BMキャピタルはバリュー株投資ファンドとして名を馳せていますが、それと同時にアクティビストとしても業界では有名な存在となっています。

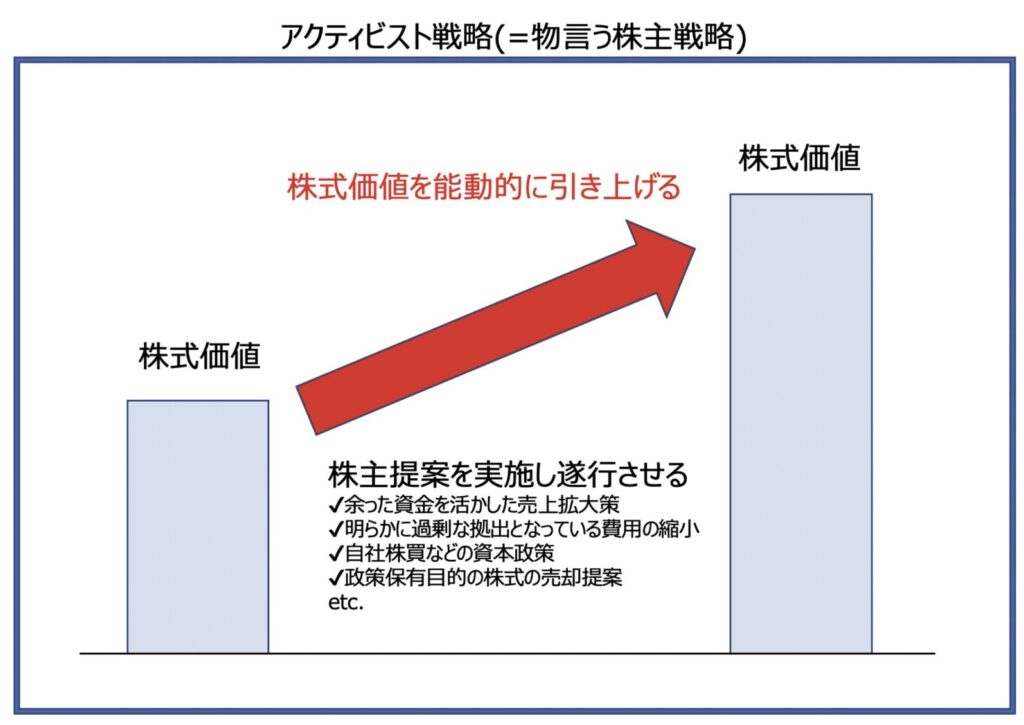

アクティビスト戦略というのは所謂「物言う株主」で、大株主となり経営陣に対して株式価値を上げる施策の実行を要求して能動的に株価を上昇させる戦略です。

では、どのようにバリュー株投資とアクティビスト戦略を組み合わせて運営しているのかという点について実際の例についてみていきたいと思います。

今回例として取り上げるのは金下建設です。

Contents

BMキャピタルの本格的なバリュー株投資とは?

まずは、例を見る前にBMキャピタルのバリュー投資の手法について簡単に振り返っていきたいと思います。

この戦略は毎期送られてくる運用レポートから筆者が読み解いたものなので完璧ではないかもしれませんが解説していきます。

BMキャピタルではまず投資対象銘柄をバランスシートから徹底的に絞りこみます。

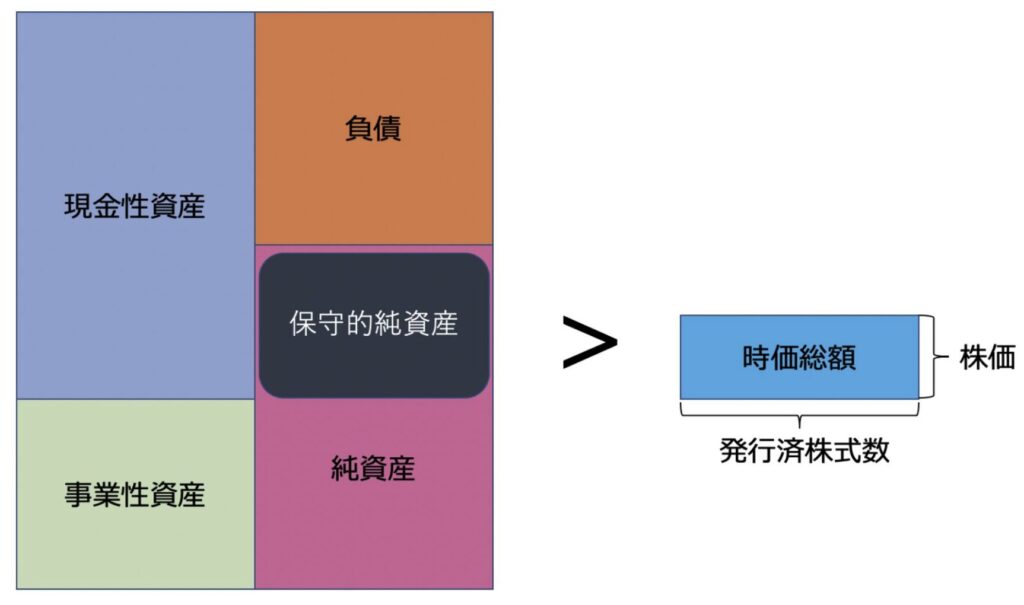

以下はバランスシートですが資産を現金生資産と事業性資産に分けます。

現金性資産とは現金や有価証券などの現金同等物です。

この現金性資産から全ての負債を差し引いた保守的純資産が企業の時価総額を上回る銘柄に絞って銘柄を選定していきます。

図にすると以下となります。

このような銘柄は買った瞬間に会社を清算したら利益が出る銘柄となります。

会社を清算して全ての負債を支払った後に残る金額が時価総額より大きいので、現在の株価で購入するだけで含み益を得た状態となるということです。

日本株は上場数が多く非常に割安な銘柄が存在しているので数は少ないですが上記の条件を満たすお宝銘柄が存在しておりBMキャピタルはそこを狙い撃ちしています。

金下建設はどんな会社なのか?

では本題に移っていきましょう。今回事例として紹介するのが金下建設です。

金下建設は名前からわかると思いますがゼネコンです。鹿島建設や大林組のようなスーパーゼネコンではなく地方ゼネコンです。

金下建設は京都府にある建設会社で、代表取締役社長が金下昌司氏ということからわかる通り創業社長または創業社長家がトップにいるワンマン企業であることが想定されます。

昭和26年に創業で金下昌司氏は1964年生まれなので社長の息子か親族であることがわかります。

現在同社株の3.89%を保有しています。因みに1937年生まれの現在の会長である金下欣司氏も1958年に入社となっているので彼は現在の社長の父親であることが想定されます。

金下欣司氏も2.97%の株を保有しています。

確かなことは言えませんが創業者の金下修三氏の子供が金下欣司氏で孫が金下昌司氏であることが推察されます。

三代にわたる創業一族が経営する上場企業ということですね。

少し前の東証二部にあたる東証スタンダードに上場しており時価総額は107億円と超小型株に分類されます。

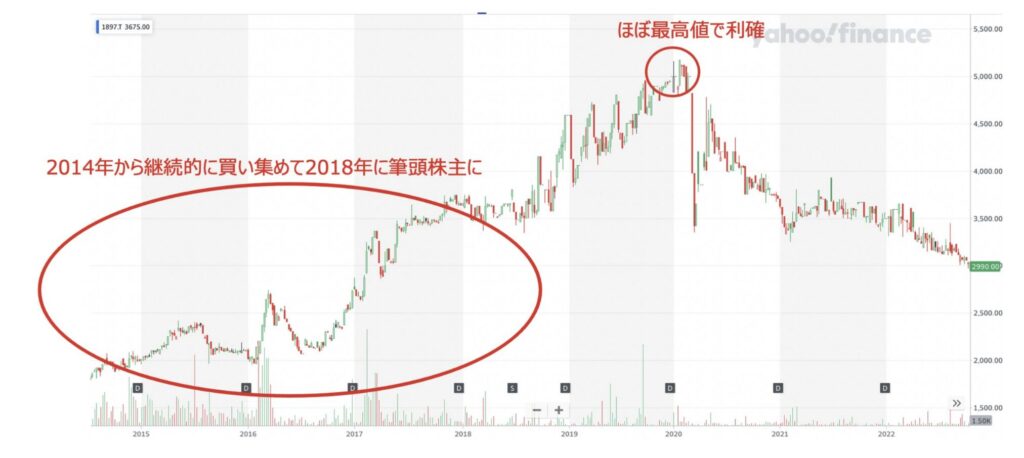

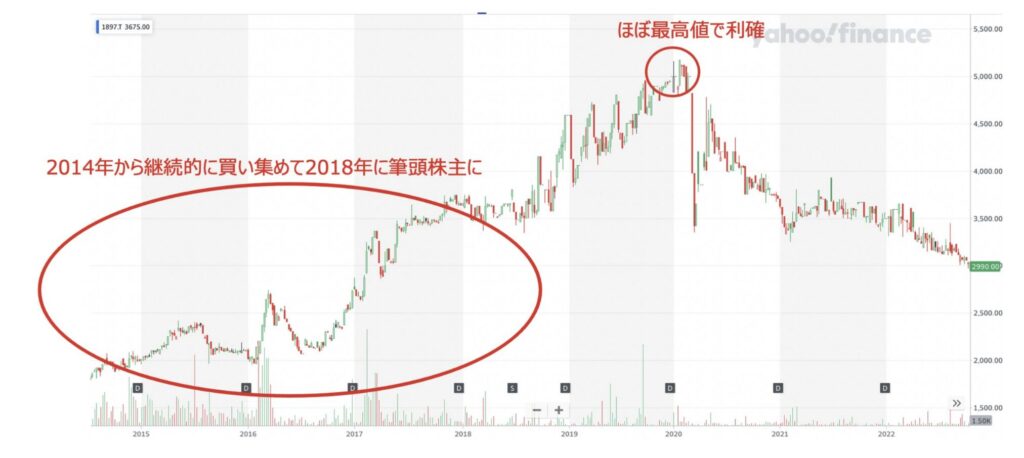

BMキャピタルは2014年から2018年まで継続的に投資をしてアクティビスト投資の成果が最大限顕現した2020年2月に最高値近辺で利確をしています。

なぜ2012年から2018年まで継続して投資を行ったのか?

なぜ2020年まで上昇して最高値付近で利確ができたのか?

と言う点について詳しくみていきたいと思います。

BMキャピタルがバリュー株投資として投資を実行した理由

ではBMキャピタルが2012年に金下建設に投資を実行した時のバランスシートを見てみたいと思います。

まずは資産を見てみましょう。

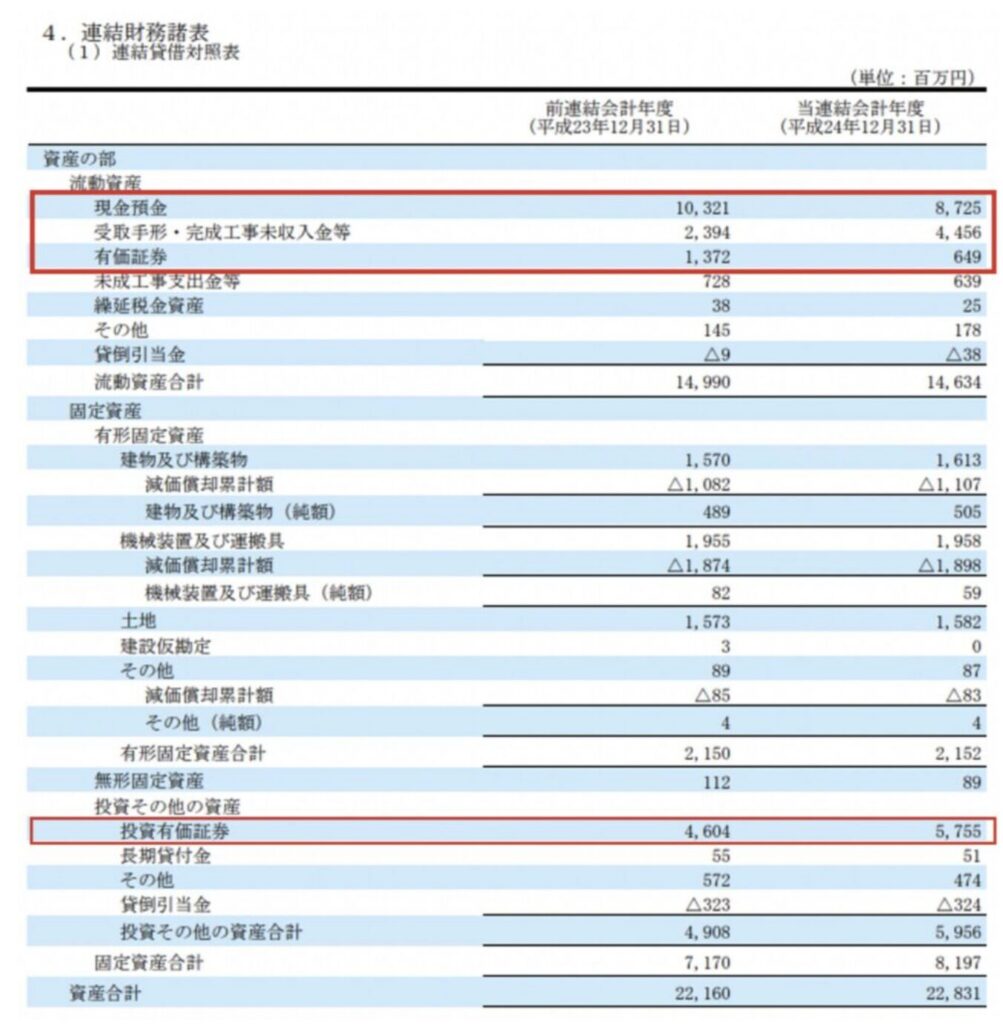

2012年12月31日時点の現金性資産は以下となります。

現金預金8,725 + 受取手形 4,456 + 有価証券649 +投資有価証券 5,755 = 19,585 百万円

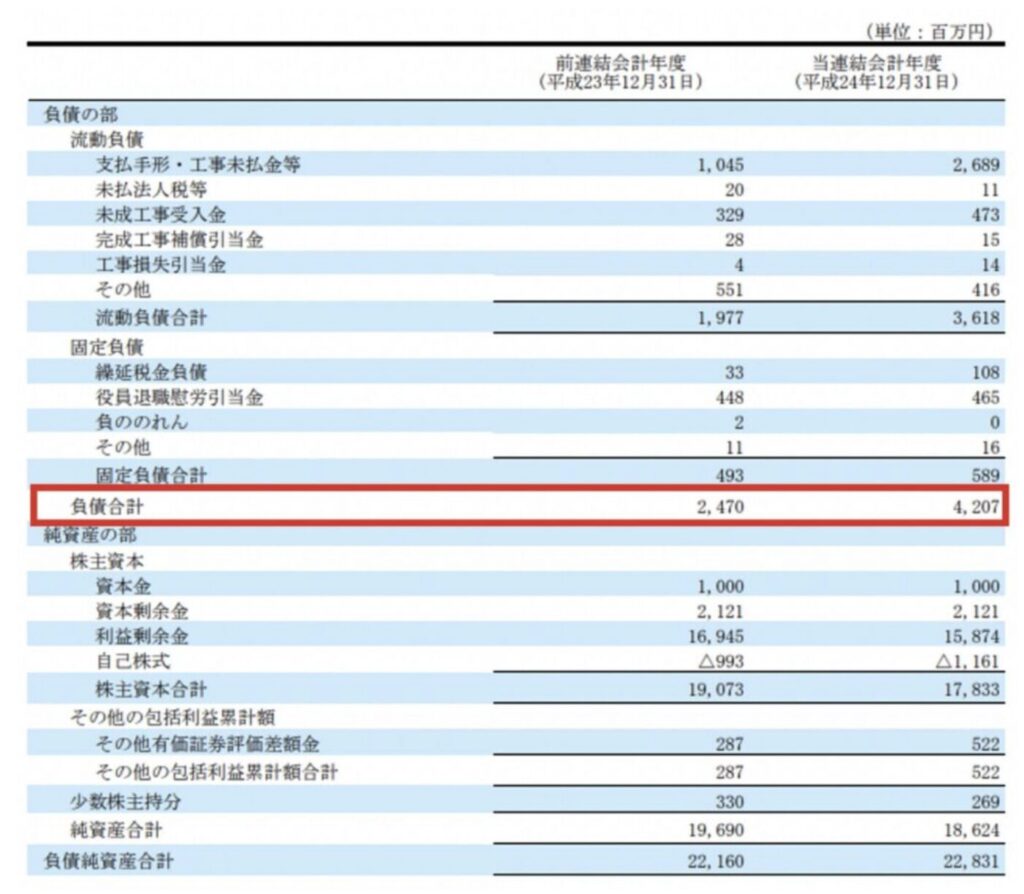

総負債は4,307百万円となりますので差し引くことで保守的純資産は15,378百万円となります。

【資産の部】

【負債の部】

つまり現在、会社を清算しても事業性資産がゼロと仮定しても153億7800万円が手元に残るということを意味します。

そして当時の時価総額は60億円だったのでBMキャピタルの投資基準を満たしていることになります。

2012年12月期までの業績は以下の通りとなっています。業績は安定せず純損失が続いていて正直芳しくないですね。

このような状況もあり株価が割安になっていたことが想定されます。

| 決算期 | 売上高 | 営業利益 | 当期純利益 |

| 2007/12 | 16,188 | 152 | 52 |

| 2008/12 | 15,197 | -350 | -1,020 |

| 2009/12 | 10,658 | 238 | 264 |

| 2010/12 | 16,660 | 410 | 271 |

| 2011/12 | 12,986 | -342 | -278 |

| 2012/12 | 13,319 | -492 | -797 |

買い集めが終了した2018年時点で発行済み株式数の11.34%、議決権ベースで15.8%を保有してました。

アクティビスト戦略(=物言う株主戦略)とは?

上記まではBMキャピタルの投資戦略の半分を閉めるバリュー株投資に関する部部分です。

BMキャピタルはバリュー株で安全性を担保した上でアクティビスト戦略を用いて能動的にリターンを追求していきます。

アクティビスト戦略は日本語では「物言う株主戦略」とも呼ばれています。

これを聞くと皆さんが思い浮かべるのは村上ファンドかと思います。

村上ファンドの村上世彰氏が相場操縦の疑いで逮捕されたことでイメージが悪い方もいらっしゃると思いますがアクティビスト投資は海外では主要な投資戦略の1つです。

そもそも日本では会社が株主のものであるという基本的な概念がまだ根付いていません。

会社を我が物顔で支配している気になっている経営陣が数多くみられますが、経営陣というのはあくまでオーナーである株主から経営を委託されている人物です。

アクティビストは大株主となり株主として経営陣に対して経営改革や資本政策の見直しなどを迫っていきます。

つまりオーナーとして当然の要求を行う戦略ということです。

株主として経営陣をガバナンスするという観点でも寧ろ今の日本では積極的に実施されるべき社会性のある投資であるともいえます。

投資実行後アクティビストとして自社株買いを要求

BMキャピタルは大株主となってから株式価値をあげるために以下の2つの提言を実施していきました。

✔︎ 役員報酬の引き下げ

✔︎ 資本政策の見直し

創業会社の場合は社長に法外な役員報酬を出し収益を圧迫していることがあるので、その役員報酬を是正するという活動を行なっているということですね。

役員報酬が経常的な純損失の要因だったわけです。実際、BMキャピタルが投資実行後業績は安定してきています。

| 決算期 | 売上高 | 営業利益 | 当期純利益 |

| 2013/12 | 18,177 | 203 | 321 |

| 2014/12 | 13,014 | 337 | 302 |

| 2015/12 | 10,943 | 366 | 367 |

| 2016/12 | 11,016 | 309 | 311 |

| 2017/12 | 10,257 | 305 | 366 |

| 2018/12 | 10,213 | 129 | 160 |

| 2019/12 | 11,701 | 144 | 188 |

| 2020/12 | 10,960 | 649 | 503 |

| 2021/12 | 7,633 | -99 | 45 |

| 2022/12予 | 10,000 | 30 | 80 |

次に資本政策です。資本政策というのは具体的には自社株買のことです。

BMキャピタルが要請し以下の通り断続的に自社株買を実行させ続けました。

| 2014年11月27日 | 238,800 株(発行済み株式の 6.27%) |

| 2015年8月21日 | 12,000 株(発行済み株式の 0.32%) |

| 2016年3月1日~4月4日 | 62,800 株(発行済み株式の 1.65%) |

| 2017年2月14日~3月31日 | 162,000 株(発行済み株式の 4.26%) |

| 2018年5月23日 | 463,100 株(発行済み株式の 12.17%) |

| 2020年2月14日 | 116,200 株(発行済み株式の 3.05%) |

結果として株価は継続的に上昇して最後に自社株買を発表した時に最高値近辺で利確しています。

当時の時価総額は180億近辺となり当時の保守的純資産150億円を超えていたところで利益を確定したということですね。

その他の投資についても説明あると思いますので詳しくは問い合わせて聞いてみるとよいでしょう。

まとめ

ポイントをまとめると以下となります。

✔︎BMキャピタルは圧倒的に割安な銘柄をバランスシートから探り当てて投資をしている

✔︎投資をしたあと経営改善や資本政策を提言して能動的に株価を引き上げている

✔︎定めた基準を超えたところで利確を行い規律ある投資をおこなっている