野村アセットマネジメントは日本有数の資産運用会社です。

その野村アセットマネジメントが運用しているファンドラップ型の投資信託に「のむラップ・ファンド」があります。

野村グループの中核企業である野村證券は野村ファンドラップを提供していますが「のむラップ・ファンド」とは異なります。

本日は「のむラップ・ファンド」がファンドラップ なのか投資信託なのかという点をお伝えした上で、特徴や運用実績、更に今後の見通しについてお伝えしていきます。

ファンドラップについては過去に詳しく説明していますので、こちらも参考にしてみてください。

暴落を回避しながら年率20%のリターンが狙えるファンドについては以下で詳しくお伝えしていますのでご覧いただければと思います。

Contents

「のむラップ・ファンド」は投資信託なのか?ファンドラップなのか?

まず名前から察するにファンドラップのように錯覚しがちですが「のむラップ・ファンド」はファンドラップではありません。

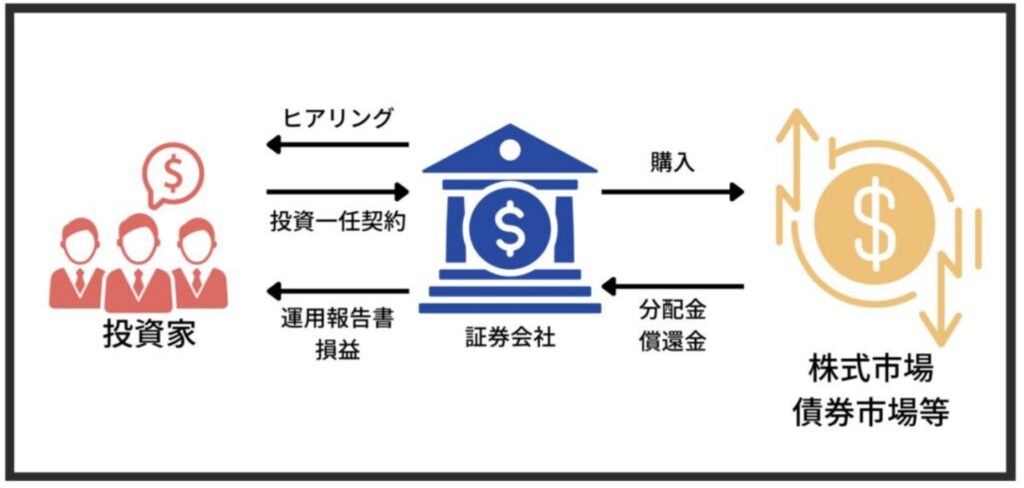

ファンドラップは金融機関と投資家が投資一任契約を結び、ヒアリングによって投資家に適したポートフォリオを提案して運用するというサービスです。

金融機関は自社が販売している投資信託を売り信託手数料を獲得できるだけでなく、コンサルフィーとしてファンドラップフィーを獲得できて二重で儲かる仕組みとなっています。

当サイトでもファンドラップ については以下の通り分析を行なっています。

関連

「のむラップ・ファンド」は証券会社と投資一任契約を結ぶわけではありません。

投資家が自身で次にお伝えする5つのパターンから身の丈にあったプランを選んで購入する投資信託です。

そのため、コンサルフィーであるファンドラップフィーが発生しないので、ファンドラップ に比べると安い手数料で運用できるのが利点です。

「のむラップ・ファンド」の特徴!運用プランや手数料とは?

それでは特徴について見いていきましょう。

「保守型」から「積極型」まで5つのプランを用意

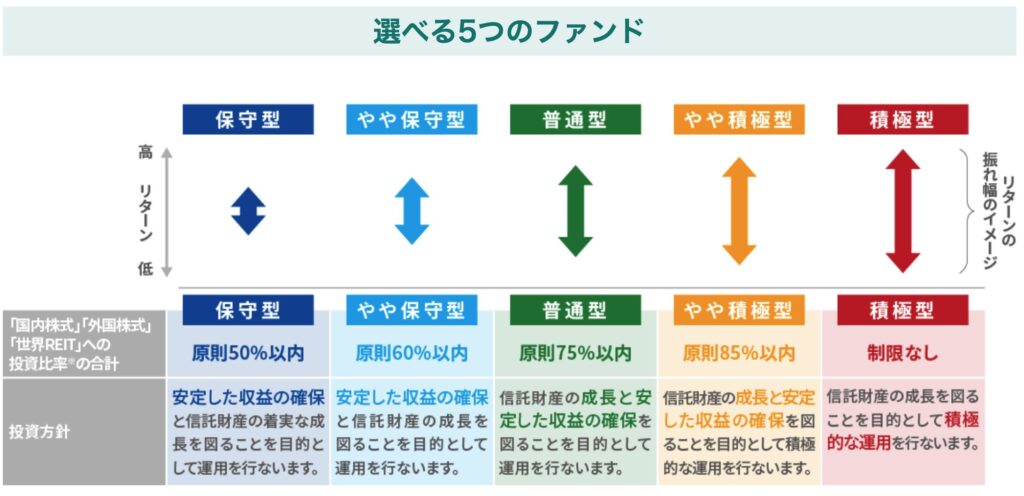

まず運用プランですが、以下の5つのプランを用意しています。

保守型から積極型にいくにつれてリスク資産の比率が高くなっていきます。

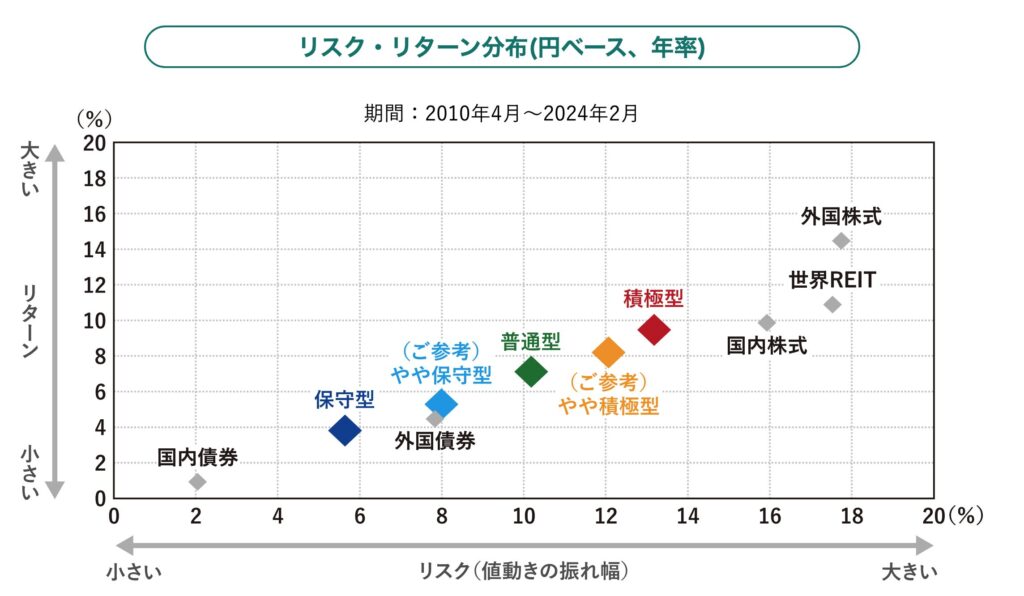

それぞれのプランで狙うリスクとリターンは以下となります。

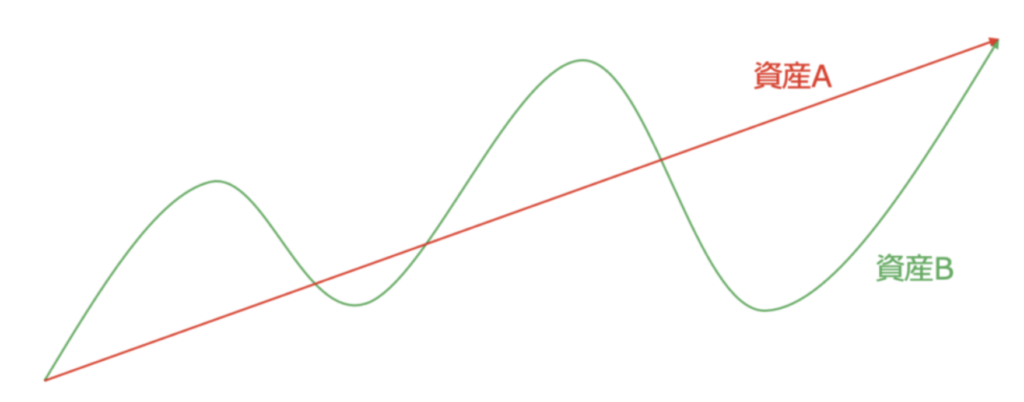

リスクというのは価格の値動きのことを意味します。

資産Aと資産Bではリターンは同じですが値動きが激しい資産Bの方がリスクが大きくなります。

各プランの組み入れ資産比率

2024年7月末時点での各プランの資産別組み入れ比率は以下となります。()は2022年12月末時点の比率です。

| 保守型 | やや保守型 | 普通型 | やや積極型 | 積極型 | |

| 国内株式 | 7.80% | 9.30% | 11.90% | 13.60% | 10.40% |

| (9.20%) | (12.20%) | (14.70%) | (14.00%) | (11.30%) | |

| 外国株式 | 11.70% | 17.60% | 24.40% | 39.30% | 53.30% |

| (8.40%) | (14.60%) | (23.70%) | (38.20%) | (52.20%) | |

| 世界REIT | 7.10% | 9.40% | 12.30% | 14.10% | 14.00% |

| (7.10%) | (9.80%) | (13.10%) | (14.20%) | (13.60%) | |

| 国内債券 | 47.30% | 33.30% | 22.70% | 8.00% | 4.40% |

| (43.70%) | (31.00%) | (18.10%) | (8.10%) | (4.60%) | |

| 外国債券 | 25.00% | 29.20% | 27.40% | 24.00% | 16.90% |

| (30.60%) | (31.40%) | (29.40%) | (23.90%) | (17.10%) | |

| その他の資産 | 1.00% | 1.10% | 1.20% | 1.10% | 1.00% |

| (1.00%) | (1.00%) | (1.00%) | (1.60%) | (1.20%) |

積極型になるにつれて株式の比率が高くなっています。

手数料 (購入手数料と信託手数料)

手数料は購入手数料と信託手数料の二段階となります。

購入手数料は1.1%で一律となりますが、信託手数料はプランによって以下の通り異なります。

| 保守型 | 年率1.188% |

| やや保守型 | 年率1.2705% |

| 普通型 | 年率1.353% |

| やや積極型 | 年率1.4355% |

| 積極型 | 年率1.518% |

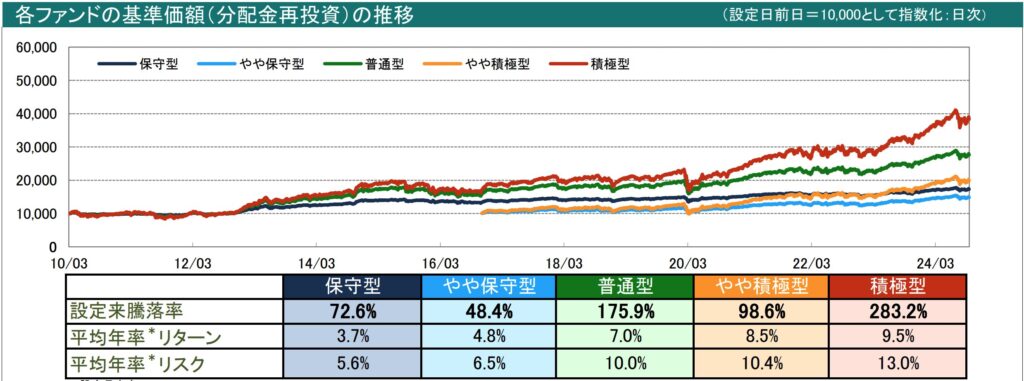

のむラップファンドの運用実績

のむラップファンドのプラン毎の運用実績は以下となります。

わかりやすく各プランのリスクとリターンを列記したものが以下となります。

| ファンド名 | のむラップ・ファンド (保守型) |

のむラップ・ファンド (やや保守型) |

のむラップ・ファンド (普通型) |

のむラップ・ファンド (やや積極型) |

のむラップ・ファンド (積極型) |

|---|---|---|---|---|---|

| トータルリターン 1年 |

4.58% | 6.67% | 8.96% | 12.25% | 14.22% |

| トータルリターン 3年(年率) |

4.39% | 7.19% | 10.46% | 13.46% | 15.92% |

| トータルリターン 5年(年率) |

3.02% | 4.74% | 6.62% | 8.23% | 9.70% |

| トータルリターン 10年(年率) |

3.46% | -- | 6.68% | -- | 9.10% |

| 標準偏差1年 | 6.92 | 8.57 | 10.53 | 12.63 | 13.89 |

| 標準偏差3年 | 5.34 | 7.06 | 9.14 | 10.99 | 12.46 |

| 標準偏差5年 | 5.13 | 7.13 | 9.65 | 11.78 | 13.54 |

| 標準偏差10年 | 4.91 | -- | 9.14 | -- | 12.31 |

基本プランとなる普通型の10年年率のリターンは6.68%とリスク9.14%から想定される今後1年のリターンは以下となります。

68.3%の確率でリターンは以下の範囲に収まる

▲2.46%(=6.68%-9.14%) ~ 15.82%(=6.68%+9.14%)

95.4%の確率でリターンは以下の範囲に収まる

▲11.60%(=6.68%-9.14%×2) ~ 24.96%(=6.68%+9.14%×2)

99.7%の確率でリターンは以下の範囲に収まる

▲20.74%(=6.68%-9.14%×3) ~ 34.10%(=6.68%+9.14%×3)

リスクリターンのバランスがいいですね。

上記のリターンは資産バブルが継続した2010年からのデータです。ここからは状況がガラリとかわってきます。この点については追って見通しの項目でお伝えします。

のむラップファンドの掲示板での口コミ

ではYahoo financeの掲示板での口コミを見ていきましょう。

積極型

このファンド穴場ファンドだわ

手数料高いけど結果をきちんと残してくれる

下記がかかれていたのは、まだ米国のインデックスが息をしていた時の話ですね。

次の見通しの欄えお伝えしますが、インデックス投信に投資していればよいという単純な問題でもなくなってきています。

普通型

投稿する人が少ないのは当たり前。

・10年以上前に設定された昔ながらの高コストな投資信託

・レバがかかってないのにレバナスよりも割高な信託報酬

・今どき無料な投資信託が多い中で売却時にもかかる手数料

こちらの投資信託を購入されている方々はおそらく銀行等で勧められて購入した方が殆どだと思いますが、ハッキリ言って良いカモです。

1日でも早く低コストな投資信託に乗り換えることをお勧めします。

保守型に関しては書き込み自体がありませんでした。閑散としていますね。人気のない投信とは、つまりは期待されていないファンドということです。

(重要)のむラップファンドの2024年以降の今後の見通し

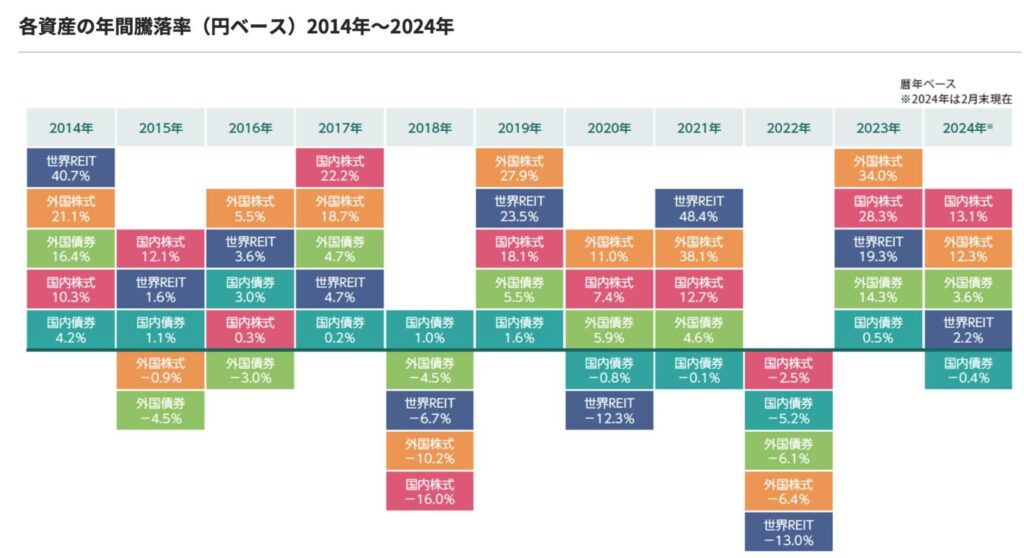

のむラップファンドは2022年に大きく被弾しました。それは構成要素となっている全ての資産クラスがマイナスのリターンとなっていることからも明らかですね。

インフレが発生して債券金利が上昇(=債券価格が下落)し、金利上昇にともなって株式やREITも大きく下落していきました。

金利が上昇すると将来CFの毀損が発生するだけでなく、借入コストなども上昇しますからね。

しかし、インフレが低下するに従って2023年以降株式も債券も反発していきました。ただ、現状まだインフレの火種は燻っている状態で金利の低下は軽微にとどまっています。

そして2024年の後半にさしかかかり、いよいよ高金利と高インフレで疲弊した米国経済に景気後退懸念が持ち上がり大きく下落しました。

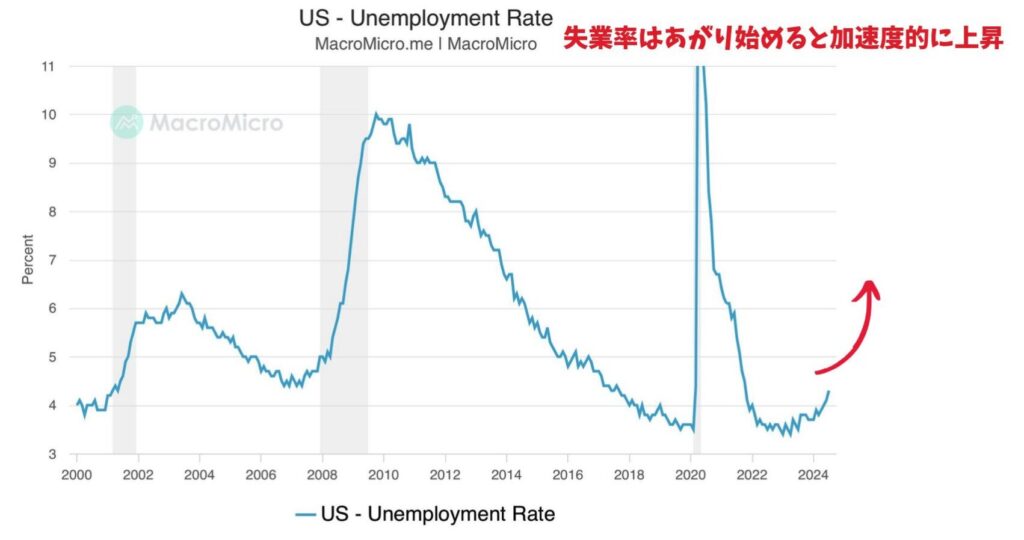

実際、失業率は既に上昇を開始し急騰直前の水準になってきています。

景気後退になると債券は金利低下(=債券価格上昇)でリターンをえますが、株式やREITにとっては痛手となっていきます。

→ Jリートはどこまで下がる?そもそも下がってるのはなぜ?買い時はいつなのか最新の見通しを含めてわかりやすく解説!

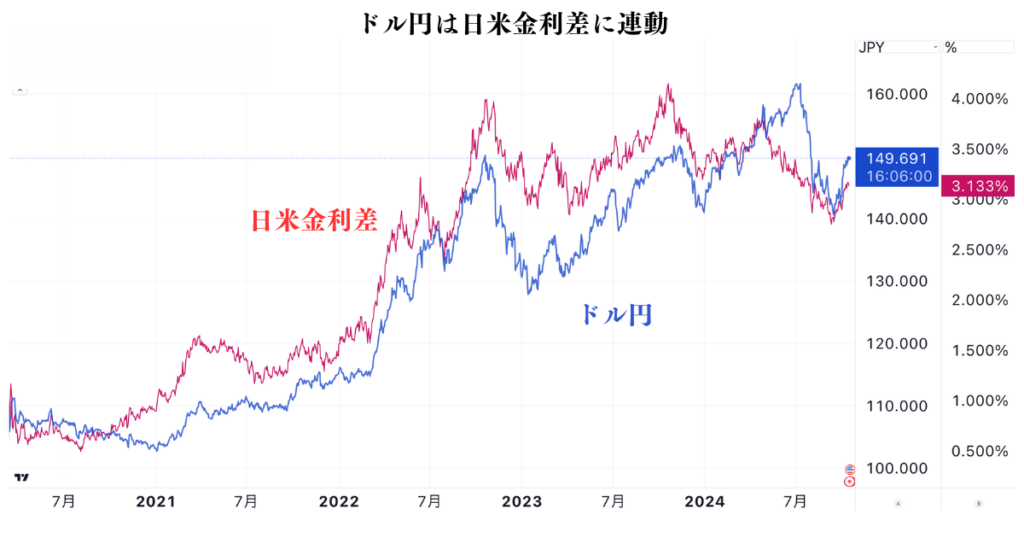

更に、のむラップファンドは円建でのリターンとなっています。ドル円が110円から160円に上昇したことも今までのリターンを支えてきました。

しかし、今後世界経済が失速するにともなって円高に逆流現象が発生しドル円は急落していくことが想定されています。

すでに140円台まで落ちましたが、この流れは継続する可能性が高いです。日銀も利上げをして日米金利差は縮小していますしね。

円高に振れた場合の危険度が非常に高くなってきています。

資産価格の下落とドル円の急落で、甚大なダメージを食らうことが想定されます。

今までの成績がよかったからといって楽観するのは非常にリスクが高いのです。

市場環境に依拠せず、安定して高いリターンを狙う方法については以下で詳しくお伝えしていますのでご覧いただければとおもいます。