近年はファンドラップの人気が本当に凄まじいものを感じます。筆者はもうすぐ退職金を貰うシニア社員と話をすることが多いのですがファンドラップの話題がよく出ます。

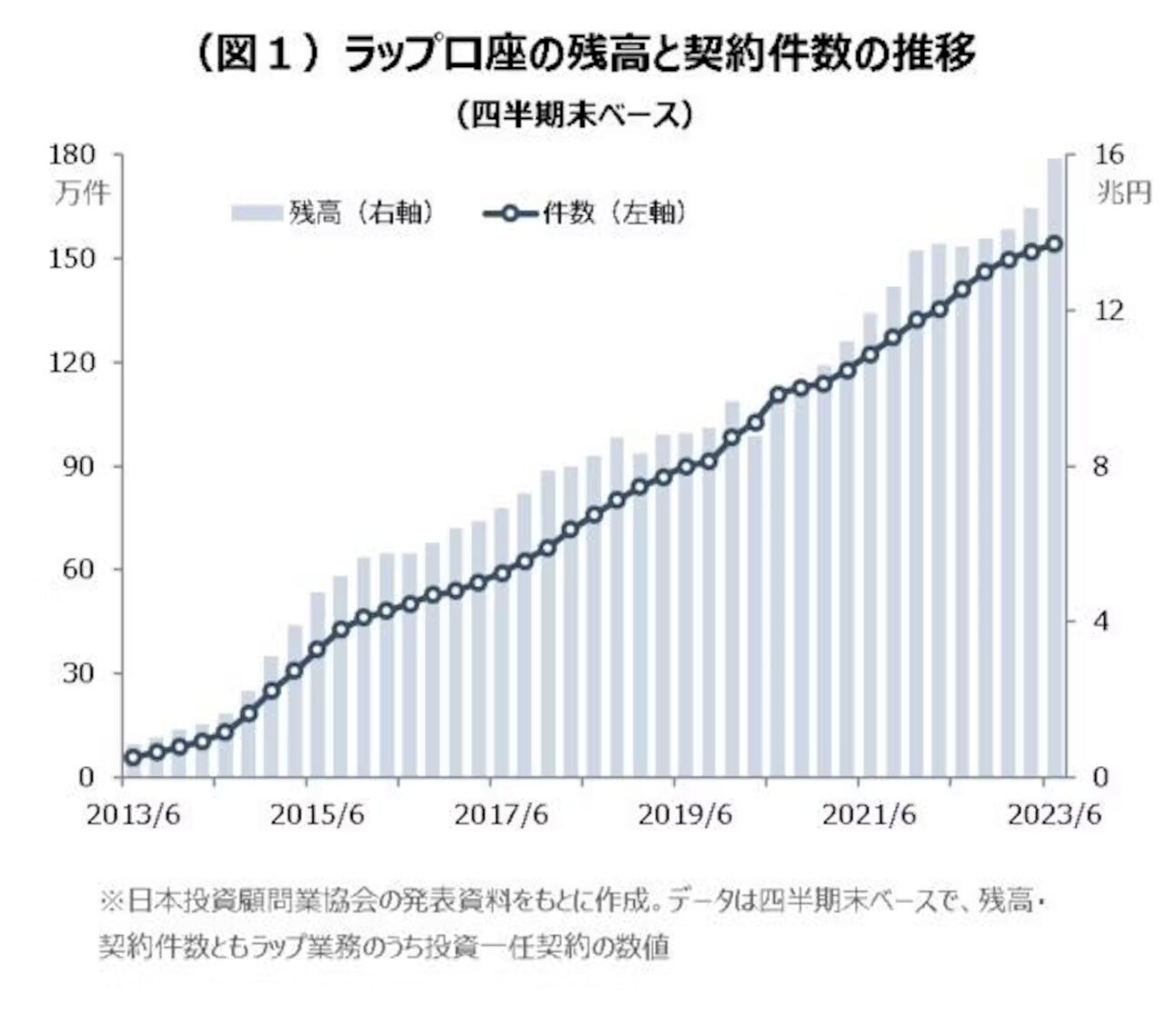

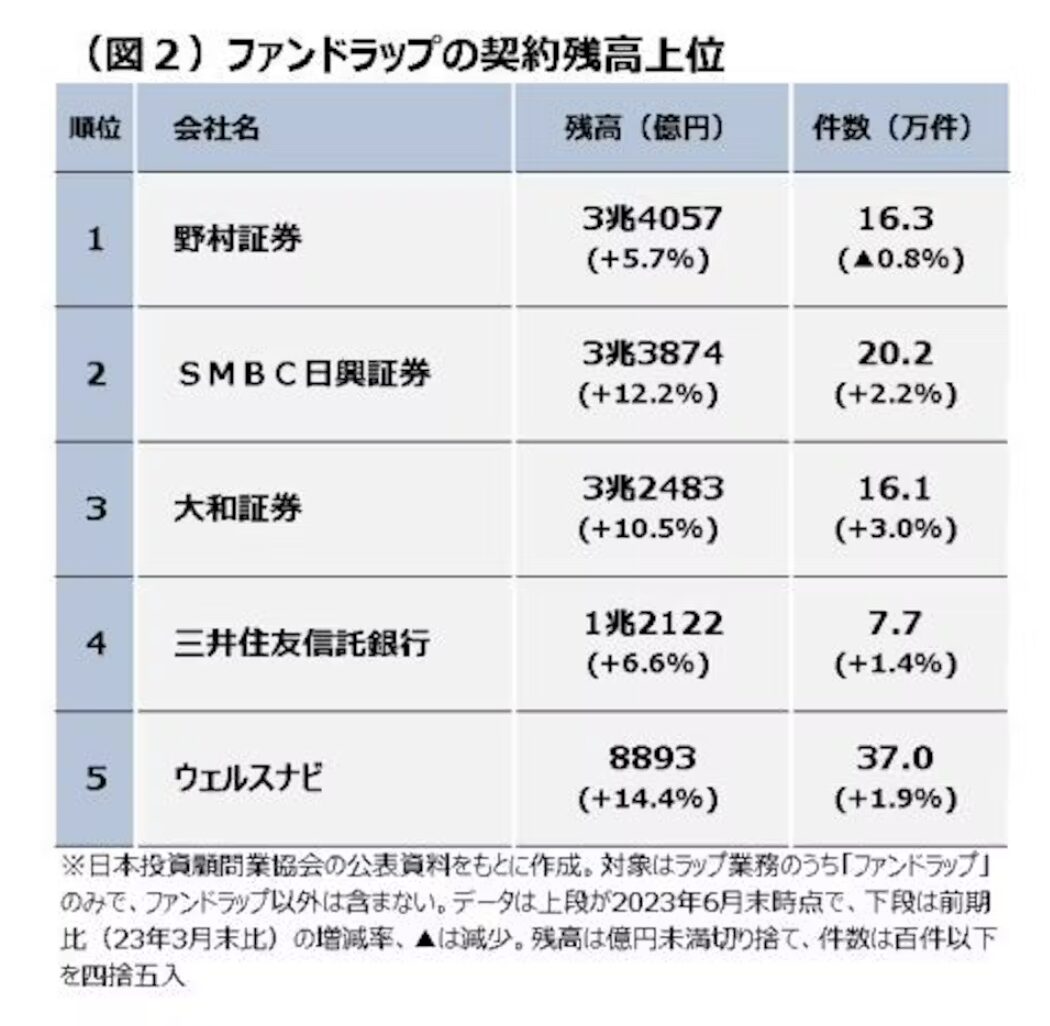

ラップ口座の契約資産残高もなんと2023年6月末時点で15兆円を突破です。少子高齢化社会の資産が大きい高齢者達が次々に吸収されているように見えます。いいのでしょうか。

国内の契約資産額上位の会社は野村証券が君臨しています。営業会社としての力を見せつけていますね。売る力は本当に一流です。

次いでSMBC日興証券、大和証券、三井住友信託ですから、売る力の天下一武道会が開催されているかのようなランキングです。

ウェルスナビも凄まじい営業力を誇っています。ファンドラップ扱いなのですね。

ファンドラップ契約資産額上位

そんな国内トップファンドラップ会社に上り詰めている野村證券のファンドラップについて、今回は中身をしっかり見ていきたいと思います。

Contents

金融庁も注視!そもそもファンドラップとは?

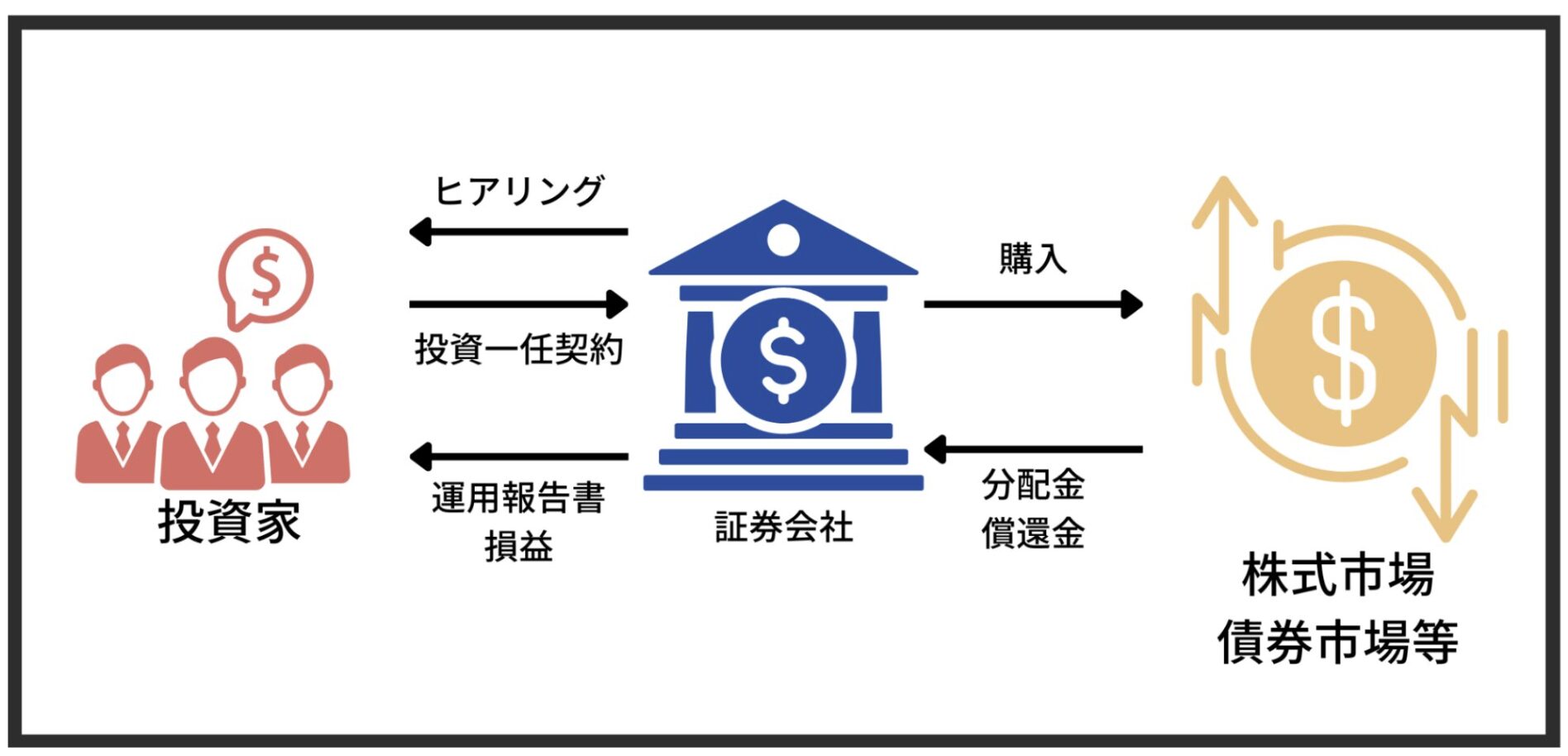

ファンドラップとは簡単にいえば我々のような個人投資家が有名金融機関に運用を丸っと任せられるサービス(金融商品)です。

ファンドラップの仕組み

基本的に、我々投資家は年齢や貯金額に合わせて保守的に運用するのか積極的に運用するのかをファンドラップ担当者に伝えます。

その方針に応じたリスク許容度で運用を行なってもらうことになります。

個人投資家としては、自分で運用するのも怖いし、運用するにも膨大な知識を学ばなければならないと考えると億劫になってしまいますよね。

そんな時に、有名な金融機関がファンドラップという商品を生み出し、自分の代わりに運用してくれるのですから、これは任せるしかない!

ということでファンドラップを金融機関に提案され、運用を任せてしまう流れになっているものと思います。

どこの金融機関が優良なファンドラップを提供しているかについては中々評価が難しいです。

理由としては、ファンドラップは「個人投資家に寄り添う」からです。聞こえは良いですが、投資家のリスク許容度に合わせて投資ポートフォリオを組んでいくことになります。

これは各投資家によってリターンが異なることを意味します。

野村のファンドラップは去年のリターンが○%だった、みずほのファンドラップは○%だった、などのデータが存在しないのです。

金融庁もこの運用パフォーマンスが不透明な点を改善するよう、各金融機関に求めています。

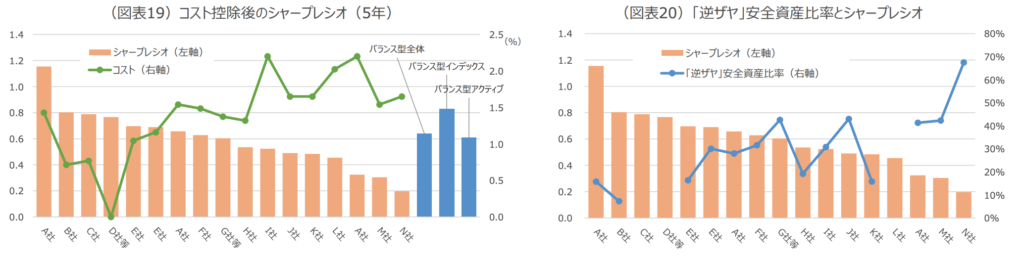

好調なマーケット環境の恩恵を受け、2021年のパフォーマンスはプラスとなったファンドラップが多いが、その質には差がみられる。コスト控除後の5年間のシャープレシ オを見ると、バランス型ファンドに劣るファンドラップが依然として多い。コストが高いファンドラップほど、パフォーマンスが劣る傾向がある。

ファンドラップのコストは全体で年率1.5%以上のものが多い一方で、現状の低金利環境下で安全資産が1.5%を上回るリターンを上げることは難しいと考えられる。 そのため、当該安全資産部分については「逆ザヤ」となっているファンドラップが多く、特にパフォーマンスの悪いファンドラップでは、安全資産の組入れ比率が高い傾向にある。

安定的な資産運用を望む顧客が安全資産の組入れ比率を高めるのは当然であるが、安全資産についてはファンドラップ以外の選択肢も複数あり、あえて高コストのファンドラップを利用する必然性はないとも考えられる。

「逆ザヤ」により負のリターンとなれば、顧客の資産はむしろ毀損する。一方、販売会社からすると、ファンド ラップが残高ベースのフィー体系となっているため、安全資産を含め多くの顧客資産をファンドラップに含めたいという利益相反の誘因が働きやすい。高コストで安全 資産の組入れ比率の高いファンドラップについては、真に顧客利益に資するものか、商品性についての再考が求められる。

ファンドラップなど金融機関に投資を一任するサービスが増えている。銀行や証券会社が収益源を広げる狙いで営業を積極化。2021年6月末の契約残高は12兆円と5年で2倍超に増えた。日中に働く会社員や退職金を受け取った比較的高齢者などの利用が進む。ただ、手数料などコストが割高な面もあり、透明性の向上を求める声も上がっている。

ファンドラップについてさらに詳しくは以下の記事を参考にしてください。

ここからは野村ファンドラップについて深掘りしていきます。

野村ファンドラップの特徴

コースと特徴について見ていきたいと思います。

本来は「野村ファンドラップ」「野村SMA(エグゼクティブラップ)」の2つがあります。今回は本尊の野村ファンドラップにフォーカスしていきます。

野村ファンドラップのコースは2つ(プレミア・プログラム/バリュー・プログラム)

2つのプログラムがありますが、プレミア・プログラムが積極運用という建て付けですよね。バリュープログラムについては自分でS&P500でも買っとけばいいような気がします。

プレミア・プログラム・・・アクティブ運用で、市場指数を上回る収益を目指す

バリュー・プログラム・・・コストを抑えたインデックス運用で、世界成長をとらえる

| 項目 | プレミア・プログラム | バリュー・プログラム |

| 最低契約金額 | 1000万円 | 500万円 |

| 運用 | アクティブ運用 | インデックス運用 |

| 投資対象資産 | ・国内株式 ・国内債券 ・外国株式 ・外国債券 ・REITおよびオルタナティブ |

・国内株式 ・国内債券 ・外国株式 ・外国債券 ・REIT |

| 為替ヘッジ | あり/なし/50% | あり/なし/50% |

| お客様ご自身で選択できるもの | ・為替ヘッジの有無 ・REITおよびオルタナティブの有無 |

・為替ヘッジの有無 ・REITの有無 ・新興国投資商品の有無 |

基本的には魅力を感じるのはプレミア・プログラムではないでしょうか。

対象投資資産にオルタナティブ投資が入っており、個人投資家ではアクセスできないヘッジファンドへの投資などが含まれているかもしれません。

【2024年】日本国内のヘッジファンド14社をおすすめ順にランキング形式で一覧にして紹介!

サービスの流れとリスク許容度別投資方針

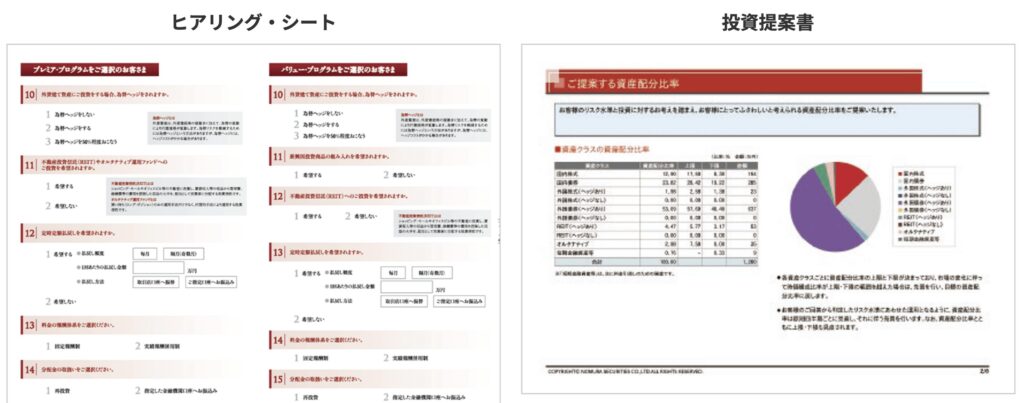

サービスの流れとしてはヒアリング・シートと投資提案書を活用し、野村證券の担当者と運用計画を作成します。

運用方針は安定成長を目指した運用・やや保守的な運用、やや積極的な運用などがあります。運用結果というものはそうコントロールできるものでもないのですが。

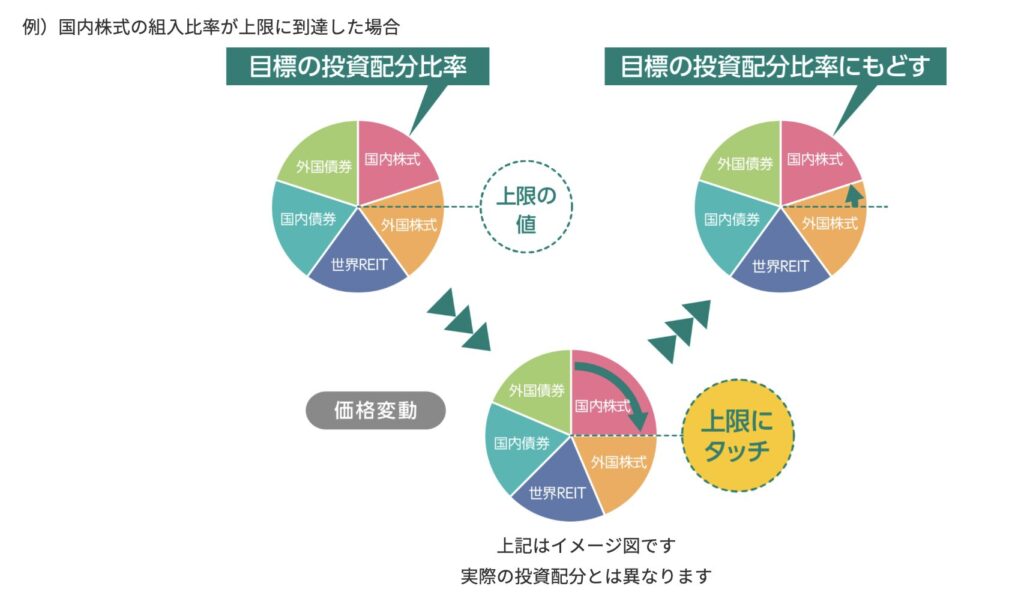

その後市場環境に合わせて3ヶ月ごとにリバランスを行います。割と手が込んでいますね。人件費をフル活用しています。

運用実行後、3ヶ月ごとに運用結果の報告を受けます。意外と解約はしやすいような気がしますね。

手数料

肝心の手数料ですが、ホームページの一番下に書いてあります。

野村ファンドラップの料金は、投資一任報酬とファンドラップ報酬の合計額となります。

投資一任報酬は固定報酬制と実績報酬併用制があり、固定報酬制では最大で運用資産の0.4180%(税込み・年率)、実績報酬併用制では最大で運用資産の0.2090%(税込み・年率)+運用益の積み上げ額の11.0%(税込み)となります。

ファンドラップ報酬は最大で運用資産の1.320%(税込み・年率)となります。このほかに投資信託では運用管理費用(信託報酬)(最大で信託財産の1.35%±0.70%(概算)(税込み・年率))、信託財産留保額(最大で信託財産の0.5%)、その他費用をご負担いただきます。

その他費用は運用状況等により変動するため、事前に上限額等を示すことができません。また、投資一任契約に基づく投資信託への投資は、投資信託の基準価額等が変動しますので損失が生じるおそれがあります。詳しくは、お客様向け資料、契約締結前交付書面及び目論見書をよくお読みください。

ファンドラップ報酬は1.320%ですが、リバランスなどで投資信託を売買した場合に買付手数料、信託財産留保額、信託報酬がかかってくるので、2-3%/年程度の手数料になってきそうです。

本当に個人投資家次第でパフォーマンスと手数料が変わるので、複雑ですよね。はっきりと数字が出ないところは気持ち悪さを感じます。

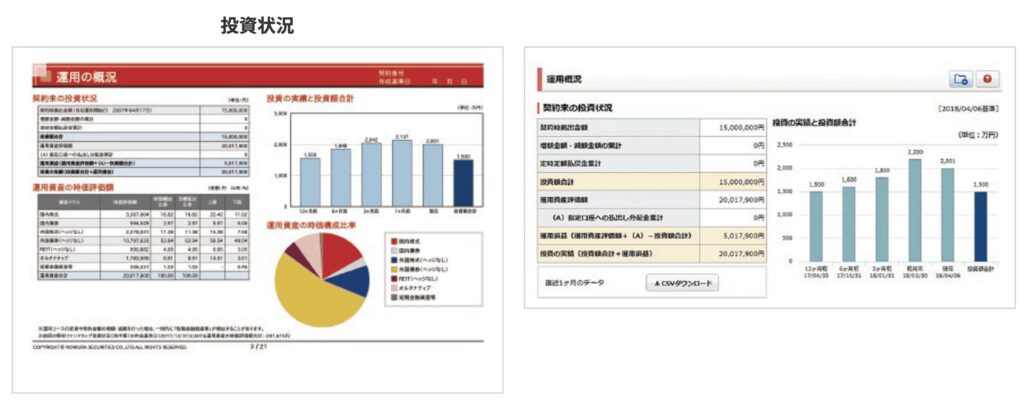

野村ファンドラップの運用実績(利回り)は?

当然、各投資家によってリターンも手数料も異なるため、野村ファンドラップの力を測るのは非常に難しいです。

しかし、その実態の透明性を課題に挙げている金融庁が調査し、各ファンドラップから以下のようなデータが出てきています。

全世界株式に対して大幅に劣後したリターンとなっていますね。

| 手数料控除後 | 手数料控除後 | |

| 年率平均リターン | 年率平均リターン | |

| 2020年〜2022年 | 2018年〜2022年 | |

| ダイワファンドラップ プレミアム | 2.16% | 2.11% |

| Mizuho Fund Wrap | 1.02% | 1.41% |

| 野村ファンドラップ | 1.87% | 1.81% |

| ダイワファンドラップ | 3.58% | 3.08% |

| SMBCファンドラップ | 2.92% | 2.26% |

| みずほファンドラップ | 2.15% | 2.14% |

| 全世界株式(円建) | 18.9% | 8.4% |

参照:金融庁

2020年と2021年のバブルを経験していながらこの年率リターンは非常に小さいですね。

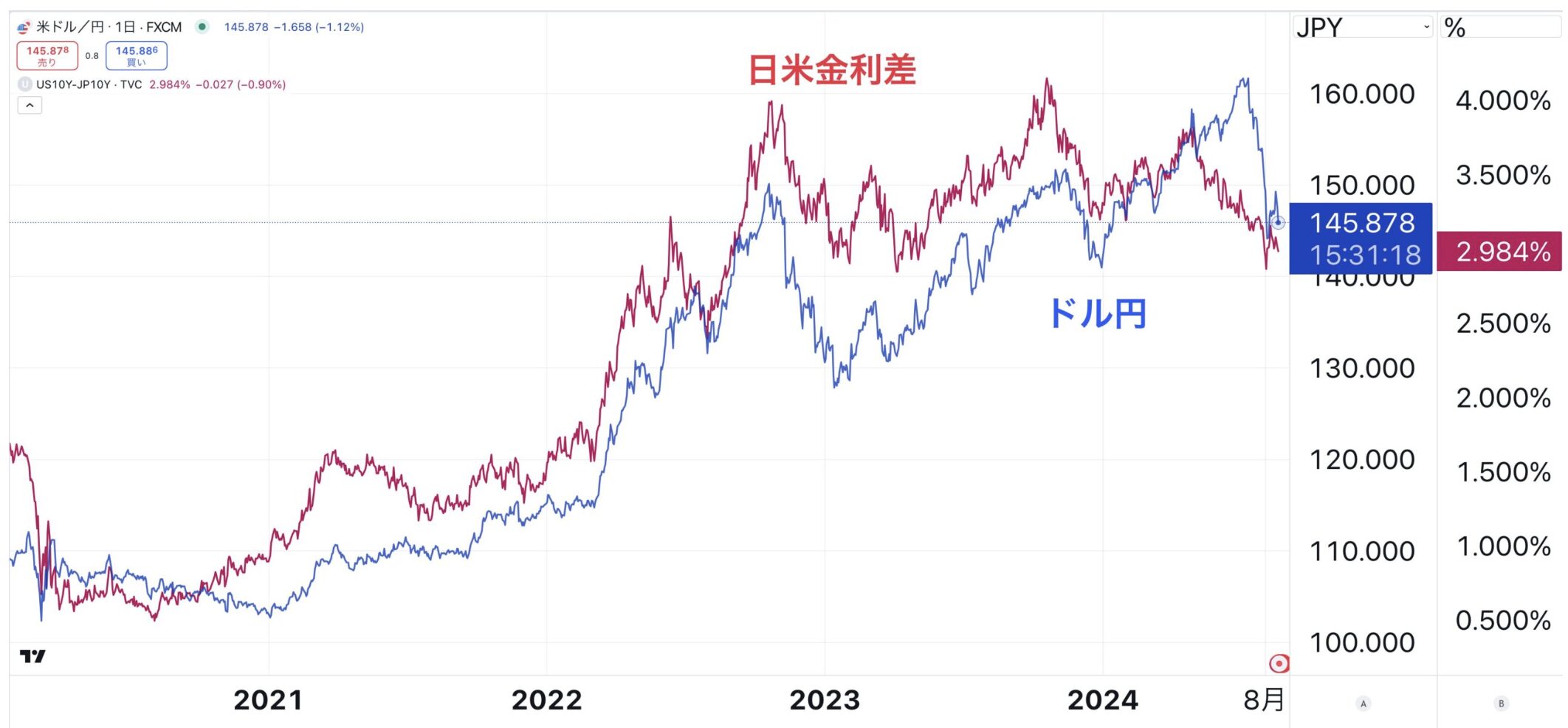

ちなみにドル円は以下の通り2018年から2024年4月までの間に以下の通り110円→151円→128円→151円→142円→162円と紆余曲折ありながらも大幅に円安に振れました。

しかし、直近は米景気の下落と日銀の利上げによって日米金利差が縮小してドル円は大きく下落し140円台半ばになっています。

ドル円は日米金利差に連動

円の暴落分以下のリターンになってしまっていますね。以下は1年前に発表されたデータです。2022年を含んでいないだけでリターンは大幅に改善しています。

2022年が各ファンドラップにとって壊滅的な年だったということになりますね。

| 手数料控除後 | 手数料控除後 | |

| 年率平均リターン | 年率平均リターン | |

| 2019年〜2021年 | 2017年〜2021年 | |

| ダイワファンドラップ プレミアム | 8.10% | 6.00% |

| Mizuho Fund Wrap | 8.00% | 5.00% |

| 野村ファンドラップ | 7.80% | 4.30% |

| ダイワファンドラップ | 8.20% | 4.70% |

| SMBCファンドラップ | 6.70% | 4.10% |

| みずほファンドラップ | 5.80% | 3.20% |

| 全世界株式(円建) | 19.70% | 12.47% |

野村ファンドラップの掲示板などの口コミ評判

口コミを見て見ましたが、良い評判は中々見当たらないです。

以下はYahoo financeでの質問と回答です。なかなか厳しい状況ですね。

野村ファンドラップに関しての質問と回答

その他の口コミは以下となります。

野村ファンドラップ不調だな、手数料考えたら元本割れ手前だ

事によれば割れてるかも— えぞた (@ezotas_1) May 22, 2018

野村ファンドラップの解約を申し込む。

— takewo (@takewo_priv) December 14, 2022

野村ファンドラップ 人生負け組

S &P500勝ち組 情報弱者は可哀想— ゆー (@tptp33s) June 17, 2022

「特に顧客のリスク許容度に応じて投信で運用する「ファンドラップ」からの流出が目立った。野村証券の「野村ファンドラップ日本株」や三井住友DSの「SMBCファンドラップ・日本バリュー株」は流出超だった。」https://t.co/G6dAFh5uhI

— Keiichiro Ono (@c_z) July 14, 2021

野村ファンドラップRR1は収益が出るかを検証

【年間損益】

値上がり幅ーファンドラップの手数料率-信託報酬の手数料率

=1.83%ー1.933%ー0.31%

=-0.413%ブログに前提条件を載せてます👇https://t.co/zmIkWouxrp

— けんどら@銀行員 (@KendraDragon) April 10, 2021

野村ファンドラップ。

甘い言葉に誘われて、やってみたところ。全然増えません。増えないどころか、元本割れもしばしば。それでも手数料はちゃっかり持ってかれて・・・

解約させない様な運用かと思わずにいられない。— keiichiro (@keiichirou60) July 25, 2019

野村ファンドラップは毎年、高手数料で3%必要。人手の運用成績も悪いので、利益分出ても手数料に回る。円高、株安、債券安で資産目減り。分散の意味は殆ど無い。野村以外のAI 活用のラップが手数料分儲かるのでまだマシ。 https://t.co/zzBCp7XsBm

— warp9 (@new_warp9) July 6, 2018

まとめと今後の見通し

各社様々なファンドラップサービスを提供していますが今回紹介している野村ファンドラップを含めて市場平均に劣後したリターンとなっています。

特に株式も債券も価格が下落して2022年の下落は激しく、2023年はさらに債券が沈み、円の下落をはるかに下回る低いリターンに終始してしまっています。

本来、このように市場が荒れ基調の時に安定したリターンを発揮して欲しいところですが、期待はずれというのが正直なところですね。

市場環境によらず安定したリターンをだす投資先については以下で紹介していますのでご覧いただければと思います。