投資でも起業でも、中々無視ができない存在が「税金」ですよね。

投資をする上で、株式投資、投資信託、ヘッジファンドなどなど、運用をして利益が獲得できた場合、税金はどれくらいかかるのでしょうか?

一般的に株式投資は申告分離課税方式で20.315%の税金が利益にかかってくるのが通常ですが、今回は国内ヘッジファンドであるBM CAPITALの場合はどうなるのかを見ていきたいと思います。

関連記事:【BMキャピタル体験談】投資家歴9年の投資家目線で評判のBM CAPITAL(ビーエムキャピタル)を徹底的にわかりやすく解説!

一般的に課税方式は総合課税と申告分離課税に分かれる

総合課税とは

総合課税は独立していない限りはサラリーマンの方でも意識しない限り自分で計算することもありませんので、聞き慣れない言葉かもしれません。

総合課税の定義は以下です。

給与所得など、他の所得と合算した課税所得に、所得税の税率をかけて所得税額を算出する課税方式で、確定申告が必要です。税率は課税所得が多いほど高くなる累進課税方式が採用されているので、合計した所得が多ければそれだけ税額も高くなります。税率は課税所得に応じて5%から45%まで7段階に分かれています。

サラリーマンや役員報酬などの給料にかかってくる税金ですね。

例えば、複数の会社の役員を担当しているなどであれば、全ての報酬を足し合わせ「課税所得」を算出します。以下は金融庁のホームページで公式に発表されている税率表です。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば年収が600万円の人は、以下の計算で所得税が計算できます。

- 6,000,000円*20%-427,500円=772,500円

例えば3社の会社の役員をして各社400万円ずつ貰っている人は以下の計算で所得税が計算されます。

- (4,000,000円*3)*33%-1,536,000円=2,424,000円

次に分離課税についてです。

申告分離課税とは

申告分離課税の定義は以下の通りとなっています。

申告分離課税とは、株式等の譲渡により所得が生じた場合のように、他の所得とは分離して税額を計算し、確定申告によって納税する課税方式です。

株式等の譲渡による所得については、総合課税の対象となる他の所得はもちろん、土地または建物等の譲渡による所得のような申告分離課税の対象となる他の所得とも分離して課税が行われます。普通預金や定期預金の利息にも税金が課されていますが、税率をご存知でしょうか? 税率は、所得税15%、住民税5%の計20%(源泉分離課税)です。ただし、2037年末までは復興特別所得税が上乗せされますので、税率は、所得税15.315%、住民税5%の計20.315%となります。

つまり、利息が1万円付いた場合、手に入る金額は7,969円ということになります。

株式投資で売却益が1000万円出た場合、税率は20.315%かかりますので2,034,500円となります。

資産の売却にかかるものは税率が違うということを理解しておきましょう。以下が公式の申告分離課税対象の一覧です。

(1) 利子所得に該当する利子等(総合課税の対象となるものを除く)

(2) 特定目的信託のうち、社債的受益権の収益の分配に係る配当

(3) 私募公社債等運用投資信託の収益の分配に係る配当

(4) 懸賞金付預貯金等の懸賞金等

(5) 次の金融類似商品の補てん金等

イ 定期積金の給付補てん金

ロ 銀行法第2条第4項の契約に基づく給付補てん金

ハ 一定の抵当証券の利息

ニ 貴金属などの売戻し条件付売買の利益

ホ 外貨建預貯金で、その元本と利子をあらかじめ定められた利率により円又は他の外国通貨に換算して支払うこととされている一定の換算差益

ヘ 保険期間が5年以下などの一時払養老保険や一時払損害保険等の差益

BMキャピタルは総合課税

BMキャピタルで投資をして利益が出た場合、それは総合課税となります。

先ほどは複数社で役員を担当しており報酬を得ている場合は足し上げて所得金額を算出すると申しましたが、BMキャピタルの利益もそちらに足し上げることになります。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

例えば年収が600万円の人でBMキャピタルで200万円の利益が出た場合は、以下の計算で所得税が計算できます。

- (6,000,000円+2,000,000円)*23%-636,000円=1,204,000円

法人の場合は法人税が適用されることになるかと思いますので、そちらは担当者と相談した方が良いでしょう。

総収入が1000万円を超え始めるようであれば法人で運用した方が吉ですね。

これは独立してフリーランスから法人を設立するプロセスと感覚は同じです。

ただ、含み益を一括で利益確定する必要もないことがポイントです。仮想通貨と同様、少しずつ取り崩していけば、大きく税率が変わることもありません。

仮想通貨の場合、ボラティリティが激しいので少しずつ売るというのもまた難しい判断になりますが、BMキャピタルの場合は長期運用前提で、例えばサラリーマンをリタイアした後に、利益確定を少しずつしていく方法が最も合理的ではあります。

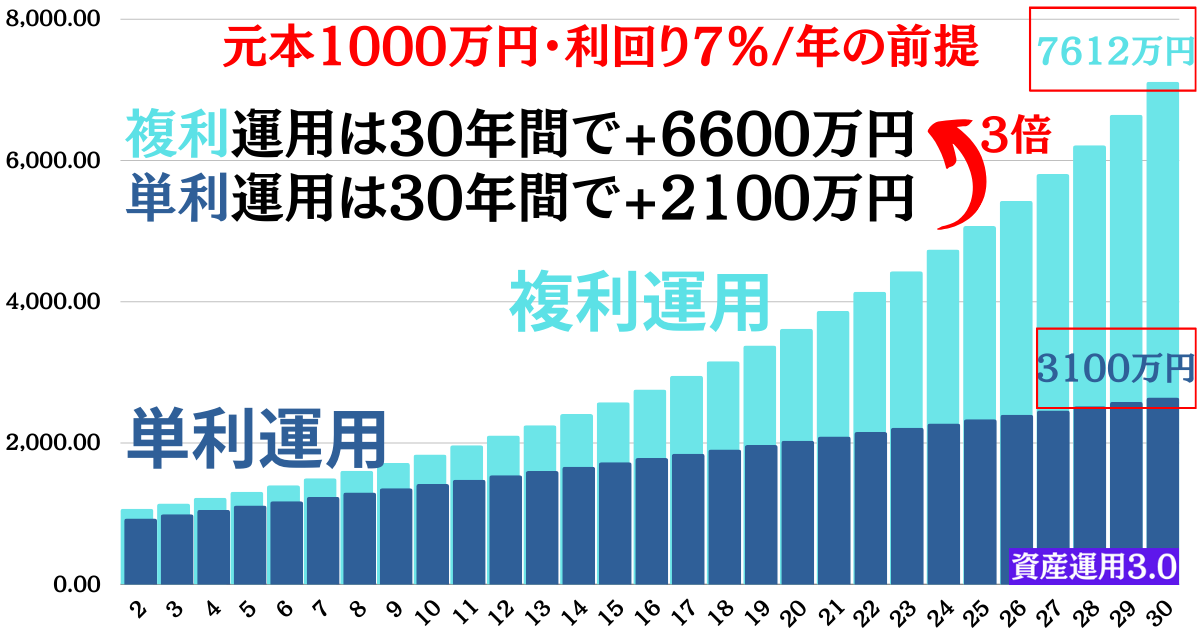

利益確定をすると、以下のような複利運用の効果は薄くなるので、短期での取引は控えるようにすることをおすすめします。

まとめ

BMキャピタルに投資をした場合には申告分離課税なのか、総合課税なのかについて説明してきました。

個人の収入基盤や法人か否かなどで税金額が変わってくるかもしれないので、担当者に連絡してクリアにしておくと良いでしょう。筆者も最初は何度か相談させていただきました。

関連記事:【BMキャピタル体験談】投資家歴9年の投資家目線で評判のBM CAPITAL(ビーエムキャピタル)を徹底的にわかりやすく解説!