今金融業界を賑わしているファンドラップ、その中でも大和証券が提供する商品について取り上げていきます。

ファンドラップ全体の概要については以下の記事でお伝えしています。

→ ひどいと評判のファンドラップとは?大損した人が続出?儲かった人はいるの?各商品のリターンや手数料を比較しながら評価!

ファンドラップといえば、オーダーメードで個人投資家の意向に沿ってポートフォリオを組むため、ファンドラップ商品自体のパフォーマンスが均一化できません。

その運用実態が不透明との指摘が出ています。

金融情報会社のQUICKは10日、「ファンドラップの台頭と資産管理型営業の実践」と題したQUICK資産運用討論会を開いた。金融庁の井藤英樹・政策立案総括審議官は基調講演で、多くの金融機関が投資信託で一任運用するファンドラップに力をいれていることを踏まえ「大切なのは顧客に十分な付加価値を提供することだ」と指摘した。資産運用業の高度化に向けて、運用パフォーマンスの「見える化」を強化する考えを示した。

では実際にダイワファンドラップがどのような特徴があり、パフォーマンスはしっかりでているのかという点について見ていきましょう。

Contents

大和証券ファンドラップとはどのような商品か?

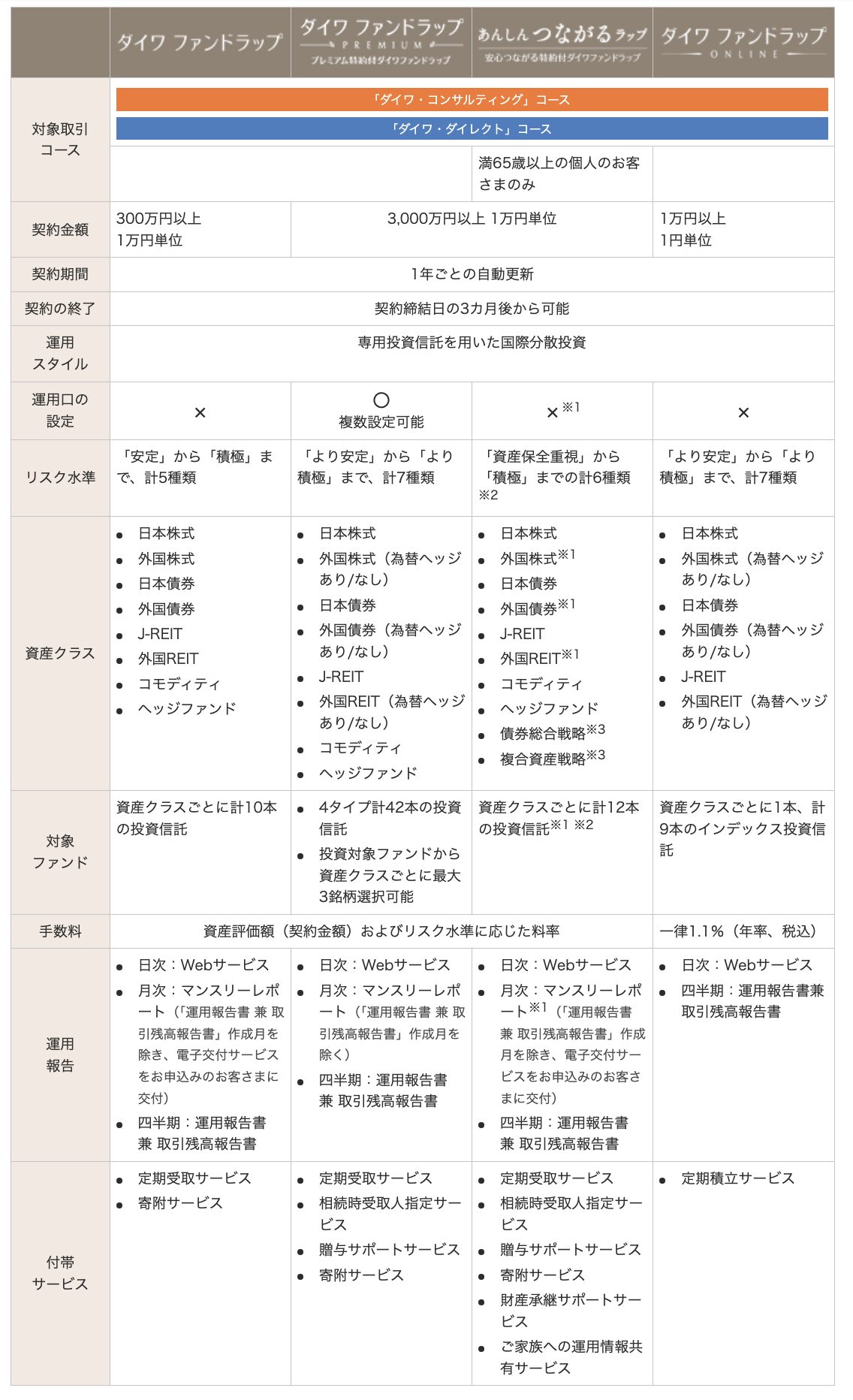

大和証券が提供するファンドラップは以下のラインナップで展開されています。

- ダイワファンドラップ

- ダイワファンドラップ(プレミアム)

- あんしんつながるラップ

- ダイワファンドラップ(オンライン)

色々ありますが、一般的なダイワファンドラップは最低契約金額が300万円以上と敷居が低く、手数料は「資産評価額(契約金額)およびリスク水準に応じた料率」となっています。

真ん中2つのダイワファンドラッププレミアム、あんしんつながるラップは敷居が高く最低契約金額は3,000万円以上と、ダイワファンドラップの十倍となっています。

富裕層向けであることを明確にしています。手数料は一般ダイワファンドラップと同様です。

ダイワファンドラップオンラインは契約金額が1万円以上から、手数料は一律1.1%(年率、税込)となっています。

こちらはサービス提供も少ないですし、オンラインで簡単にやり取りということで、もはや真ん中の2つの商品を際立たせるために置いてあるかのような商品ですね。

ダイワファンドラップとダイワファンドラップ(プレミアム)の比較

ダイワファンドラップオンラインは置いておいて、一般ダイワファンドラップと富裕層向けダイワファンドラッププレミアム&あんしんつながるラップを比較してみましょう。

まずは以下2つです。

- ダイワファンドラップ(契約金額300万円から)

- ダイワファンドラップ(プレミアム、契約金額3,000万円から)

上記の表では少し比較しづらいので個別にいきます。まずはリスク水準、つまり運用方針のオプションは以下の違いがあります。

| ダイワファンドラップ | ダイワファンドラップ(プレミアム) | |

| リスク水準 | 「安定」から「積極」まで、計5種類 | 「より安定」から「より積極」まで、計7種類 |

かなり大雑把で抽象的ですが、ダイワファンドラップの方がより保守的に、よりリスクを取れることになっています。

これは運用担当者がどこまで細やかに運用をしていくかというワークロードみたいなものだと思います。

ダイワファンドラップの方が当然担当者はやる気を出して取り組むということです。凄く抽象的ですね。

ついで資産クラスです。何で運用してくれるのかということです。商品に違いはありませんでした。

唯一の違いはダイワファンドラップの方は外国株式、債券、REITで為替ヘッジあり・なしも運用に組み込むということです。

昨今の円安などを見ると、為替はヘッジしたい、いやニュートラルだ、など意見があるので、選択肢があるのはいいですよね。

これも運用担当者がどこまでやるのか、ということだと思います。

| ダイワファンドラップ | ダイワファンドラップ(プレミアム) | |

| 資産クラス |

|

|

| 対象 ファンド |

資産クラスごとに計10本の投資信託 |

|

対象ファンドに関しては、契約金額の大きさからダイワファンドラッププレミアムの方が本数が増えるのは当然ですね。

付帯サービスの違いは以下の通りです。相続時受取人指定サービス、暦年贈与サービスがついているかどうかですね。相続の相談にもプレミアムであれば乗ってくれるということでしょう。

金額が大きくないと人件費に対して利益が出ないので、プレミアムのみの付帯となります。

| ダイワファンドラップ | ダイワファンドラップ(プレミアム) | |

| 付帯 サービス |

|

|

ダイワファンドラップ(プレミアム)とあんしんつながるラップの比較

最低契約金額が3,000万円で同額の2つの商品も一応比べていきます。あんしんつながるラップは65歳以上でないと契約はできません。

まずは運用方針のオプションですが、あまり違いが分かりません。

| ダイワファンドラップ(プレミアム) | あんしんつながるラップ | |

| リスク水準 | 「より安定」から「より積極」まで、計7種類 | 「資産保全重視」から「積極」までの計6種類※2 |

| ダイワファンドラップ(プレミアム) | あんしんつながるラップ | |

| 資産クラス |

|

|

あんしんつながるラップには債券総合戦略など抽象的な文体が踊っています。うまい具合に債券で利益を出すということだと思います。

為替ヘッジのありなしは「プレミアム特約」を申し込むと運用可能なようです。

「債券総合戦略」および「複合資産戦略」は、「資産保全重視スタイル」を選択されたお客さま専用の資産クラスです。

付帯サービスはあんしんつながるラップの方が充実しています。財産承継サポートサービス、ご家族への運用情報共有サービスが追加で付されています。

相続関係の商品強化と、家族への商品セールスに活用できる顧客リスト獲得へ向けた情報共有サービスでしょうか。

筆者があまりにも辛口であるため、少し表現が強すぎる点はお許しください。

| ダイワファンドラップ(プレミアム) | あんしんつながるラップ | |

| 付帯 サービス |

|

|

手数料比較

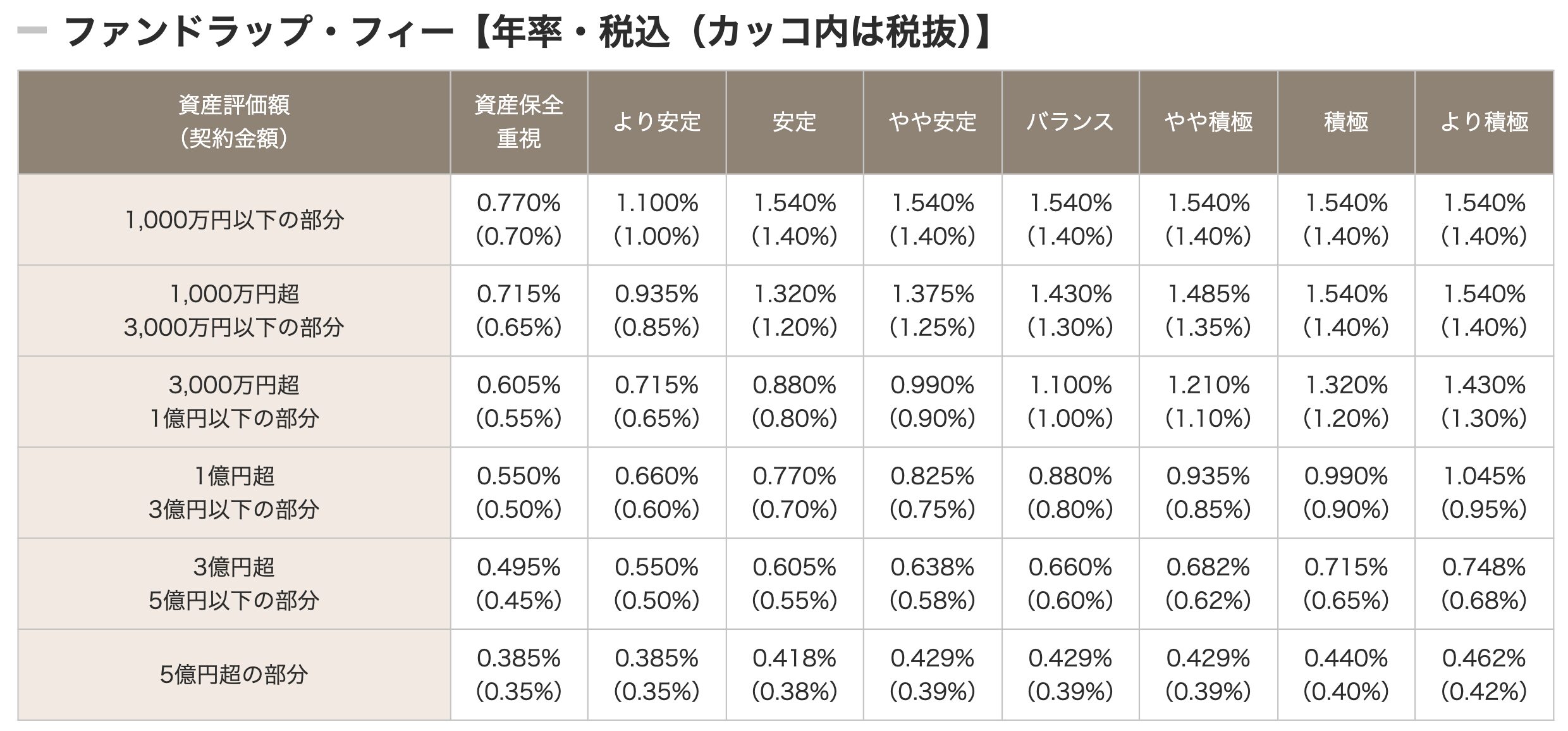

最後に手数料ですが、以下3商品は「資産評価額(契約金額)およびリスク水準に応じた料率」となっています。

- ダイワファンドラップ

- ダイワファンドラップ(プレミアム)

- あんしんつながるラップ

総契約資産に対して4%とか5%など書いてくれると分かりやすいのですが、以下のように運用方針によっても手数料が変わってくるのですね。

「バランス」が中間点だと思うので、その手数料率を見ると、例えば3000万円超1億円以下で見ると1.1%となっています。

1000万円超3000万円以下は1.430%です。

手数料については上記のみではなく、加えて購入している投資信託の信託報酬がかかってきます。

一般的にはアクティブファンドであれば2%前後の信託報酬ですので、バランス型の手数料と合わせて3-3.5%が合計で手数料はかかってくることになってきます。

「ダイワファンドラップ」の運用・管理に係る料金であるファンドラップ・フィーは、3カ月ごとにお支払いいただき、「投資顧問料」と「取引等管理手数料」の2つから構成されています。

その他間接的にいただく費用として、投資信託に係る信託報酬等が、信託財産から別途差し引かれます。

ダイワファンドラップオンラインも一律1.10%(税込)程度ですので、3%程度が年間でかかってくるということですね。

ダイワファンドラップの運用実績(利回り)

実際の運用実績をみていきましょう。とはいえ、上記の通り「より安定」「バランス」「より積極」など様々なコースがあるため、本来の実力が計りかねるところがあります。

以下は金融庁が発表している2022年までの過去3年と過去5年のリターンです。

ダイワファンドラップのリターンは過去3年が年率3.6%、過去5年が年率3.1%、ダイワファンドラッププレミアムのリターンは過去3年が年率2.2%、過去5年が年率2.1%と非常に低くなっています。

| 加重平均 信託報酬 |

過去3年(2020年〜2022年) | 過去5年(2018年〜2022年) | |||

| 年率リターン | リスク | 年率リターン | リスク | ||

| ダイワファンドラップ | 1.26 | 3.6 | 9.0 | 3.1 | 8.2 |

| ダイワファンドラップ プレミアム | 0.85 | 2.2 | 9.0 | 2.1 | 7.6 |

| 水戸ファンドラップ | 0.36 | 4.5 | 8.5 | 3.2 | 7.3 |

| ON COMPASS | 1.01 | 5.8 | 11.6 | 4.2 | 10.6 |

| 東海東京ファンドラップ | 0.46 | 5.1 | 10.5 | 4.1 | 9.1 |

| 三井住友信託ファンドラップ (SMA) | 1.16 | 3.3 | 8.6 | 2.8 | 7.7 |

| SMBCファンドラップ | 0.73 | 2.9 | 8.2 | 2.3 | 7.5 |

| 日興ファンドラップ | 3.2 | 9.4 | 2.1 | 8.6 | |

| ON COMPASS+ | 1.66 | 3.0 | 10.6 | ||

| みずほファンドラップ | 0.26 | 2.1 | 8.3 | 2.1 | 7.3 |

| GRAN GOAL | 0.15 | 2.6 | 10.7 | ||

| 野村SMA | 0.77 | 1.9 | 8.0 | 2.0 | 7.0 |

| 野村ファンドラップ | 0.66 | 1.9 | 8.6 | 1.8 | 7.6 |

| 楽ラップ | 0.28 | 1.8 | 9.6 | 2.4 | 8.7 |

| Mizuho Fund Wrap | 0.61 | 1.0 | 8.6 | 1.4 | 7.6 |

| りそなファンドラップ | 0.63 | ▲ 1.2 | 5.8 | 0.1 | 5.0 |

| MUFGファンドラップ | 0.39 | ▲ 2.1 | 4.9 | ▲ 1.0 | 4.0 |

| 全体 | 0.86 | 2.4 | 8.3 | 2.1 | 7.4 |

参照:金融庁

運用成績を見て、そのファンドの実力を正確に測りたい場合は可能な限り長期での結果を見る必要があるので5年の成績を見ています。

しかし、5年で年率3%はインデックスファンドの成績を下回ってしまいます。インデックスファンドは30年長期で年率7%です。

付帯されているサービスに魅力を感じているのであればファンドラップという選択肢もありますが、そこまで必要なサービスかというと、筆者の場合ですと必要ありません。

因みに以下は2021年末までの各ファンドラップのリターンですが上記の2022年末までのデータを大幅に上回るリターンとなっています。

ダイワファンドラッププレミアムが堂々の一位です。過去5年の年平均リターンは6%となっていました。つまり2022年に大きなマイナスを被ったことが推定されます。

そもそも2020年から2021年のパンデミック後のバブルを加味して、以下のリターンは正直いって低すぎるんですけどね。

| 合計残高(億円) | 平均信託報酬 残高荷重平均(%) |

ファンドラップフィー | 過去3年 2019年-2021年 |

過去5年 2017年-2021年 |

|||

| シャープレシオ | リターン | シャープレシオ | リターン | ||||

| ダイワファンドラップ プレミアム | 979.68 | 0.88 | 1.4300 | 1.54 | 8.1 | 1.15 | 6.0 |

| Mizuho Fund Wrap | 2699.91 | 0.60 | 0.7700 | 1.13 | 8.0 | 0.79 | 5.0 |

| 野村SMA | 12859.84 | 0.78 | 1.0450 | 1.18 | 7.6 | 0.70 | 4.0 |

| 野村ファンドラップ | 17536.54 | 0.68 | 1.1605 | 1.17 | 7.8 | 0.69 | 4.3 |

| ダイワファンドラップ | 26899.08 | 1.13 | 1.5400 | 1.05 | 8.2 | 0.66 | 4.7 |

| SMBCファンドラップ | 6512.03 | 0.74 | 1.4850 | 0.98 | 6.7 | 0.63 | 4.1 |

| ウエルス・スクエア ファンドラップ | 1398.14 | 0.60 | 1.3750 | 1.03 | 5.1 | 0.60 | 2.7 |

| 日興ファンドラップ | 18741.10 | 1.3200 | 0.91 | 7.7 | 0.54 | 4.1 | |

| 水戸ファンドラップ | 999.27 | 0.37 | 2.2000 | 1.03 | 6.6 | 0.52 | 3.1 |

| みずほファンドラップ | 1355.14 | 0.24 | 1.6500 | 0.77 | 5.8 | 0.49 | 3.2 |

| 三井住友信託ファンドラップ (SMA) | 8295.60 | 1.13 | 1.6500 | 0.93 | 7.1 | 0.48 | 3.3 |

| いちよしファンドラップ | 1663.41 | 1.43 | 2.0240 | 0.77 | 7.5 | 0.46 | 4.0 |

| ダイワSMA | 963.57 | 0.61 | 2.2000 | 0.53 | 3.6 | 0.32 | 2.2 |

| MUFGファンドラップ | 4867.70 | 0.33 | 1.5400 | 0.35 | 1.2 | 0.30 | 0.9 |

| 東海東京ファンドラップ | 1382.75 | 0.35 | 1.6500 | 0.50 | 1.9 | 0.20 | 0.6 |

| ON COMPASS+ | 202.55 | 1.66 | 0.0000 | 1.12 | 10.0 | - | - |

| ダイワファンドラップオンライン (※) | 253.21 | 0.28 | 1.1000 | 1.11 | 8.7 | - | - |

| りそなファンドラップ | 7336.58 | 0.64 | 1.1385 | 1.01 | 4.3 | - | - |

| アイザワファンドラップ | 555.65 | 0.58 | 1.6500 | 0.84 | 6.8 | - | - |

参照:金融庁

ファンドラップは資産分散をして安定したリターンを目指す金融商品のはずなのに2022年に大きくマイナスのリターンとなったのは投資妙味が少ないですね。

相場の動向に関係なく安定して10%程度のリターンを期待できる商品については以下でお伝えしていますのでご覧いただければと思います。

なぜファンドラップは全体的に2022年以降成績が悪いのか?今後の見通しも悪いのか?

先ほどは各ファンドラップの2022年の成績が悪いことについてさらっと流しました。

しかし、今後の見通しにも重要なことが2022年を起点として発生していますので、わかりやすく解説します。

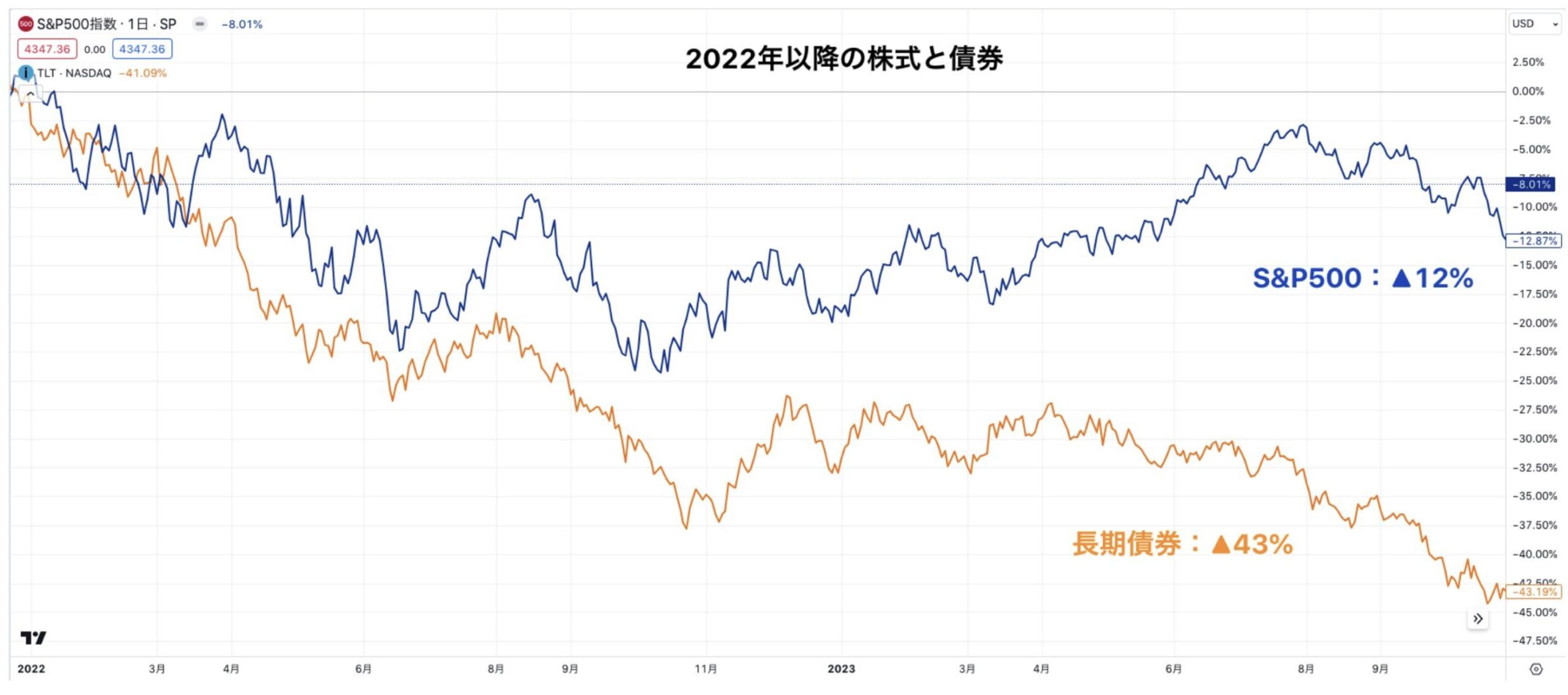

2022年に債券と株式に主に分散投資をしているファンドラップが下落した理由は単純です。株式も債券も下落したからです。

以下の通り2022年1月から2023年11月まででS&P500指数は▲12%、長期債券ETFであるTLTは▲43%となっています。

2022年以降の株式と債券のリターン

では、なぜ債券と株式が2022年から下がっているのでしょうか?

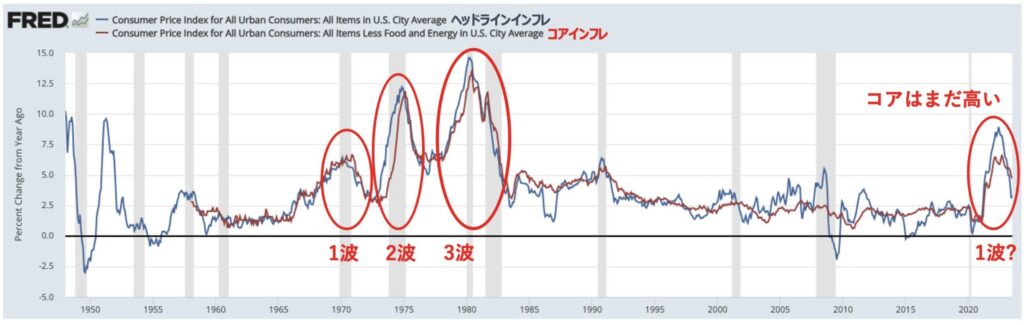

ここにこそ問題の本質があります。主因は2021年後半から発生しているインフレにあります。

オイルショックが発生した1970年代以来のインフレが発生したのでFRBをはじめとした世界の中央銀行が利上げを行い金利を引き上げていきました。

金利を引き上げていくと、金利が低い時に購入した債券の価格は下落していきます。

さらに金利が高くなることで、敢えてリスクをとって株式投資を行う妙味がすくなくなり株式から資金が抜けていきます。

インフレ時代は株式も債券も下落していくのです。そして重要なのは、今後もインフレが続くのかということです。

参考に1970年代のインフレ率の推移を見ていきまそう。以下の通り1970年代は3回にわたりインフレが発生していき金利も上昇していきました。

2023年以降、インフレは沈静化しているかと思われましたが主にエネルギー価格低下によるものでコアインフレ率はしっかりと高い水準を保っています。

2023年10月に発生して悪化している中東情勢により今後エネルギー価格が再び上昇する懸念が高まっています。するとインフレ2波が発生してしまうのです。

こうなってくると株式も債券もしばらくは厳しい環境がつづきます。2024年4月時点でインフレ率は3.5%と、いよいよインフレ再燃が始まりそうです。

だからこそ株式にも債券にも関係ない動きをし、安定したパフォーマンスを出す投資先が求められているのです。

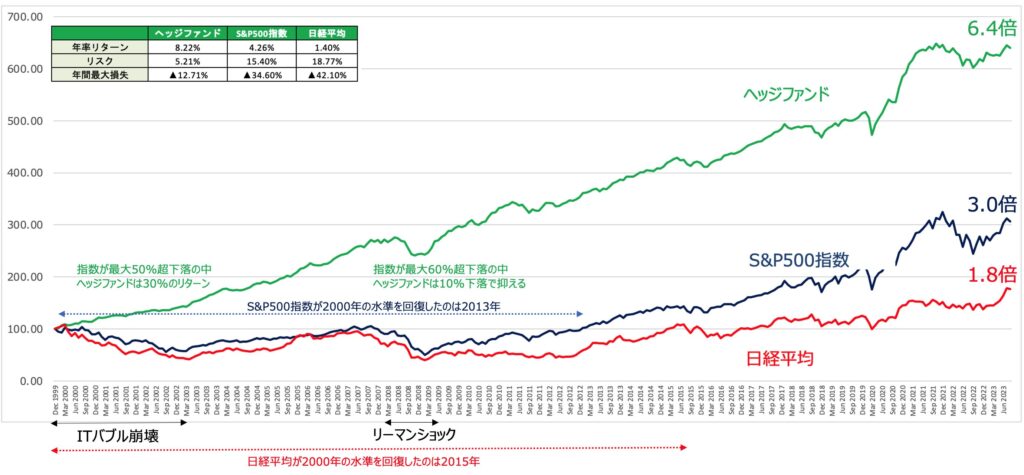

そのような投資先として筆者が注目して実際に投資を行っているのがヘッジファンドです。

ヘッジファンドは以下の通り下落局面を抑制しながら安定したリターンを積み上げています。

以下では日本の投資家も投資ができるファンドをランキング形式でお伝えしていますのでご覧いただけばと思います。

評判は?ファンドラップで儲かった!大損した!など口コミ

評判を少し見ていきましょう。渡辺謙のCMの話題ばかりであまり運用成績に触れられている口コミは見つかりませんでした。

ダイワファンドラップ解約やっと完了した。24%負けかな

— ますぷろ (@maspro) April 2, 2020

大和証券のアンケートに答えたら500円のクオカードもらえた!なんて堅実な投資なんだろう。いや労働か。

ダイワファンドラップは買いません。 pic.twitter.com/OiutiUh1vt

— 北18条文学 (@kita18bungaku) December 5, 2018

ヤバそう。

ダイワファンドラップの「老後資金2000万円問題」の記事に、つみたてNISAやiDeCoが老後に備えた資産形成に役立つ制度として紹介されていました。*1

この二つの拡充は岸田総理の「資産所得倍増プラン」の施作に含まれています。*2「貯蓄から投資へ」の本性ってコレなのでは?

— 水島悠 (@BldgMBNMrZkPxFO) June 25, 2022

引き続き解約できない...

3/11 投資信託下落率 ワーストランキング

(1日のリターン)#ロシア株式 🇷🇺をゼロに評価替え

1)#アムンディ ロシア東欧株ファンド -52.9

2)T&D T&Dダブルブル・ベア・シリーズ8 金 -5.9

3)大和 ダイワファンドラップ コモディティセレクト -5.7 https://t.co/lMlenWLzsr— CrvenaZvezda (@CrvenaZvezdaJP) March 13, 2022

Yahoo知恵袋にもこのような口コミがありました。

Yahoo知恵袋への質問

これに対して以下の回答がきていました。

上記のYahoo知恵に対するベストアンサー

証券会社をはじめ金融機関への不信感が募っているのが伺えますね。

まとめ

ダイワファンドラップについて、各ラインナップの比較なども実施してきました。

運用利回りを見る限り、わざわざファンドラップで(ダイワのみならず)運用しなくても他に良い選択肢がいくらでもあるのではないかと思いました。