多くの方はまず資産1億円を目指すことと思いますが、なかには既に数億円保有していて10億円を目指している方もいらっしゃると思います。

更に既に10億円の資産額を達成していらっしゃる方もいらっしゃるでしょう。

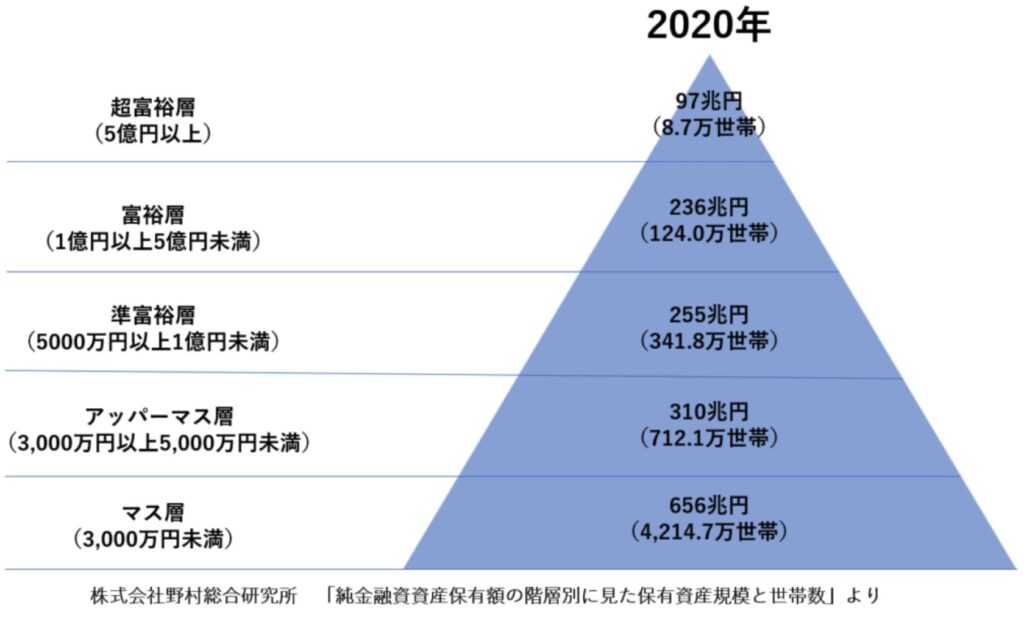

日本の分類的には資産が5億円を超える方は超富裕層として定義されています。

2020年時点ではありますが超具郵送の割合は8.7万世帯と全世帯5,289.3万世帯の0.15%となります。

中学校や高校に1人いるくらいの割合ですね。10億円以上となると更に少なく資産額は相当上位であることがわかります。

本日は10億円という資産について以下のことをお伝えしていきたいと思います。

- 10億円あったら何年暮らせるか?

- 利息生活でリタイアは可能なのか?

- 資産を守り育てるためにどこに預けるのがよいのか?

Contents

10億円資産ができたときに買えるものとは?都内の超高級タワーマンションは買えるのか?

10億円といえば、限られた人しか持っておらず、しかもほとんどの方が自身がオーナーの会社の株式価値など「理論上は持っている」という状態が多いでしょう。

上場企業役員なんかは自社の株が上がればスコッと10億円に到達したり7億円に下落したりと忙しそうです。

その他マクロ経済に目を向けてみると、最近は円預金していたらあっという間に資産が減少したという世界(インフレの加速)になってしまいました。

そのため常に適切な資産に資金を投じる必要が出てきました。円預金というのは円に投資していることと同じ意味ですからね。

デフレ時代はタンス預金でよかったですが、インフレ時代は株など資産を買わなければあっという間に資産が減ってしまいます。怖いですよね。

資産が大きければ大きいほど緊張は増します。

不動産投資家などは、総資産10億円を超えている人は少なくないでしょう。10億円を自己保有でキャッシュで持っている人というのは非常に稀だと思います。

そのような手取りになる収益を生み出している人であれば、とっくにシンガポールや香港などで非課税生活を楽しんでいそうです。

さて、10億円をもし日本で、流動資産(キャッシュや金融商品)で持っている場合、富裕層の方々は何を買うのでしょうか?

パッと思いつくのはやはり土地、マンション、戸建建築、零細企業買収などになってくると思います。

例えば、土地(+マンション)であれば六本木ヒルズレジデンスのB棟最上階がちょうど10億円くらいです。

43階建ての最上階で専有面積は221.61㎡です。

しかし、筆者は昨今のマンション市況を見るに10億円で日本の高級マンションの最高峰を掴めるのかと少し疑問に思いました。もっと高いはずです。

そのため、更にホームズで調べてみましたが、虎ノ門タワーレジデンス最上階である35階の6.2億円が現在売りに出ている中では最も高値でした。

ホームズとSUUMOだけでは少し高級物件情報が偏るので野村不動産のノムコムで調べたところ、新記録が出てきました。

なんと16億円のマンションです。パークコート青山ザ・タワーのしかも最上階ではありません。

パークコート青山ザ・タワー

アクシア青山、白金ザ・スカイは最上階ですね。10億円持っていても買えない都心マンションがあるということがわかりました。世の中甘くないですね。

しかし、10億円ほどあれば最高級物件(低い階層)はギリギリ住めることがわかりました。

基本的には銀行に借りて買う人がほとんどでしょうから(運用効率悪いですからね)、10億円持っていなくても与信があれば買えると思います。

ちなみに、2023年に話題になったアマンレジデンス東京は最上階は300億円程度と予測されています。もう次元が違いますよね。

どうすれば300億円のマンションを買えるのか、上を見たら本当にキリがないですね。元ZOZOの前澤さんが購入したという噂もありますが真相は分かりません。

2019年のZOZO売却で2400億円のキャピタルゲイン、諸々税など引いて2000億円手元に残るとしましょう。

その後コロナバブルからのインフレ時代で株が上昇を続けました。3年で低く見積もっても30%程度はリターンが出ているでしょうから600億円程度運用益があるはずです。

そう考えると、アマンの300億円を買っても十分すぎるほどお釣りが出てしまいますね。資本主義は本当に恐ろしいですね。

ちなみにアマンレジデンスの最低分譲価格ですら20億円と言われています。

虎ノ門・麻布台プロジェクトで注目されるアマンレジデンス

例えば、10億円かけるなら筆者であれば都内高台に家を建築しますね。

東京の高台は中々手放してくれる人は少ないので、売ってくれる人が出てくるまでは10億円のマンションでお茶を濁すという手は現実的ですね。

高台は土地代で7億円くらい吹っ飛びそうなので、3億円くらいで建設するイメージでしょうか。

もう葉山で7億円くらいの別荘買って疎開した方が良いような気がしてきました。

10億円あれば買えるものといえば、もうこの他には会社を買うくらいでしょう。

細々とした3000万円のフェラーリなど高級車は30台くらい買えると思いますが、カスタムが好きとかコレクターでない限り、あまり興味が出ないと思います。

10億円あれば何年暮らせる?

まずは10億円あれば何年暮らせるのかみていきたいと思います。

結論からいうと都内の子育て世帯で一般的な生活をするなら114年、富裕層としての生活を行うならば50年という結果になります。

それでは算出根拠について説明していきたいと思います。

都内で子供2人を養育するケース

まずは普通に都内で子供を育てるのに必要な金額が年間いくらなのかを割り出してみたいと思います。

以前、以下の記事でお伝えした内容の復習になります。

→ 1億円あったら何年暮らせる?すぐなくなる?何億円あれば一生暮らせる?適切な預け先はどこになるのかをわかりやすく解説。

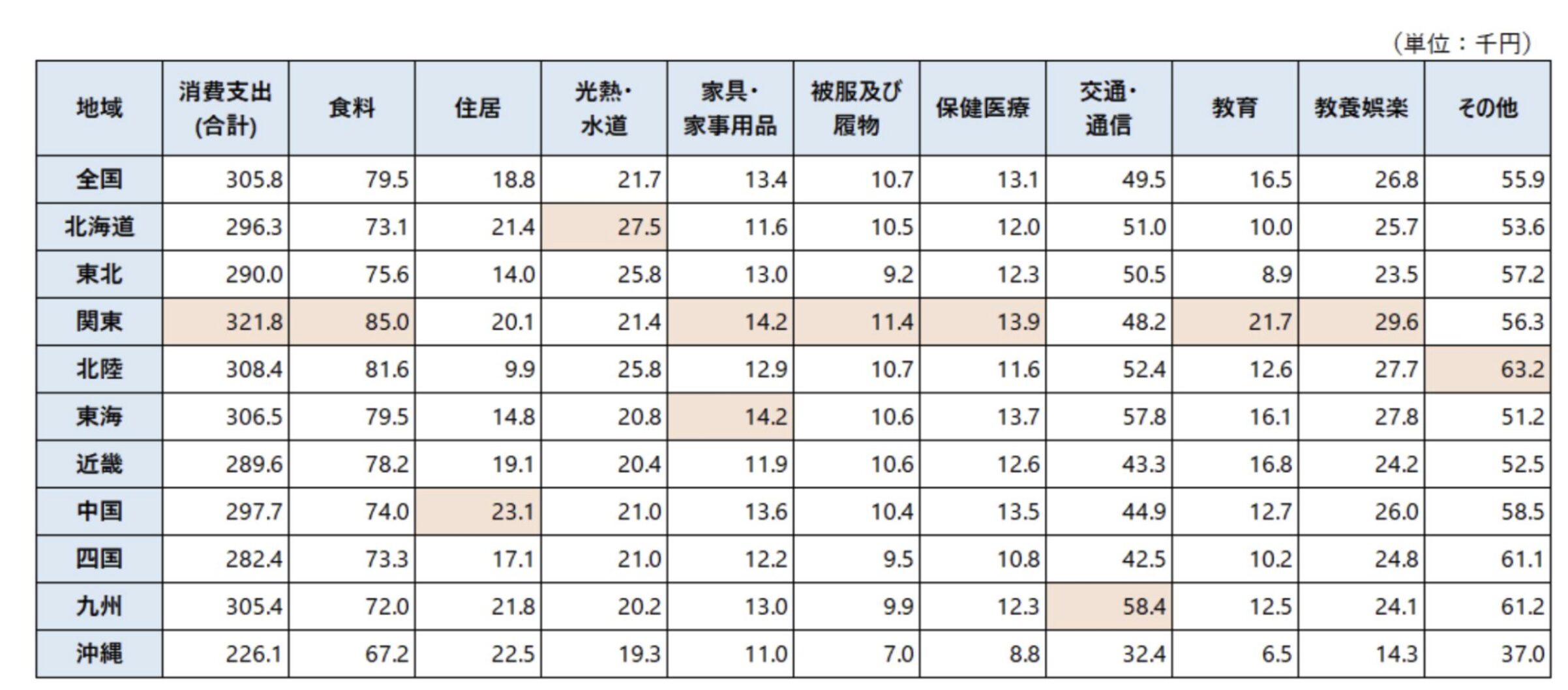

以下は総務省が発表している日本各地の2人以上世帯の生活費です。今回参考にするのが関東ですが、関東といっても広いので都内用に調整します。

| 元データ | 調整データ (都内子供2人) |

|

| 食料 | 85,000 | 100,000 |

| 住居 | 20,100 | 200,000 |

| 水道光熱費 | 21,400 | 21,000 |

| 家具 | 14,200 | 14,000 |

| 被服費 | 11,400 | 30,000 |

| 保険医療 | 13,900 | 15,000 |

| 交通・通信 | 48,200 | 50,000 |

| 教育 | 21,700 | 150,000 |

| 教養娯楽 | 29,600 | 30,000 |

| その他 | 56,300 | 120,000 |

| 合計(月額) | 321,800 | 730,000 |

| 合計(年間) | 386万1600円 | 876万円 |

東京で子育てを行うならば年間876万円が必要になってきます。これは東京で暮らしている方であれば違和感のある数字ではないでしょう。

年収1000万円で専業主婦世帯の場合はカツカツどころか生活するのは難しいです。(年収1000万円でも手取りは750万円程度ですので)

東京では年収1000万円というのは、もう豊かな世帯とは言えない水準になっているのです。

ただ年間876万円の生活費であれば10億円あれば114年間暮らすことができません。何も心配せずにリタイアすることが可能ですね。

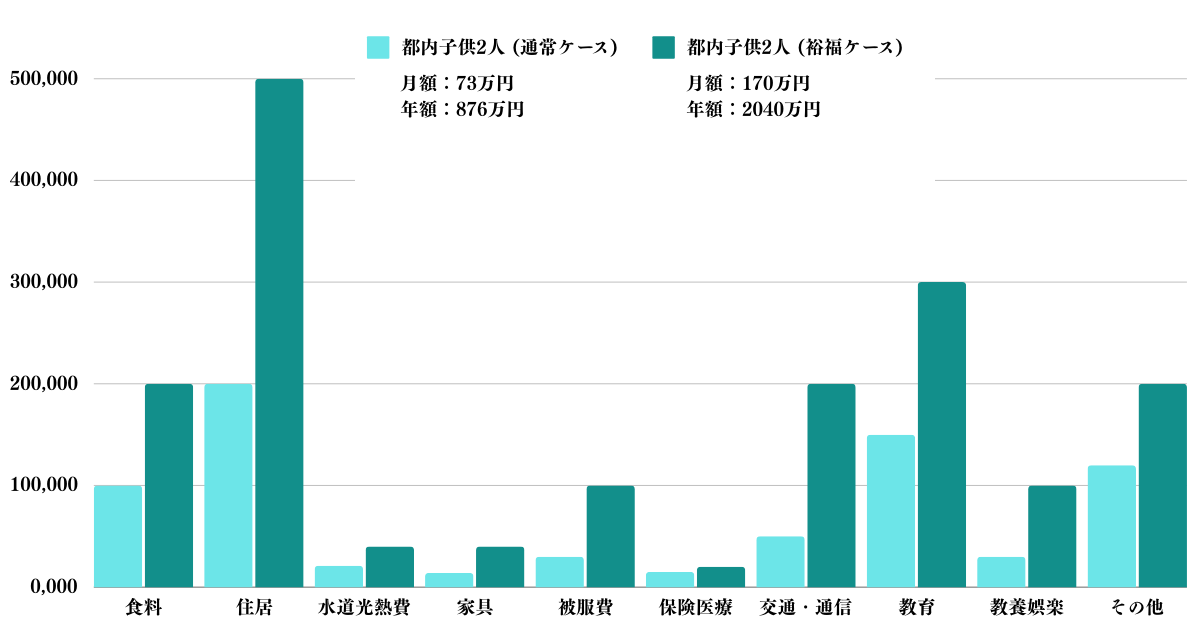

都内で子供2人を養い裕福に暮らしたケース

上記はあくまで一般家庭のケースです。10億円も保有していたら豊かに暮らしたいと思うはずです。では裕福な暮らしを行うケースでは如何でしょうか?

富裕層であればタワーマンションに住むでしょうし車も外車に乗るでしょう。

食事も子供の教育も裕福になります。ざっと概算すると以下が妥当な水準となります。

| 都内子供2人 (通常ケース) |

都内子供2人 (裕福ケース) |

|

| 食料 | 100,000 | 200,000 |

| 住居 | 200,000 | 500,000 |

| 水道光熱費 | 21,000 | 40,000 |

| 家具 | 14,000 | 40,000 |

| 被服費 | 30,000 | 100,000 |

| 保険医療 | 15,000 | 20,000 |

| 交通・通信 | 50,000 | 200,000 |

| 教育 | 150,000 | 300,000 |

| 教養娯楽 | 30,000 | 100,000 |

| その他 | 120,000 | 200,000 |

| 合計(月額) | 730,000 | 1,700,000 |

| 合計(年間) | 876万円 | 2040万円 |

年間で必要な費用は2040万円となります。10億円あれば50年は生活することができます。

裕福に暮らしても十分一生暮らせることができそうですね。ただ、子供や孫に資産を相続させることを考えると使っていくだけでは心許ない水準でもあります。

ただ、今後のインフレを考えると、単純計算のみでは心許ないところがあります。

リスクシナリオ:迫り来るインフレリスクについても備える必要がある

上記はあくまで現在の金融環境の話です。2022年以降の世界では欧米を震源地として1970年以降のインフレが発生しています。

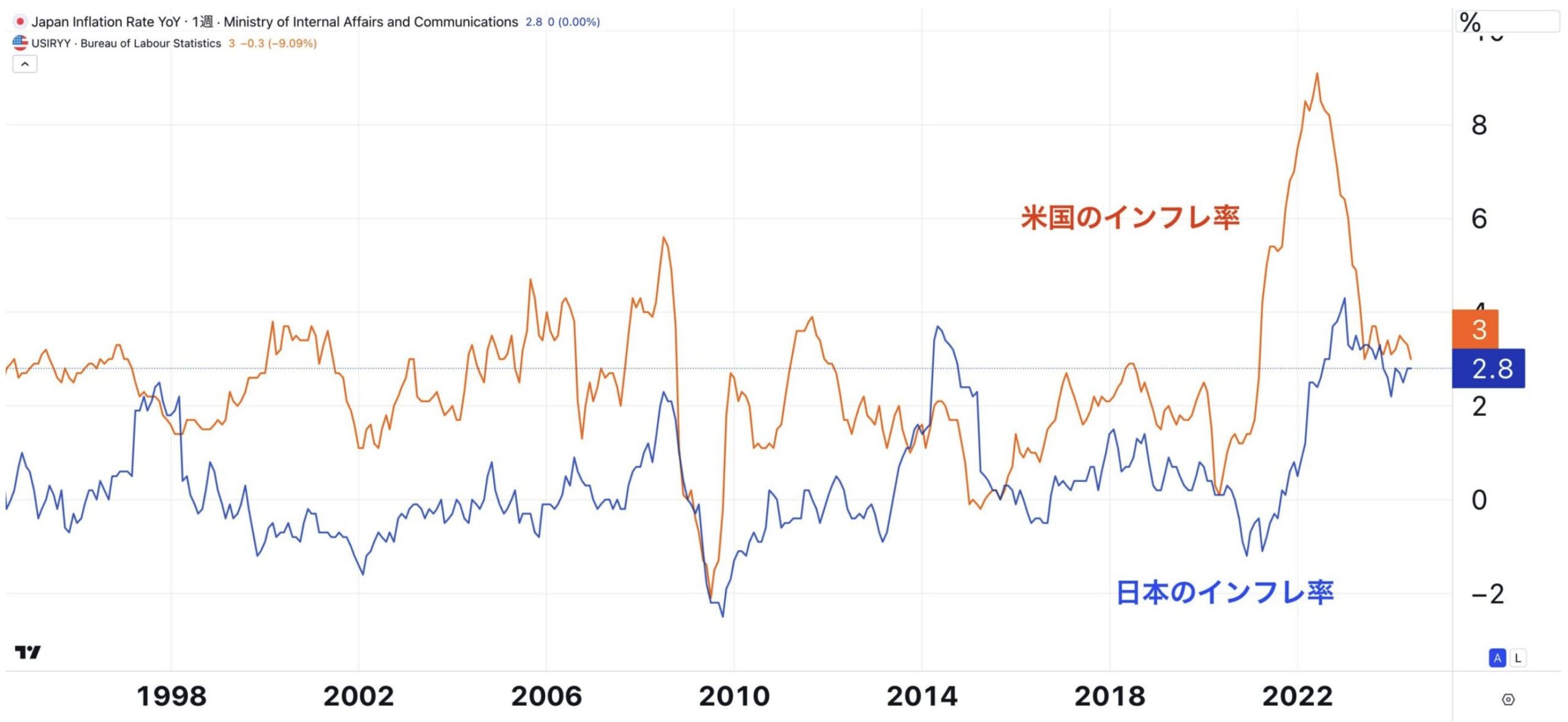

2022年は欧米の方がインフレが高かったのですが、円安もあり2023年には日本のインフレ率が逆転しました。現在は再び米国の方が上にいますが僅差ですね。

2024年8月時点でも2.5%のインフレが発生しています。

30年間デフレ経済に慣れきった日本の方々は、どうせインフレは一過性であると考えている方が多いと思います。

しかし、一度発生したインフレは粘着しますし、今回発生しているインフレは構造的な要因を孕んでいます。

現在と同じインフレが発生した1970年代は3回にわたりインフレが発生し人々は非常に苦しい生活をしいられました。丁度オイルショックといわれる時期ですね。

今回はリーマンショック以降に空前絶後の勢いで世界中で行われたバラマキの影響でインフレが発生しています。

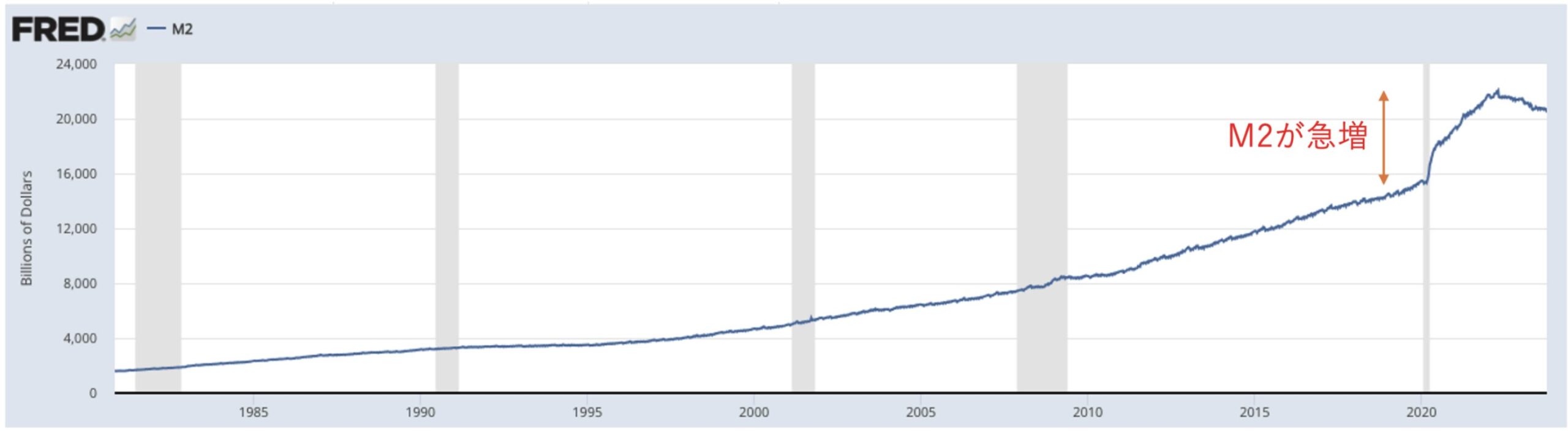

以下は米国のマネーサプライです。マネーサプライというのは市場に流通している「お金」の総量です。

以下ご覧いただけばわかる通り特に2020年のパンデミックの時の急騰は目を見張るものがありますね。

量が多くなると価値が少なくなるのは「お金」にも適用されます。インフレとは「お金」の価値が減少するという意味でもありますからね。

現在はFRBがバランスシートの圧縮(=QT)を行い減少傾向ですが、このペースでQTを進めると今年のどこかで資金市場が混乱して継続が不可能になります。

そして、再びマネーサプライは増加に転じます。すると、2024年後半から再びインフレが発生していきます。2024年前半で既に再燃の兆しが出てきています。

米国の話だと読んでいた人も多いかと思いますが、このインフレは円安と輸入によって日本に波及してきます。

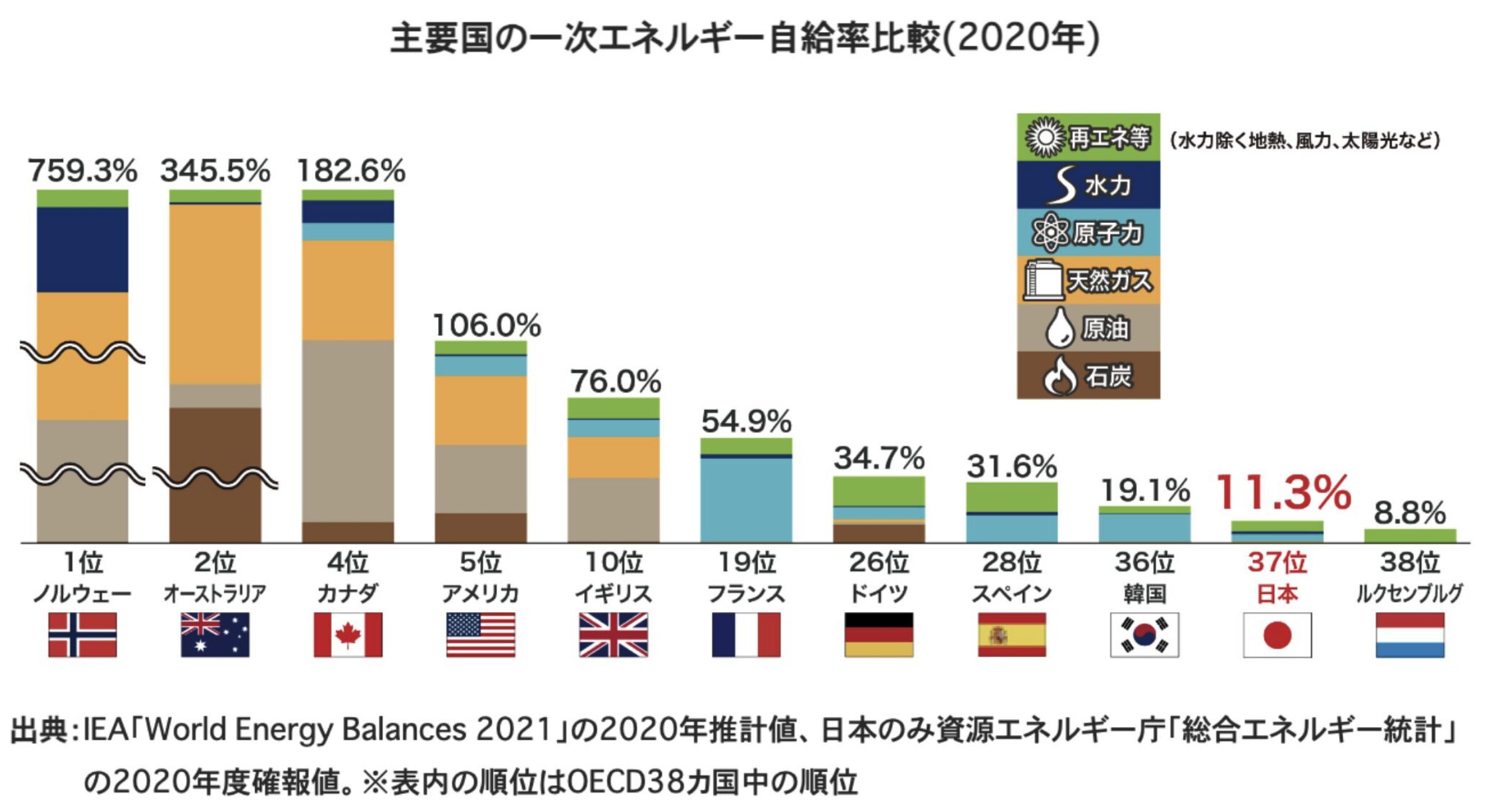

日本は残念なことに食料自給率は約50%で、エネルギー自給率は約10%という状態です。生活必需品を海外からの輸入に頼っているのです。

さらに近年はクラウドサービスなども海外のサービス頼りになっており、原価の部分に大きく波及してきています。

今までは企業努力でなんとか価格を押さえ込んできましたが、もう限界を迎えています。

さらに欧米でインフレがおこることで日米の金利差が拡大して、相対的に円の価値がおちて円安が進行しているのも日本でのインフレ要因です。

今後、日本でも海外要因でインフレが進展していくことが見込まれます。

場合によっては急激なインフレにより資産の価値が短期間に半減以下になる可能性もあります。

そうなってくると取り崩しで50年という前提が崩れてきて、場合によっては20年程度しかもたないという可能性もでてきます。

現金だけで持っているというのは非常に危険なのです。10億円を資産に換金して自分でインフレに対する対策を実践していく必要があるのです。

10億円あったら利息生活をすることは可能なのか?

では話を戻しまして、10億円の元本を取り崩すことなく利息で生活することができるのかという点について考えていきたいと思います。

結論からいうと十分に可能です。年率5%、4%、3%の利息を得た場合の税後の手取り金額は以下となります。

| 利息金額(手取り) | |

| 5% | 約4000万円 |

| 4% | 約3200万円 |

| 3% | 約2400万円 |

ただ、注意しなければいけないのは高配当銘柄やJリートなどの利息狙いの投資は元本自体が減っていく可能性があるという点です。

関連:Jリートはどこまで下がる?そもそも下がってるのはなぜ?買い時はいつなのか最新の見通しを含めてわかりやすく解説!

正直いって配当金や分配金などのインカムゲインで利息生活をしようと考えるだけでなく、キャピタルゲインの取り崩しという手法も考えた方が賢明です。

10億円を10%のリターンをえれば1億円の利益を獲得することができます。そのうち3000万円を引き出して残りは複利で運用すればいいだけですからね。

関連:資産運用で年利回り10パーセント達成の難易度は?ありえない?株や投資信託など含むポートフォリオを考える!

10億円あったらどこに預ける?

では具体的に10億円をどこに預けるのがよいのでしょうか?

10億円以上保有している方の最大の関心事は守りながらインフレに負けずに安定的に増やすことかと思います。

つまり、同じような目的で運用をしている機関投資家の真似をするのが合理的な選択肢になります。

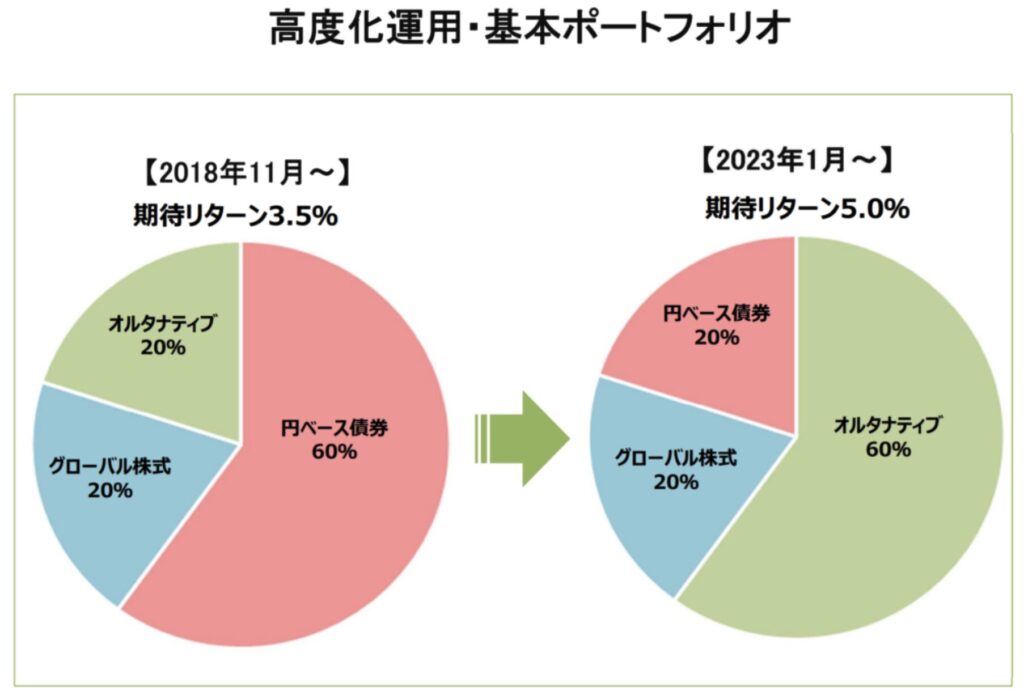

たとえば研究費や職員の給与などの補填に使われる東京大学基金のポートフォリオをご覧ください。

東京大学基金のポートフォリオの変遷

2023年1月から大胆にポートフォリオを組み替えてオルタナティブ投資の割合を全体の6割にしています。

ちなみに、これは米国のハーバード大学やイェール大学のポートフォリオにならった形となっています。

オルタナティブ資産というのは株式や債券などとは異なる動きをする資産の総称であり、ポートフォリオの安定性を高めながらリターンを追求したい機関投資家にとって愛好されています。

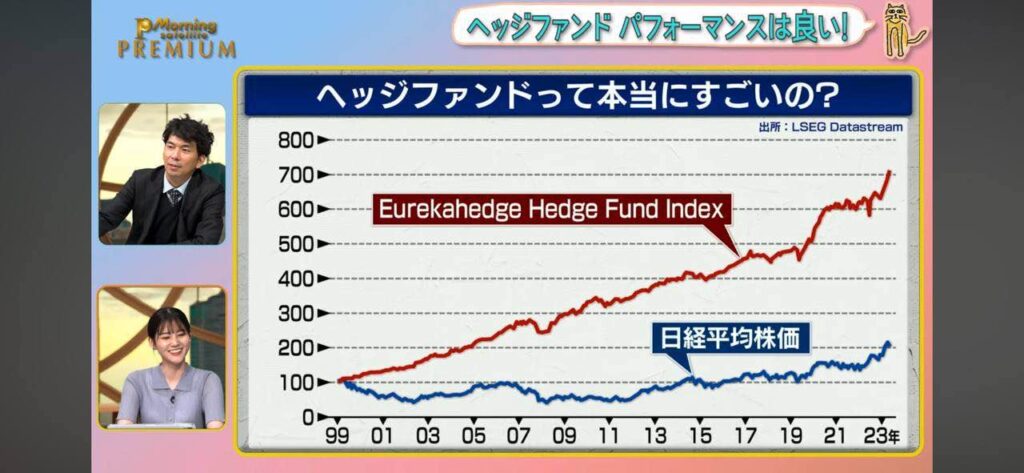

オルタナティブ資産の中でも特に有名なのがヘッジファンドですね。

ヘッジファンドは以下の通り大きな下落を回避しながら株価指数より高いリターンをたたきだし資産運用業界のメインストリームに躍り出ています。

実際に筆者もヘッジファンドを活用しながら資産を構築しています。以下で詳しくお伝えしていますので参考にして頂ければと思います。

まとめ

今回のポイントをまとめると以下となります。

ポイント

- 10億円あれば裕福に一生暮らすことができる

- 利息生活も可能ではあるが元本が半分になるリスクがある

- 安全に安定したリターンが狙えるヘッジファンドという選択肢も検討すべき