金融資産が「7000万円〜8000万円」あれば、あと少しで富裕層の基準である1億円に到達するという水準です。

筆者も現在、まさに金融資産8000万円です。手前味噌ではありますが、ここまで蓄えた方であれば相当苦労されたことと思います。

老後2000万円問題が出た時には、「むしろ2000万円で足りるのか?」と思われたことと思います。

ちなみに現在2024年時点ではインフレの影響もあり老後3000万円問題に繰り上がっています。

追ってお伝えしますが、結論からいうと全く十分ではありません。世間では「厳しすぎる!」という声がほとんどでしたが筆者からすれば甘々です。

既に7000万円から8000万円あれば、1億円は射程圏内で、安全にリタイアするためには2億円を狙っていける水準です。

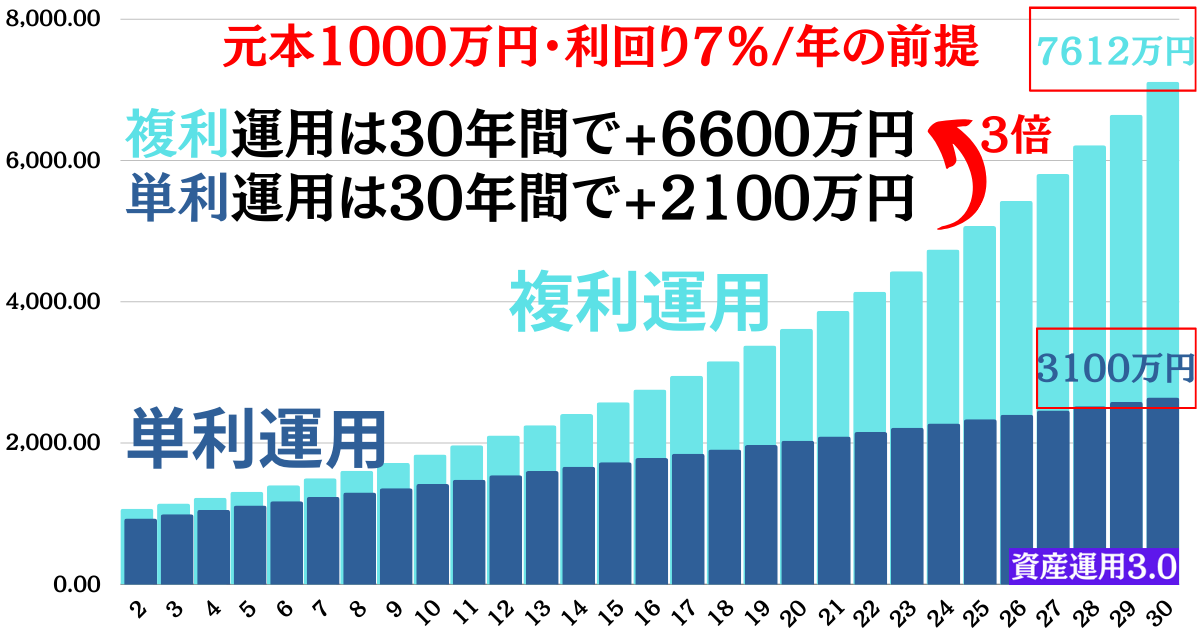

投資というのは元本が小さい時はあまり増えませんが、元本が大きくなると勢いよく増えていきますからね。1000万円でも複利効果で以下のような効果がありますからね。

本日は以下のポイントについてお伝えしていきたいと思います。

- 結局リタイアするのはいくらが必要なのか?

- 大きな資金を運用するのに適した投資先とは?

参考

Contents

金融資産7000万円〜8000万円あってもリタイアするのは十分ではない!?

7000万円から8000万円といえば大金ですね。主に以下の方が該当するのではないでしょうか?

7000-8000万円の資産を保有する属性

- 上場企業経営者、

- 中小企業オーナー、

- エリートサラリーマン(ほんの一部)、

- 株式投資家、

- 仮想通貨で大儲けした人、

- 遺産が相当な金額だった人、

- 長年の退職金を受け取り合わせてこの金額になったという人等

いろいろな場合があるでしょう。しかし、これだけの資産があってもリタイアするには十分な金額ではありません。理由を解説します。

例えば子育てを行なっている勤労世帯であれば、以下の通り毎月消費支出が52万円、年間にすると約620万円発生します。

下記はわりと保守的な算定です。東京都内で済むとなると家族4人で20万円は覚悟する必要はありますし、教育費も子供が2人いるなら20万円はみておく必要があります。

7000万円から8000万円あっても、取り崩していくとわずか10年程度で消化してしまいます。

| 項目 | 生活費 保守的算定 |

生活費 げんじつ算定 |

| 食料(25.40%) | 78,605 | 78,605 |

| 住居(6.40%) | 150,000 | 200,000 |

| 水道・光熱(6.90%) | 21,353 | 21,353 |

| 家具・家事用品(4.10%) | 12,688 | 12,688 |

| 被服費(3.40%) | 10,522 | 10,522 |

| 保険医療(4.20%) | 12,998 | 12,998 |

| 交通・通信(16.00%) | 49,515 | 49,515 |

| 教育(6.20%) | 50,000 | 200,000 |

| 教養娯楽(8.90%) | 50,000 | 50,000 |

| その他の消費支出(18.50%) | 57,252 | 100,000 |

| 合計(月額) | 518,933円 | 735,681円 |

| 合計(年額) | 6,227,196円 約630万円 |

8,828,172円 約880万円 |

勤労世帯であれば年間600万円〜900万円の不労所得をえるために、安全圏である2億円〜3億円を構築してリタイアを目指すべきだと考えています。

独身であれば貯金7000万円あればリタイアは可能か?

では、独身であれば7000万円あればリタイアは可能なのかをみていきたいと思います。

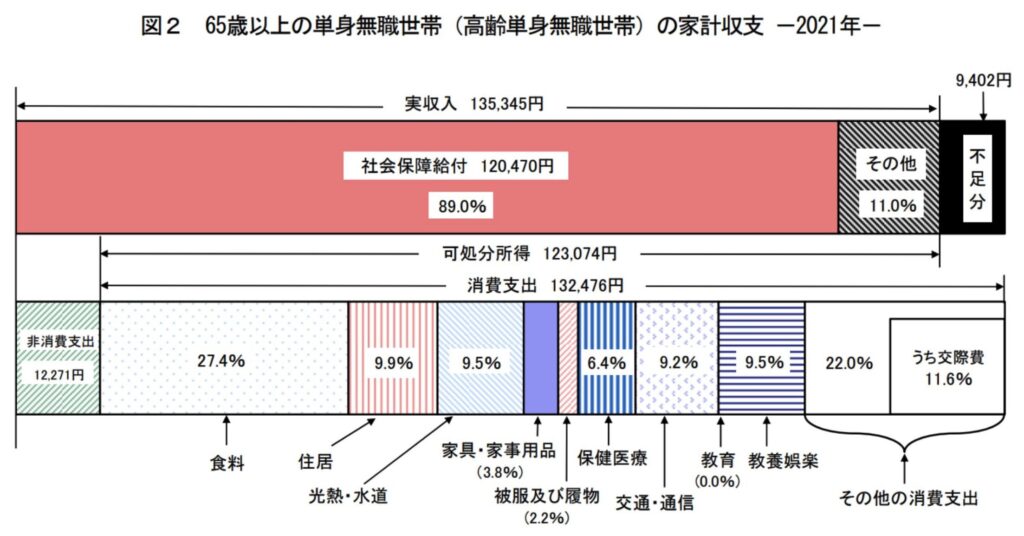

単身世帯の消費支出についてはデータはなかったので、高齢の単身無職世帯のデータを参考にしていきたいと思います。

高齢者より現役世代の方が消費性向が高いので現役世代の生活に調整したものが以下となります。

「余裕のある生活」と「切り詰めた生活」の2つのパターンで分けてあります。

| 総務省データ 老後単身世帯 |

現役世代 余裕ある生活 |

現役世代 切り詰めた生活 |

|

| 食料 | 36,615 | 70,000 | 50,000 |

| 住居 | 12,383 | 120,000 | 80,000 |

| 水道光熱 | 12,915 | 13,000 | 12,000 |

| 家具・家事用品 | 5,326 | 5,000 | 5,000 |

| 被服費 | 3,196 | 10,000 | 5,000 |

| 保険医療 | 8,255 | 8,000 | 8,000 |

| 交通通信 | 11,983 | 12,000 | 10,000 |

| 教養娯楽 | 12,915 | 20,000 | 10,000 |

| 交際費 | 15,312 | 30,000 | 15,000 |

| その他 | 14,247 | 20,000 | 15,000 |

| 税金等 | 11,541 | 20,000 | 20,000 |

| 合計(月額) | 144,687 | 328,000 | 230,000 |

| 合計(年額) | 1,736,244 | 3,936,000 394万円 |

2,760,000 276万円 |

7000万円を4%の配当利回りの銘柄に投資をしたら税前で280万円を受け取ることができますが、税後だと224万円となります。

資本所得だけでは切り詰めた生活でも 賄うことが出来ません。1億円であっても税後だと320万円なので余裕のある生活は送れません。

やはり現役世代で余裕のあるリタイアをするためには1億5000万円は保有していたいところですね。

→ 【CMAブログ】60歳時点で老後資金として1億円〜1億5000万円あれば余裕のある完全リタイア(FIRE)はできるのか?

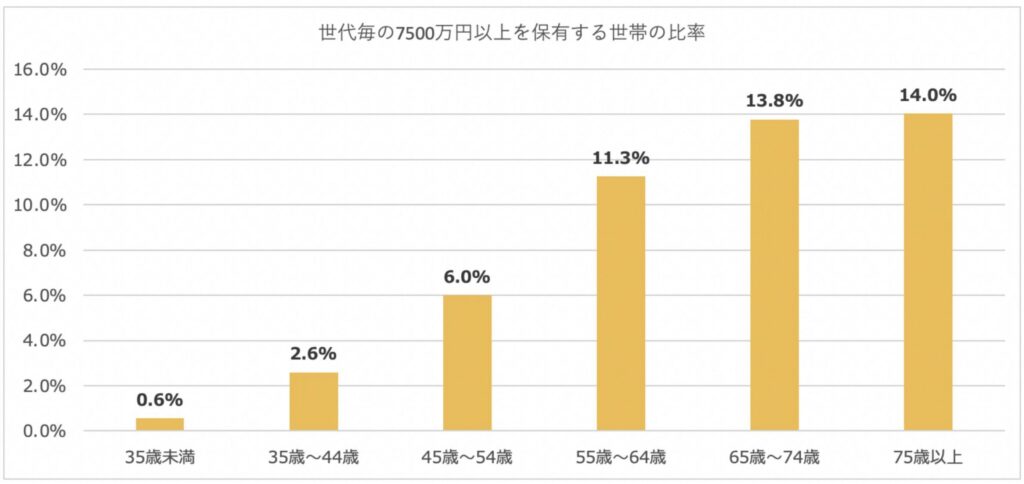

30代、40代、50代、60代の世代別の金融資産7000万円〜8000万円保有している世帯の割合は?

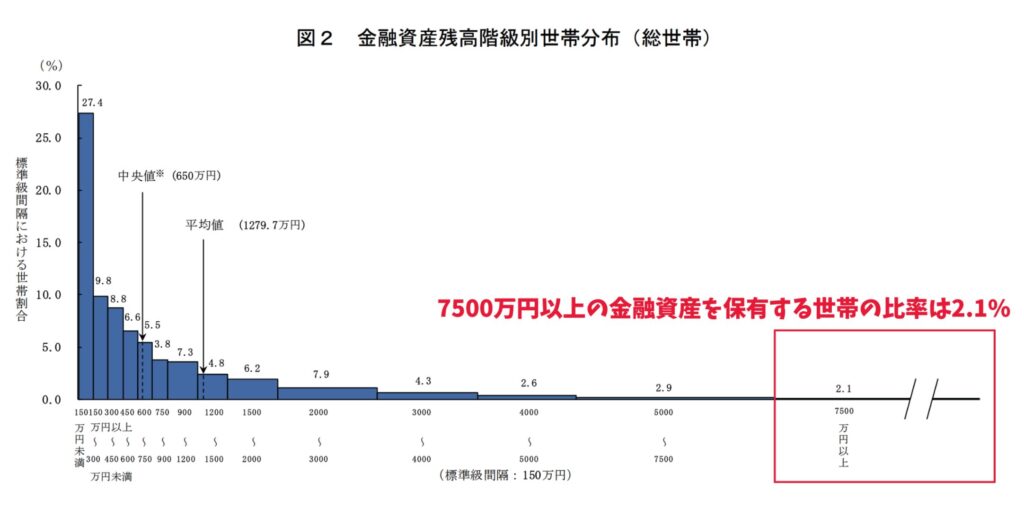

資産7000万円から8000万円を保有している世帯は全体の上位何%なのでしょうか?

全世代で貯金7000万円〜8000万円の比率

まずは全体から見ていきましょう。以下は総務省のデータです。

7500万円以上の金融資産を保有している世帯は全体の2.1%となっています。小学校のクラスでトップくらいの金融資産を保有しているということになりますね。

40人のクラスであれば、1人はいるかなという水準です。

しかし、せっかくそこまで資産を築き上げたのであれば、ワールドワイドな富裕層を目指したいところです。

世代別の割合は?

では次に世代別の比率をみていきたいと思います。以下は総務省が発表している年代別の資産の分布です。

現役世代で資産7000万円以上を達成している比率は非常に低いですね。多くは遺産や退職金をもらった後の世代になります。

| 35歳未満 | 35歳~44歳 | 45歳~54歳 | 55歳~64歳 | 65歳〜74歳 | 75歳以上 | |

| 〜900万円 | 85% | 59% | 44% | 28% | 20% | 20% |

| 900~1200万円 | 3% | 6% | 6% | 6% | 6% | 6% |

| 1200~1500万円 | 2% | 5% | 5% | 5% | 6% | 6% |

| 1500~2000万円 | 2% | 8% | 8% | 8% | 9% | 9% |

| 2000~3000万円 | 4% | 8% | 11% | 13% | 14% | 14% |

| 3000~4000万円 | 1% | 4% | 7% | 10% | 11% | 11% |

| 4000~5000万円 | 1% | 4% | 5% | 7% | 8% | 8% |

| 5000~7500万円 | 1% | 3% | 7% | 12% | 13% | 12% |

| 7500万円以上計 | 1% | 3% | 6% | 11% | 14% | 14% |

いずれにせよ7000万円以上の資産を保有している方は上位であることは間違い無いですね。

効率的な資産運用をする上で目指す運用利回りとは?(老後資金も考え方は同じ)

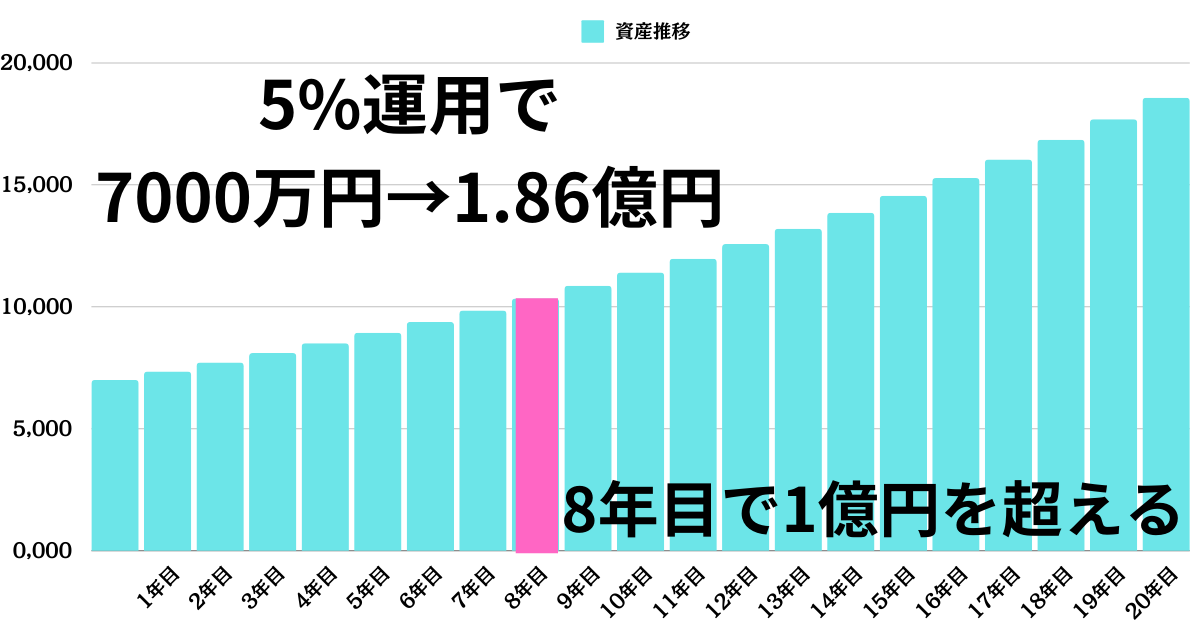

では、目標とする運用利回りですが、安全に5%程度を目指すのが適切であると思います。

→ 年間利回り5パーセントの難易度とは?インデックスでは無理?安定的に狙える選択肢も含めて紹介!

5%で回した場合の資産は以下のように増加していきます。(以下では7000万円のパターンでお伝えします)

| 資産推移 | |

| 現在 | 7,000 |

| 1年目 | 7,350 |

| 2年目 | 7,718 |

| 3年目 | 8,103 |

| 4年目 | 8,509 |

| 5年目 | 8,934 |

| 6年目 | 9,381 |

| 7年目 | 9,850 |

| 8年目 | 10,342 |

| 9年目 | 10,859 |

| 10年目 | 11,402 |

| 11年目 | 11,972 |

| 12年目 | 12,571 |

| 13年目 | 13,200 |

| 14年目 | 13,860 |

| 15年目 | 14,552 |

| 16年目 | 15,280 |

| 17年目 | 16,044 |

| 18年目 | 16,846 |

| 19年目 | 17,689 |

| 20年目 | 18,573 |

8年目で1億円を超えます。20年後には2億円近い資産をえることができます。

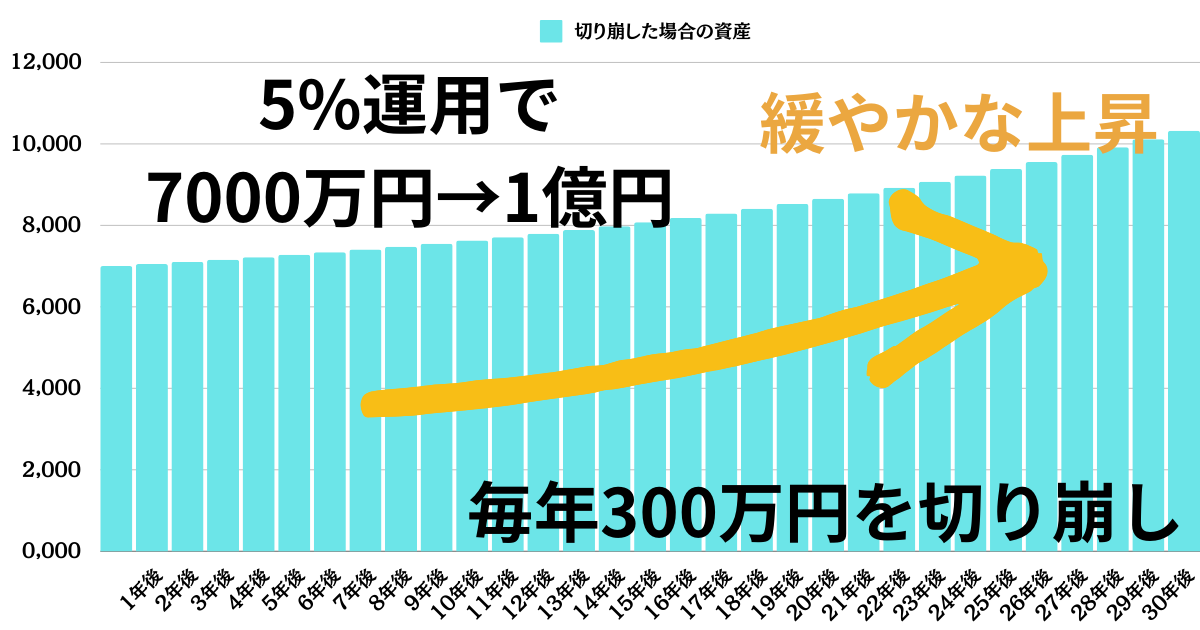

因みに退職される方は、年金の他に生活費や娯楽費の足しとして毎年300万円を切り崩していくとします。

そして、5%で運用した場合は、以下のようになります。

| 切り崩した場合の資産 | |

| 現在 | 7,000 |

| 1年後 | 7,050 |

| 2年後 | 7,103 |

| 3年後 | 7,158 |

| 4年後 | 7,216 |

| 5年後 | 7,276 |

| 6年後 | 7,340 |

| 7年後 | 7,407 |

| 8年後 | 7,477 |

| 9年後 | 7,551 |

| 10年後 | 7,629 |

| 11年後 | 7,710 |

| 12年後 | 7,796 |

| 13年後 | 7,886 |

| 14年後 | 7,980 |

| 15年後 | 8,079 |

| 16年後 | 8,183 |

| 17年後 | 8,292 |

| 18年後 | 8,407 |

| 19年後 | 8,527 |

| 20年後 | 8,653 |

| 21年後 | 8,786 |

| 22年後 | 8,925 |

| 23年後 | 9,072 |

| 24年後 | 9,225 |

| 25年後 | 9,386 |

| 26年後 | 9,556 |

| 27年後 | 9,733 |

| 28年後 | 9,920 |

| 29年後 | 10,116 |

| 30年後 | 10,322 |

5%で運用できれば、毎年300万円つまり月25万円自分の資産から切り崩しても資産が徐々に増えていき、90歳の天寿を全うする時点で遺産を1億円作ることが出来るのです。

「資産が常に増えている状況」が人を安心させ、「資産が減っている状況」が人を精神的に追い詰めるのです。

天寿を全うするまで資産は増やし続ける意気で取り組むべきだと筆者は思っています。

資産運用をしていくことは自分のみならず、家族、子孫へも贈り物ができるところが良いですよね。人間は結局、他人を幸福にすることで自分も幸福になるものです。

運用は期間が大切で、早く始めれば始めるほど恩恵を享受できます。まだ始めていない人は最優先で投資を始めるべきです。

貯金7000万円を運用する場合のおすすめの投資ポートフォリオとは?

先程5%の運用を目指すべきであると書きましたが、7000万円を元手に5%を安定的に達成するにあたっておすすめの手法は、以下になります。

米株指数連動ETF(0〜2000万円)

+

優良ヘッジファンド(3000万円〜5000万円)

+

現金 (2000万円)

それぞれを詳しく説明していきたいと思います。(先に管理人おすすめの投資ファンドを見たいという方はこちらへどうぞ → 管理人のおすすめ投資ファンド

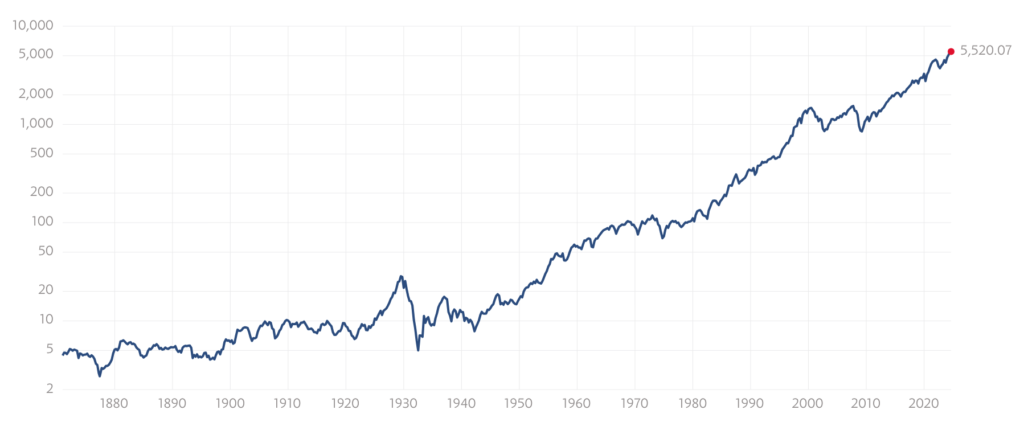

米株指数連動ETF

次に米株指数連動ETFです。まずは以下のグラフをご覧ください。

これは1880年からいままでの、一番有名なS&P500指数の推移ですが、驚くべきは縦軸です。

「10→100→1000→10000→100000」と10倍ずつになっていることです。

このグラフが直線的に上がっているということは定率で株価指数が成長していることを示しており現在まで通算すると年率6.4%の伸びとなっています。

今回の目標と近しく丁度いい投資先といえるでしょう。

米国てそんなに長いこと成長するの?

と疑問に思われる方もいらっしゃいますが、米国は先進国の中で唯一人口が伸び続けますし常にイノベーションが発生するのは米国からです。

今後も人口増と生産性の向上が継続することにより、経済の発展を伴い株価も順調に伸びていくでしょう。

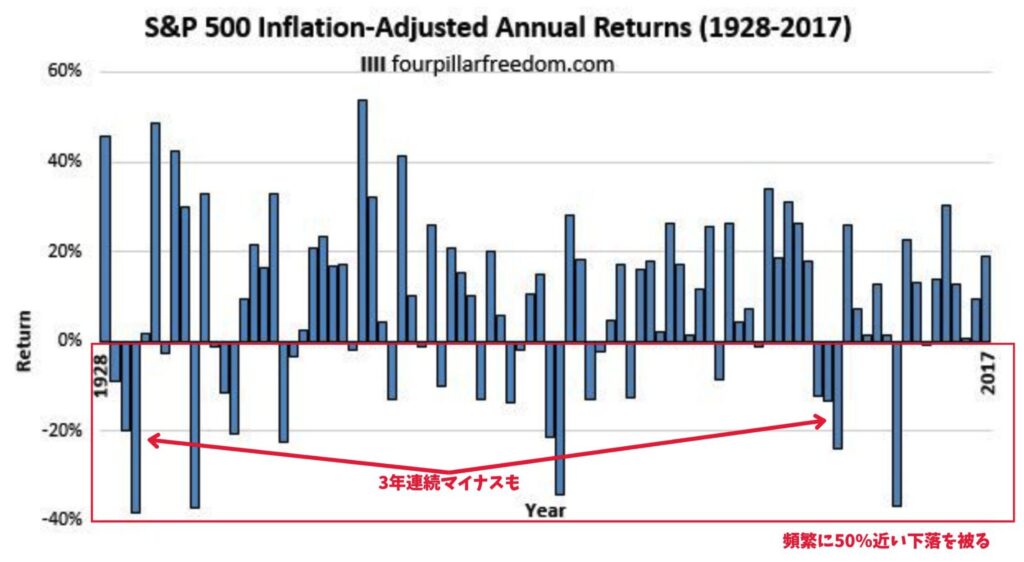

ただ一点注意することとしては、定期的に大きな下落がまっているということです。以下1928年からの単年度のリターンの推移をご覧ください。

7000万円投資して20%下落すれば1400万円を失うことになりますし、仮に40%下落したら2800万円を失うことになります。

10年投資しても平均リターンはマイナスとなることもあるのです。

インデックス投資は時期を選びます。運が悪ければ大きな損を被ってしまう投資は安全な投資ではありません。

そして2021年まではインデックスが好調でしたが、ちょうど2022年に入った頃から米国株式市場は下落に転じています。

2023年の現在も多少反発していますが、一部の大型テクノロジー株以外は全く回復していません。つまり、本質的な状況はかわりません。

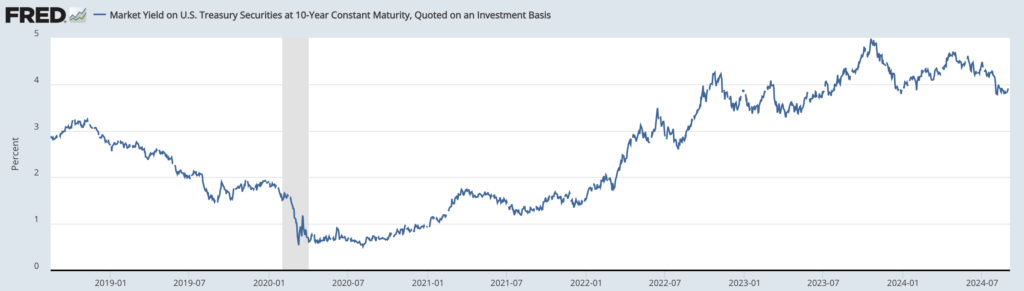

理由は株価下落の主因となっている要因が改善されていないからです。

現在までコロナパンデミックを起点とし、国民と企業を救済するための大規模な金融緩和と国民へのバラマキを実施してきました。市場に資金が溢れたため、株式市場にも資金が流入して2020年からの米国株のバブルが発生したのです。

しかし、2021年後半から高いインフレが発生しています。インフレを抑制するために中央銀行のFRBは金利を引き上げており米金利は以下の通り上昇しています。

今までずっと下落してきた金利が2022年を起点に上昇に転じています。

さらにばらまいた資金を吸い上げるQTも実施しています。

金利が上昇することで株式のバリュエーションが低下し、さらに経済も悪くなるという認識が台頭して株価は大きく下落していきました。

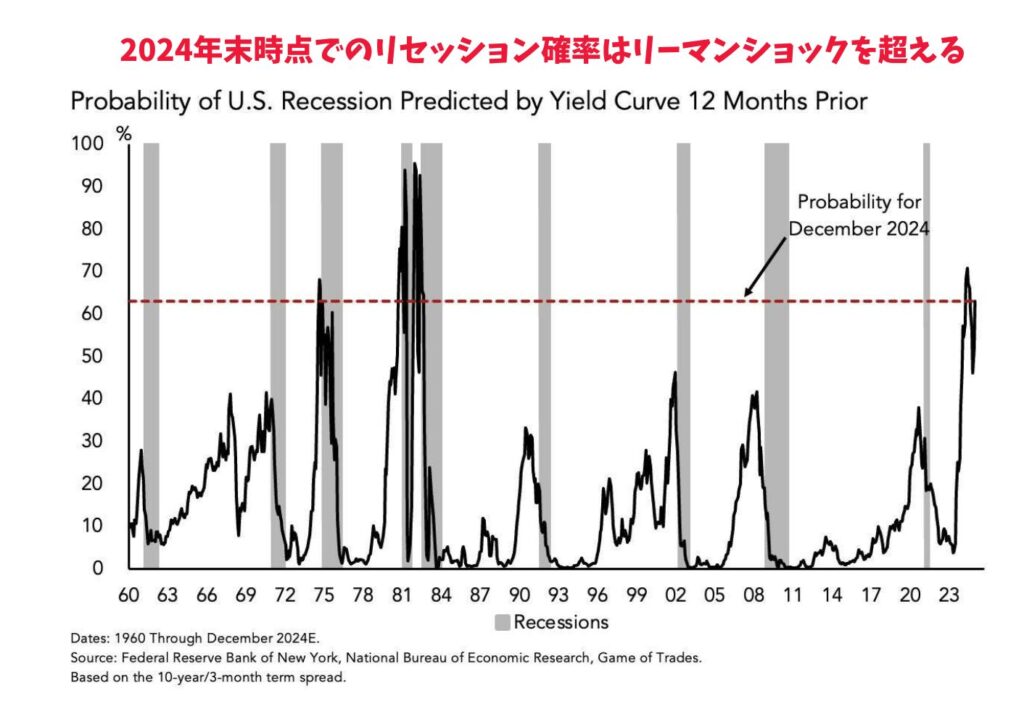

現在2024年11月時点ではインフレがおさまってきていますが、今後は景気後退懸念がでてきています。

現在の景気後退確率はリーマンショック時よりも高く、深刻な景気後退が見込まれています。

迫り来る景気後退

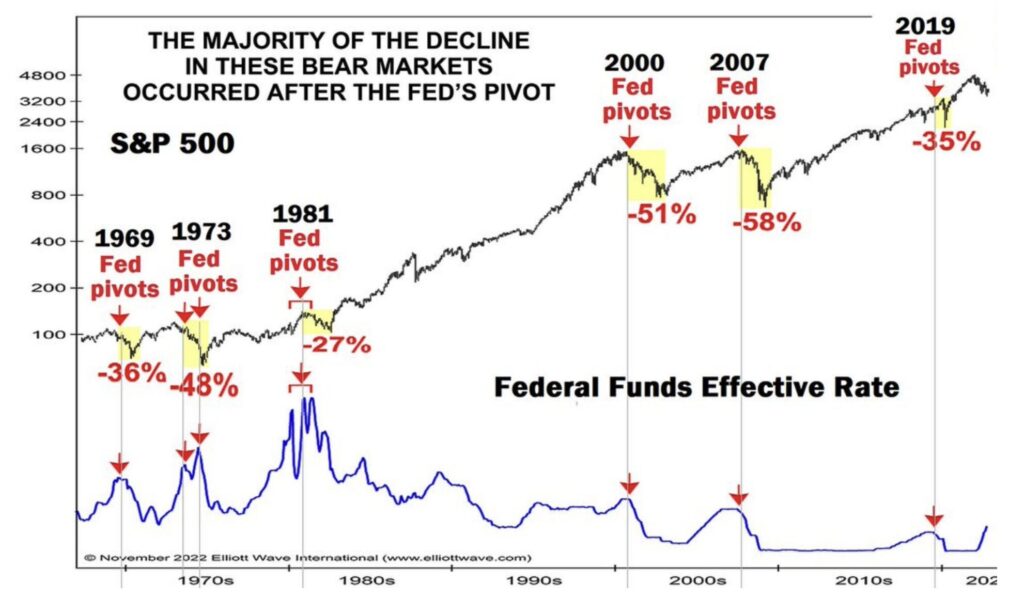

そして景気後退が発生すると今度はFRBは景気を支えるために金融緩和を行います。つまり金利を下げていくのです。

そして、過去の暴落はFRBが金利をさげた後に発生しています。まだまだ買い時は先だと言えます。

FRBが利下げしてから株価は下落を開始

まだまだ先、というのは2024年かもしれませんし、2030年かもしれません。それくらい、株価の底がいつになるかというのは難しいのです。

理由は現在と同じインフレが発生した1970年代は3回にわたりインフレが発生し、10年間株価が低迷したからです。その間、待っているのはやはり機会損失とも言えます。

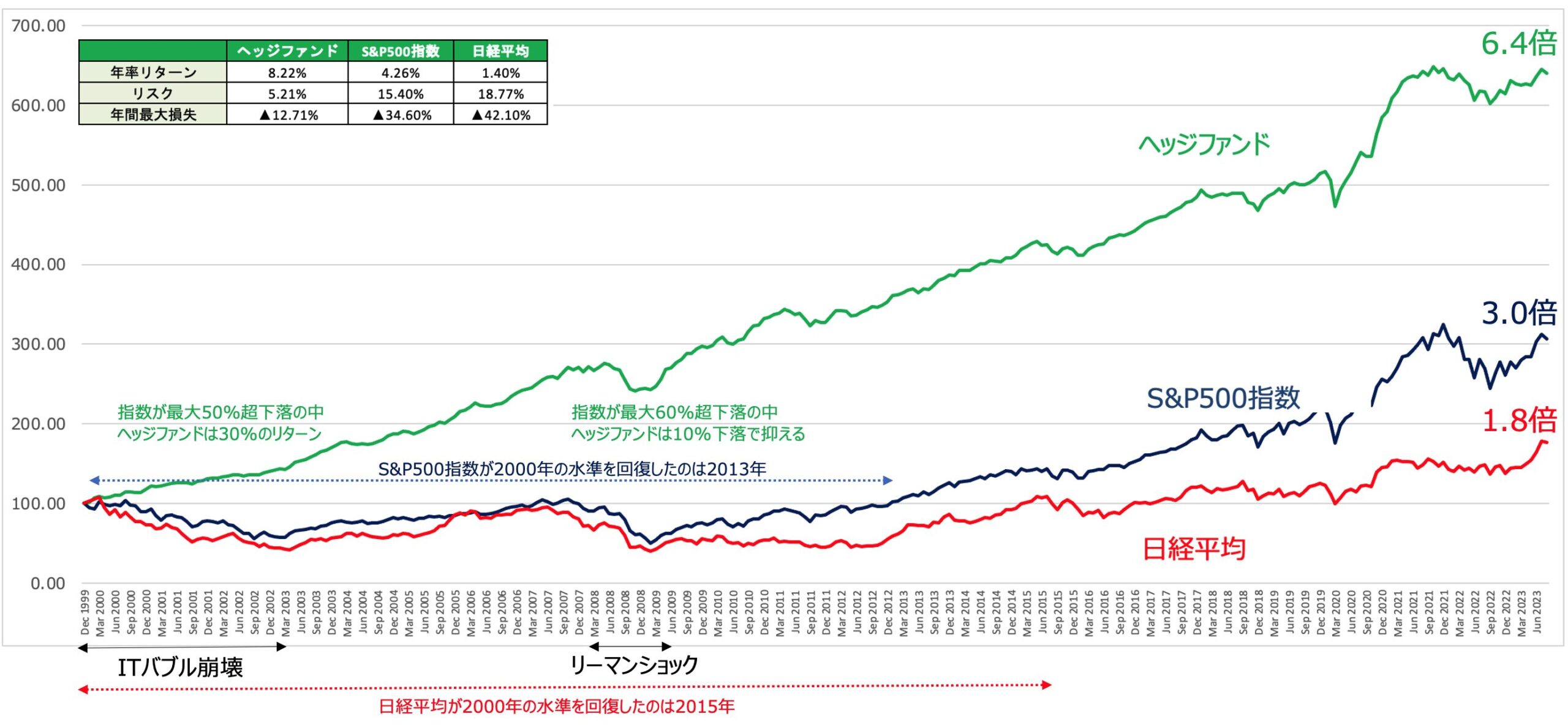

実際、直近でも株価指数は10年以上リターンが出ない場合もあります。実際、S&P500指数が1999年の最高値を更新したのは2013年になってからでした。

インフレが発生し、粘着している状況で一気にインデックスに一気に資金を投じるのはリスクが高いのです。

ヘッジファンドという選択肢

これは、安定的に10%の利回りを狙っていく手法です。

→ 資産運用で年利回り10パーセント達成の難易度は?ありえない?株や投資信託など含むポートフォリオを考える!

公募ではなく私募で資金を集めて優秀なファンドマネージャーが運用を行う投資ファンドのことでです。

さて、プライベートファンドを投資先としておすすめするのは市場の動向に左右されずに良い利回りが出る可能性が高いからです。

ヘッジファンドはリーマンショックを除いて基本的にプラスのリターンを出しています。

またグローバルファイナンシャルクライシス(リーマンショック)でも、S&P500指数の半分程度の損失で抑えています。

特筆すべきは上記でお伝えしているリスクの低さです。リスクというのは価格の値動きの変動幅のことを意味します。

ヘッジファンドのリスクは5.21%とS&P500指数の15.4%、日経平均の18.7%と比べて圧倒的に低い水準に抑えています。

つまり価格変動が激しくなく右肩あがりとなる確率が高く安心して保有することができるということを意味しています。

ただし、どんな方にも投資先としておすすめできるわけではありません。

こういったプライベートファンドは基本的に最低投資金額を設定しているため、ある程度まとまった資金がない限り選択肢として挙がりません。

しかし、7000万円という元手があれば2000万円〜5000万円を預け入れる多くのプライベートファンドに預け入れることが出来ます。

そのため、非常に有効な選択肢となってきます。

こういった私募のファンドは証券会社や銀行などで投資先として紹介されることがないので、自ら能動的にアクセスする必要があります。

以下おすすめの投資ファンドをまとめているので、興味ある方は参考にしてみて下さい。

筆者が投資している年率20%を期待できるファンドについても紹介しています。

現金2000万円を取っておく意味

一定量の現金は待機資金として残しておくことをおすすめします。

といいますのも、S&P500指数などの指数が暴落した時に底で仕込むことができるからです。

全ての資産を投資していたら、安いところで追加で投資することができませんからね。

今回のまとめ

今回のポイントをまとめると以下となります。

ポイント

- リタイアするのは7000万円から8000万円では不十分

- 狙うべき利回りは5%以上

- インデックス投資だけだと暴落時に耐えられない(そして今後危険度が高い)

- 市況によらずリターンを得ることができるヘッジファンドという選択肢を検討しよう