資産が準富裕層とされる5000万円を超え、その後も順調に資産形成を行い6000万円に到達。

せっかくまとまった資産があるのだから、効率的に運用する方法なないだろうかと真剣に考え始める頃ではないでしょうか?

資産運用の難しく、面白いところは資産が大きくなると投資先の選択肢が増えるということですよね。

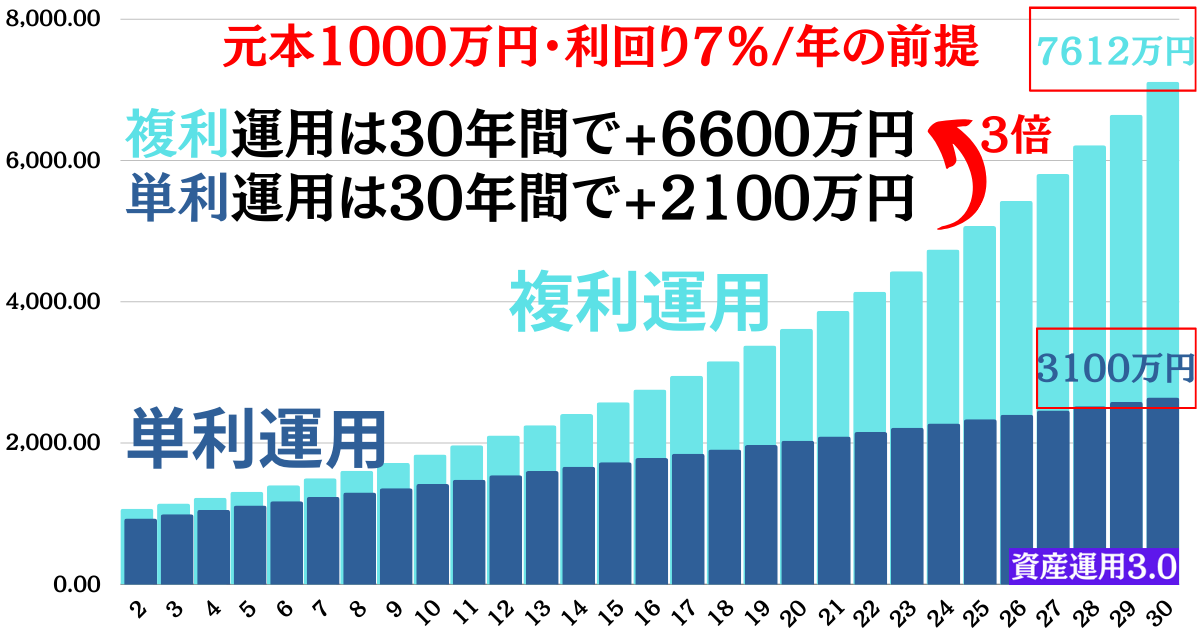

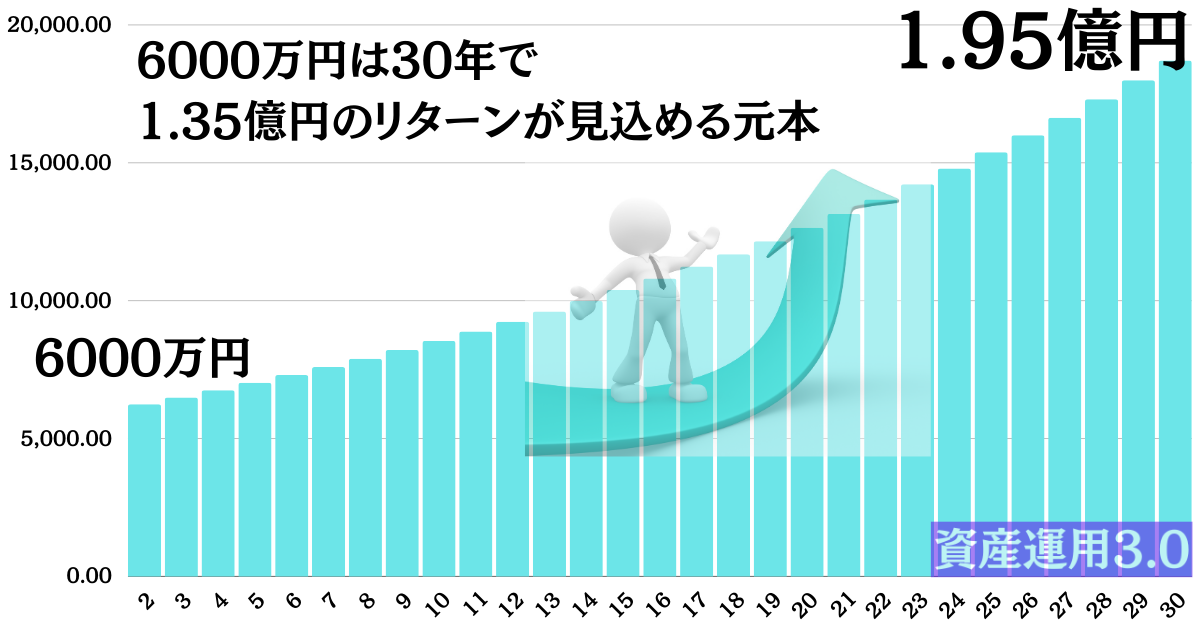

また複利効果を活かせば想像を超えるリターンが入ってくるのも醍醐味です。

同じ金融商品でも元本によって違った目線で評価するようになりますので常に学習が必要です。

3%の利回りの商品などは100万円しか保有していなかったらリターンは3万円と面白くない商品です。

しかし、1億円あったら300万円を堅実に運んでくる優秀な投資先に化けますからね。

今回は6000万円保有している方が効率的に運用できる先は、どのような商品が候補になってくるのかを考えていきたいと思います。

筆者はすでに資産1億円を達成しているので、過去の経験を元に執筆していきたいと思います。

Contents

貯蓄6000万円を保有する割合は?30歳代〜40歳代で到達はすごい?

そもそも何歳くらいで資産6000万円を達成すると、抜きん出た資産と言えるのでしょうか?

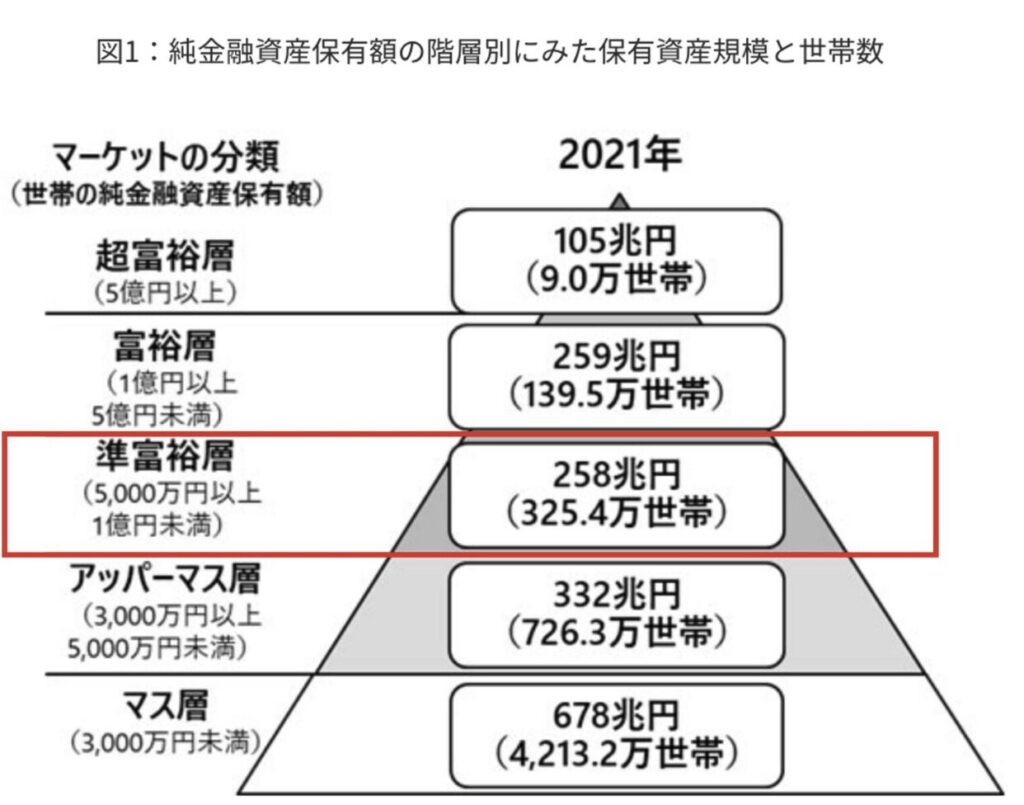

年齢を考えずに日本の世帯で考えると、上位層と言えるでしょう。

5000万円以上を保有する世帯は8.75%です。

10世帯あれば1世帯くらいは持っているかもしれないという水準です。そう考えると、結構いますね。

2005年から超富裕層は倍増し、富裕層以上が12%増加していますから、日本はかなりお金持ちになりやすい国になったという実感が湧きますね。

親からの遺産などもあれど、努力でも富裕層への道は開かれていると思われます。インターネットで情報格差が埋まり始めているからでしょうね。

情報の独占ができない時代になり、ますます下克上がしやすくなりました。

逆に、言い訳ができない時代とも言えます。大丈夫です、運用を正しくやれば必ず成果は出ます。

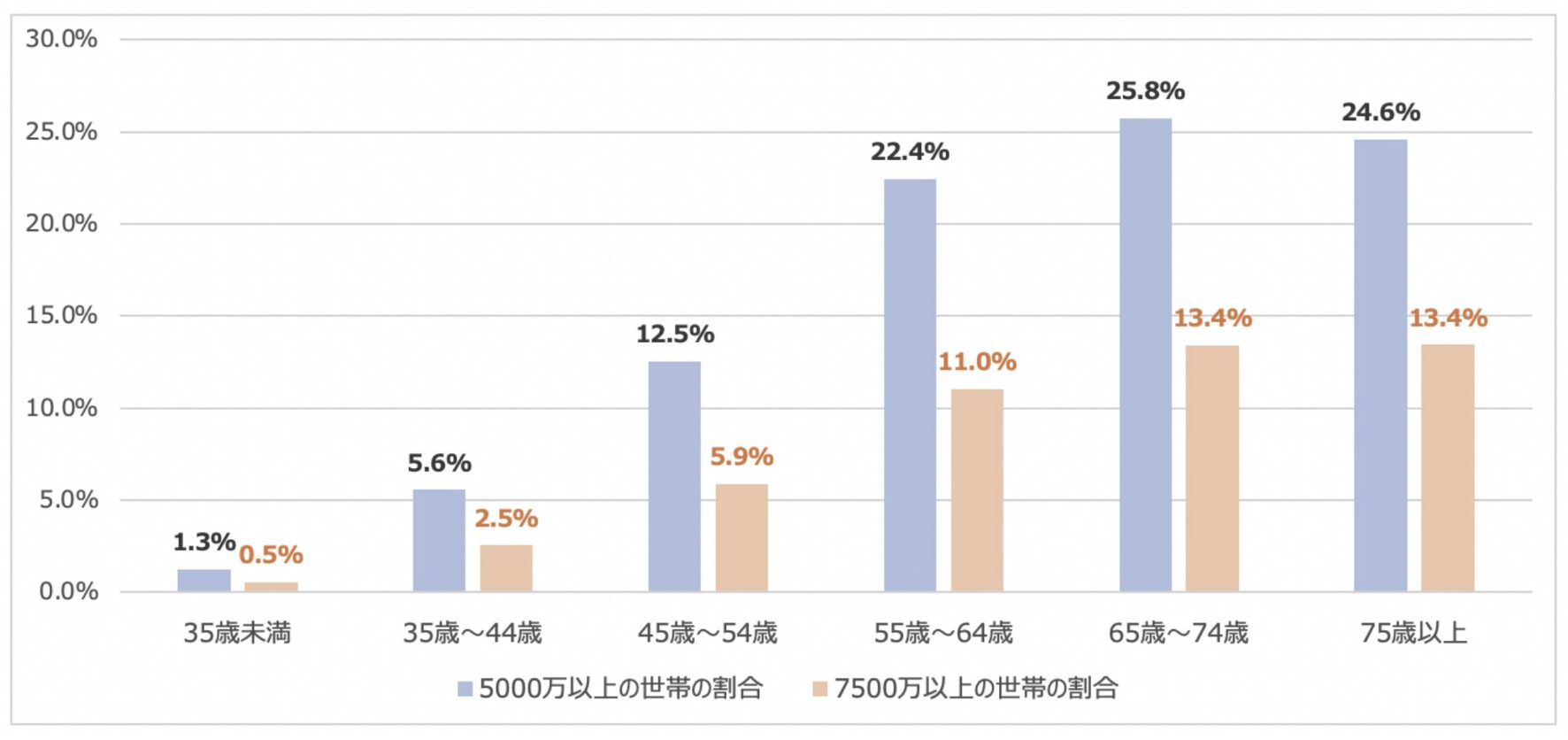

さて、ここまではざっくりとした世帯での金融資産ですから、当然年配の方が多く入っているはずです。資産は時間と共に増大していくものですからね。

以下は世帯主の年齢別に見た5000万円以上の資産を保有している世帯と7500万円以上の資産を保有している世帯の分布です。

| 35歳未満 | 35歳〜44歳 | 45歳〜54歳 | 55歳〜64歳 | 65歳〜74歳 | 75歳以上 | |

| 世帯数 | 6,646,816 | 7,220,662 | 8,761,434 | 8,081,595 | 9,738,209 | 9,712,242 |

| 5000万円以上の世帯 | 83,373 | 400,848 | 1,097,707 | 1,812,780 | 2,508,043 | 2,388,986 |

| 5000万以上の世帯の割合 | 1.3% | 5.6% | 12.5% | 22.4% | 25.8% | 24.6% |

| 7500万円以上の世帯 | 35,624 | 183,117 | 515,006 | 890,105 | 1,306,037 | 1,304,936 |

| 7500万以上の世帯の割合 | 0.5% | 2.5% | 5.9% | 11.0% | 13.4% | 13.4% |

上記から推測するに30代で6000万円の金融資産を保有する割合は1%程度、40代であっても3%〜4%ということになりますね。

現役世代であれば、かなり優秀なレベルといっても過言ではないですね。

大抵は退職金を受け取ることができる60代以降に多く分布しています。

貯金6000万円でセミリタイアするには少ない?持ち家の場合は?

資産を形成する最大の目的は仕事をやめてリタイアすることかと思います。実際、2020年から2021年にFIREブームが到来しましたからね。

6000万円でリタイアができるのかという点について検証していきたいと思います。

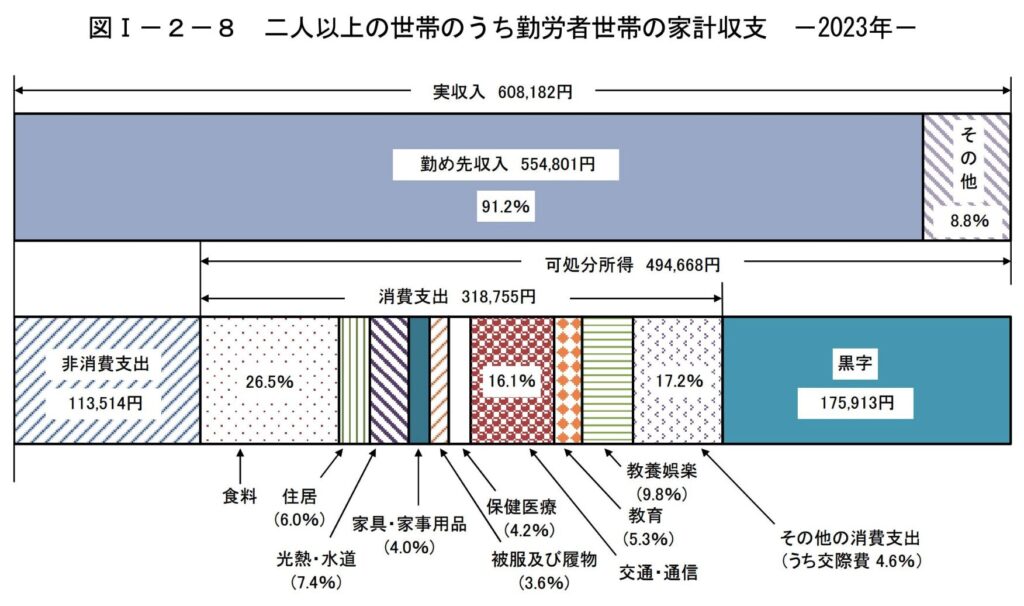

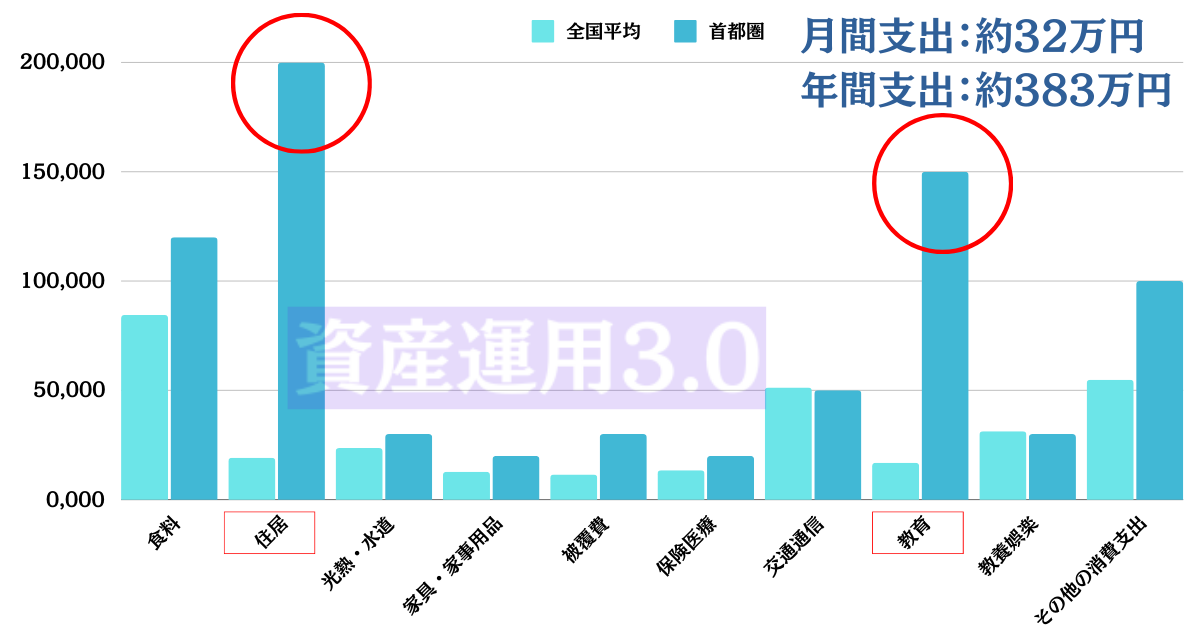

以下は総務省が発表した2人以上の世帯の家計収支は以下となります。

これはあくまで全体的な国民の平均の数値ですが、首都圏などの大都市圏で生活するベースに調整したものが以下の図となります。

| 全国平均 | 首都圏 | |

| 食料 | 84,470 | 120,000 |

| 住居 | 19,125 | 200,000 |

| 光熱・水道 | 23,588 | 30,000 |

| 家具・家事用品 | 12,750 | 20,000 |

| 被覆費 | 11,475 | 30,000 |

| 保険医療 | 13,388 | 20,000 |

| 交通通信 | 51,320 | 50,000 |

| 教育 | 16,894 | 150,000 |

| 教養娯楽 | 31,238 | 30,000 |

| その他の消費支出 | 54,826 | 100,000 |

| 月間支出 | 319,074 | 750,000 |

| 年間支出 | 3,828,885 383万円 |

9,000,000 900万円 |

上記は筆者の実際の費用に近いものとなっていますが、住居費や教育費の高騰で年間900万円という状況となっています。

首都圏で子供2人育てているような家庭でれば違和感がない数値かと思います。子供に不自由をさせないために必要な生活費は1000万円近くになるのです。

そのため、近年東京で年収1000万円では生活が厳しいと言われているのです。

持ち家の場合は、賃貸家賃20万円が16-18万円程度(返済)となる形ですので、あまり変わりません。

近年はインフレが進んでおり、家賃にも遅れて跳ね返ってきますので、そろそろ賃貸家賃25-30万円程度で考えるべきなのかもしれません。

持ち家の場合はインフレに強く、日本が政策金利を引き上げない限りは元本返済(金利は住宅ローン控除で相殺)、固定資産税のみの支払いとなります。

もしかしたら住居を売却し利益を出せる可能性すらあります。

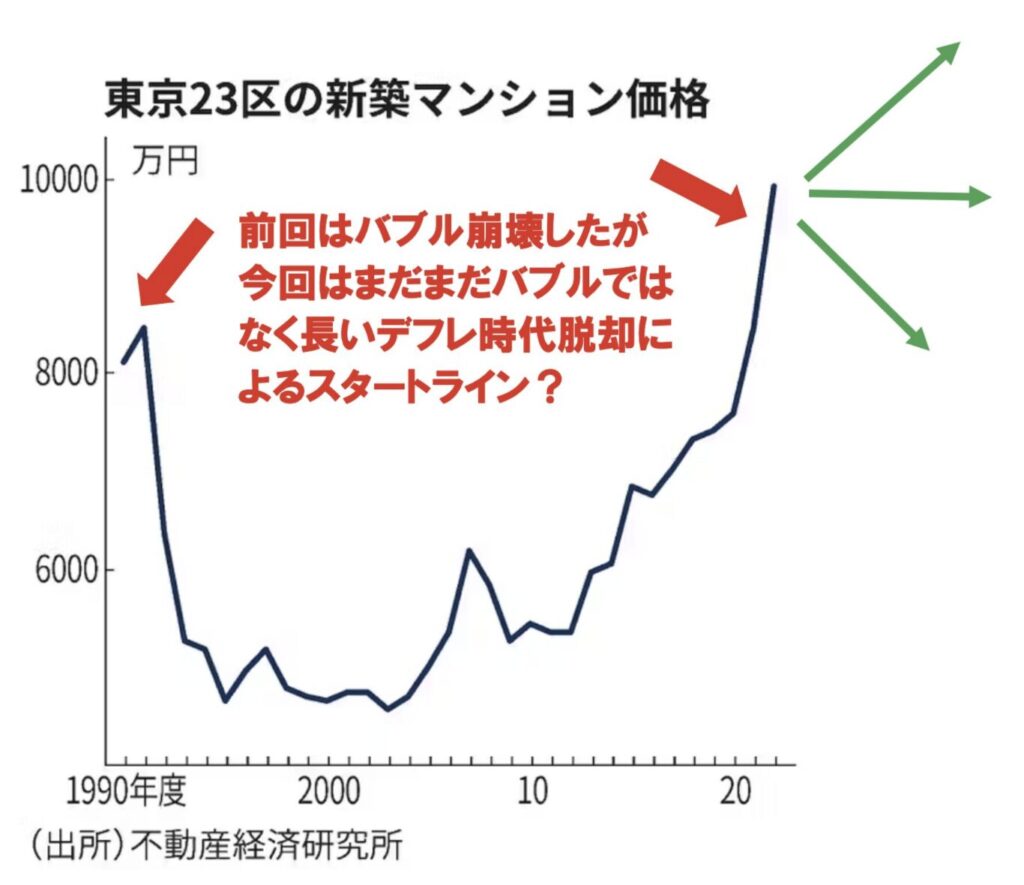

ただ、持ち家もマンションであれば価格の上昇するマンションを買わなければ、今後もし経済ショックが起きた時に取り返しのつかない暴落を被る可能性もあります。

マンション選びは入念に行うべきでしょう。ただ、価格が上がりそうなマンションは1億円を超えてしまっていますね。

戸建てにリセールを求めるのもまた難しく、やはりインフレが始まった日本で生きていく難易度はここ1年で急激に上がっているように思います。

また、金融政策面でも大きな懸念点もあります。

中東戦争の激化などで再びインフレが再燃するようなことになれば、日銀も重い腰をあげて利上げに踏みこまざるを得なくなります。

そうなると金利だけで生活を圧迫する事態になることも頭の隅においておかなければいけません。

そして、保有する不動産も値下がりするので含み損に転落してしまいます。

さて、話を戻しますが、年間900万円の費用が発生するのに6000万円でセミリタイアをするというのは無謀なことは考えなくてもわかりますね。

都内で子持ち世帯の場合は最低でも2億円、できれば3億円欲しいところです。

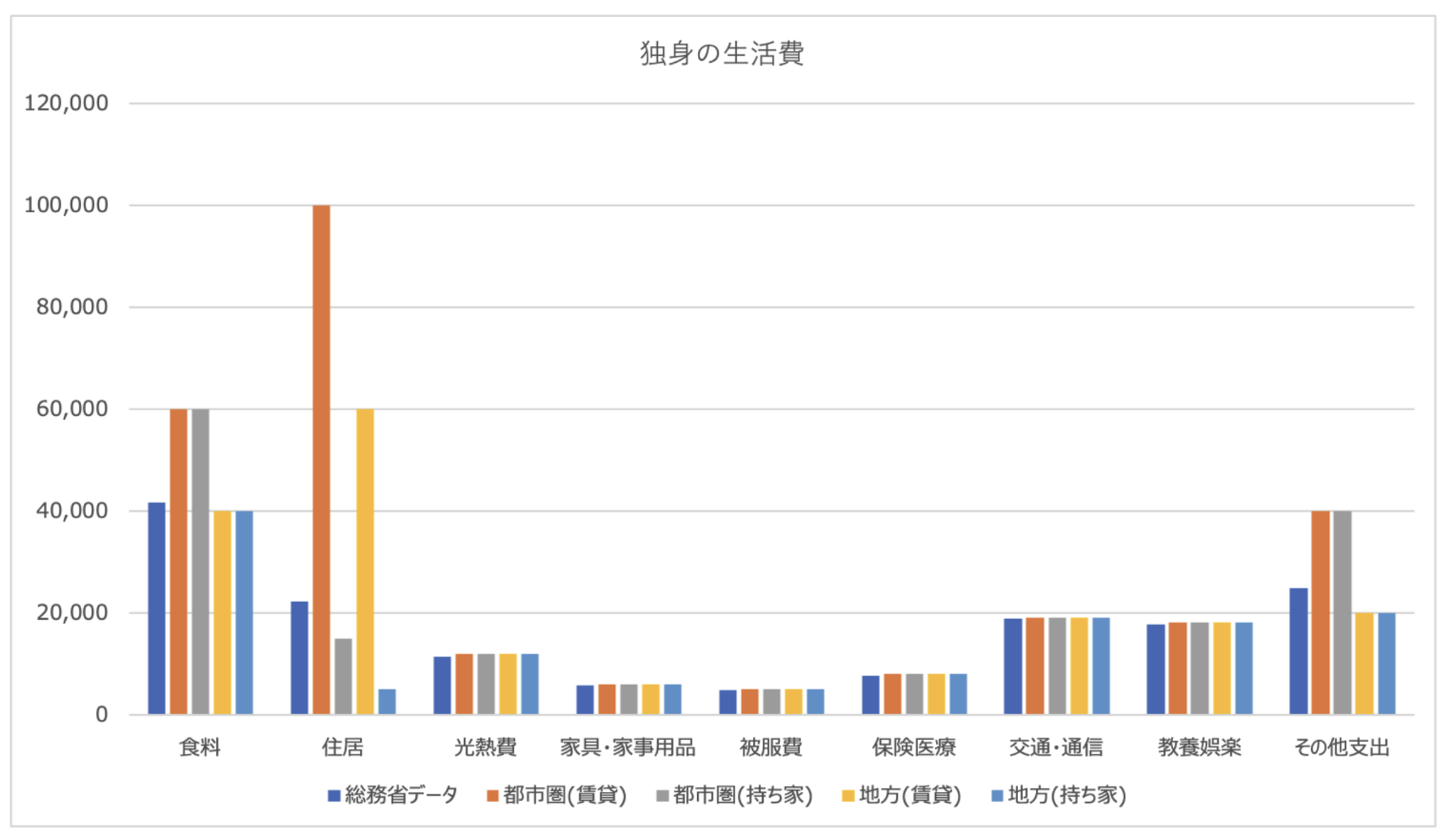

独身なら貯金6000万円あったらセミリタイアは可能なのか?

では、独身の場合は貯金6000万円でのセミリタイアは可能なのでしょうか

独身の場合の生活費は以下のようになります。

数値としてまとめると以下となります。

| 都市圏 (賃貸) |

都市圏 (持ち家) |

地方 (賃貸) |

地方 (持ち家) |

|

| 合計(月額) | 268,000 (約26.8万円) |

183,000 (約18.3万円) |

188,000 (約18.8万円) |

133,000 (約13.3万円) |

| 合計(年額) | 3,216,000 (約320万円) |

2,196,000 (約220万円) |

2,256,000 (約230万円) |

1,596,000 (約160万円) |

都市圏でローンを支払ったあとの持ち家や、地方の方であれば独身であればセミリタイアが圏内です。

200万円程度であれば、6000万円を4%程度の配当利回りが狙える銘柄に投資することで得ることができる金額です。

とはいえ筆者であれば、もう少し余裕のある資産額を形成してから満を辞してリタイアします。6000万円は複利効果も加速する金額ですし、10年でも利回り4%で3000万円近くのリターンが見込めます。

日本は一度仕事を辞めると社会復帰が厳しいですからね。

まとまった金額だからこそ考えたい堅実運用

債券投資(国債・社債)

まずは元本が大きい故に、少額の資産ではあまりリターンが期待できない債券投資です。

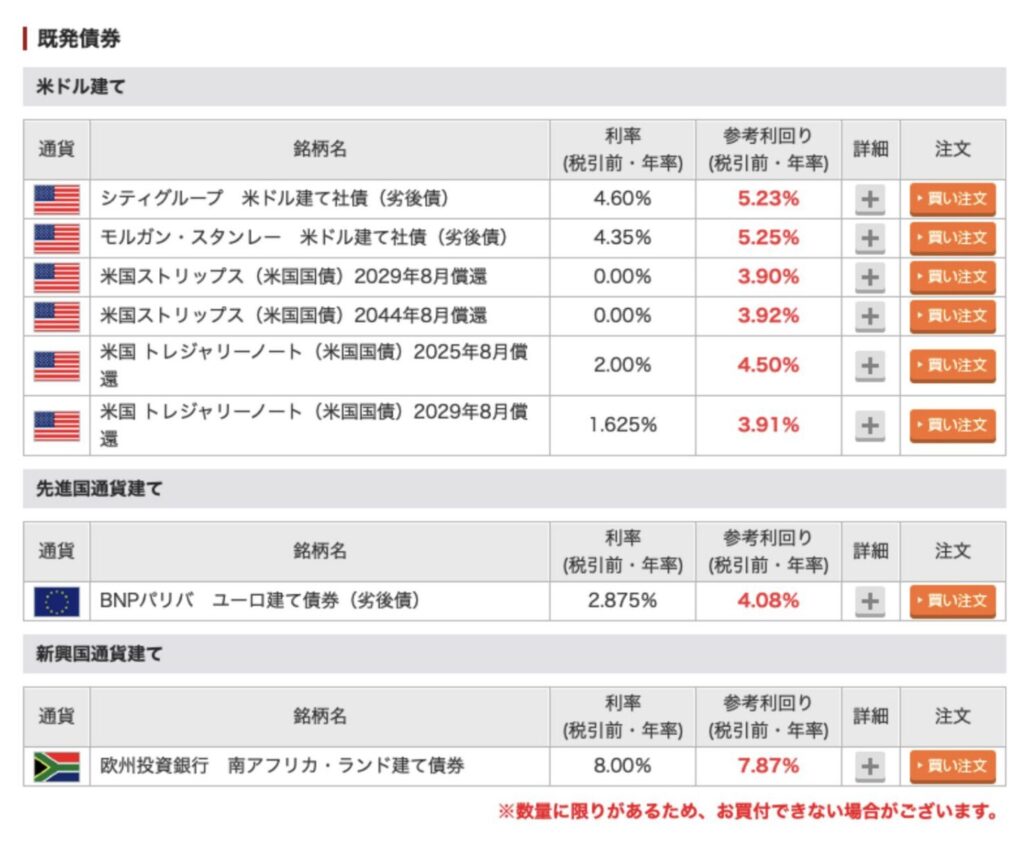

日本の国債に関しては利回りが非常に低いですが、海外に目を向けると、多少は魅力的な債券が揃っています。海外債券は以下です。

劣後債であれば5.23%などがあり、米国債は4%程度ですね。

欧州投資銀行、南アフリカ・ランド建再建などは8%近くのものがありますが、為替リスク、デフォルトリスクなども孕んでいるため、利回りは非常に高めです。

さて為替リスクについてみていきましょう。例えばドル建の債券であればドル円が上昇すればリターンが改善しますし、ドル円が下落すればリターンは低下します。

ドル円は日米金利差に連動する形で162円まで上昇してきましたが、日銀の利上げと米国の景気後退懸念で一気に20円円高になり140円台前半になっています。

ドル円は日米金利差に連動

今後米国に不況が到来すれば、FRBは政策金利を引き下げる必要が出てきます。

これはつまり高進していたドル高円安が一気に逆回転を始める可能性が高いということです。

債券は元本が大きい投資家に有利ですが、為替の動きがまだまだ読めません。

債券は安全資産とされてきましたが、現代ではリスク資産となってしまいました。

次のチャンスを待ちましょう。投資はタイミングです。

S&P500指数などのインデックス投資

S&P500に連動するインデックスファンドへの投資は大ブームですよね。芸能人などもS&P500を買っておけば老後は絶対に大丈夫といった言説が目立ちます。

30年で年率平均7%のリターンですから、多くのアクティブファンドはインデックスに敗北していますし、流行になっても不思議ではありません。

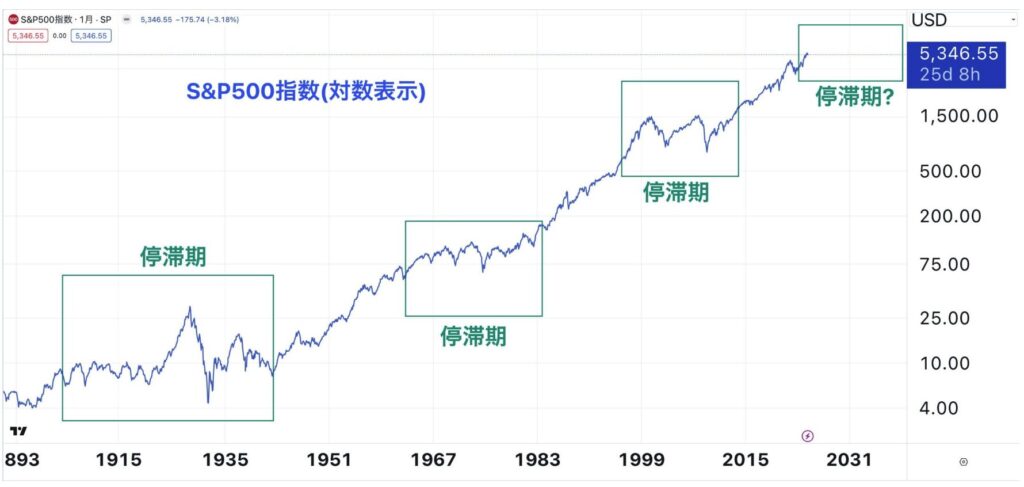

しかし、以下のとおり歴史上S&P500指数は長期間低迷する局面を何度も経験しています。停滞期に入れば10年間以上相場が横ばいという局面もでてきます。

リーマンショック以降大きな上昇が続いており、そろそろ次の停滞期がくる局面が近づいています。

S&P500指数は頻繁に長期の停滞期を経験している

2024年時点では依然として根強いインフレに加えて景気後退の足音が聞こえてきておりスタグフレーションという悪夢が近づいてきています。

まさに上記の図の左から2番目の悪夢の1970年代と環境がにているのです。

さらにここから日銀の利上げにより円高が進行すると、更に円建のリターンは毀損していきます。

円高株安が直撃すると資産が半分以下になりますからね。

投資信託に関しては魅力的なものは以下で分析していますのでご覧いただければと思います。

ヘッジファンドという選択肢

ヘッジファンドは近年ようやく日本でも資産運用の選択肢の一つとして認知され始めているように思います(とはいえまだまだ一部の玄人向けですが)。

ヘッジファンドとは、絶対収益型ファンドであり、公募投信と異なり募集人数が限られているため、最低出資額が大きい点が特徴となっています。

また、公募投信は手数料体系のメインが信託報酬であるのに対し、運用パフォーマンス次第で変動する成功報酬型であることも特徴です。

つまり、ファンドマネジャーにリターンを出す高いインセンティブが存在するということです。

日本の投資信託なんかは広告で大量に集めることが正義になりますが、ヘッジファンドの場合はリターンがマストなので結果的にパフォーマンスに大きく差が出てきます。

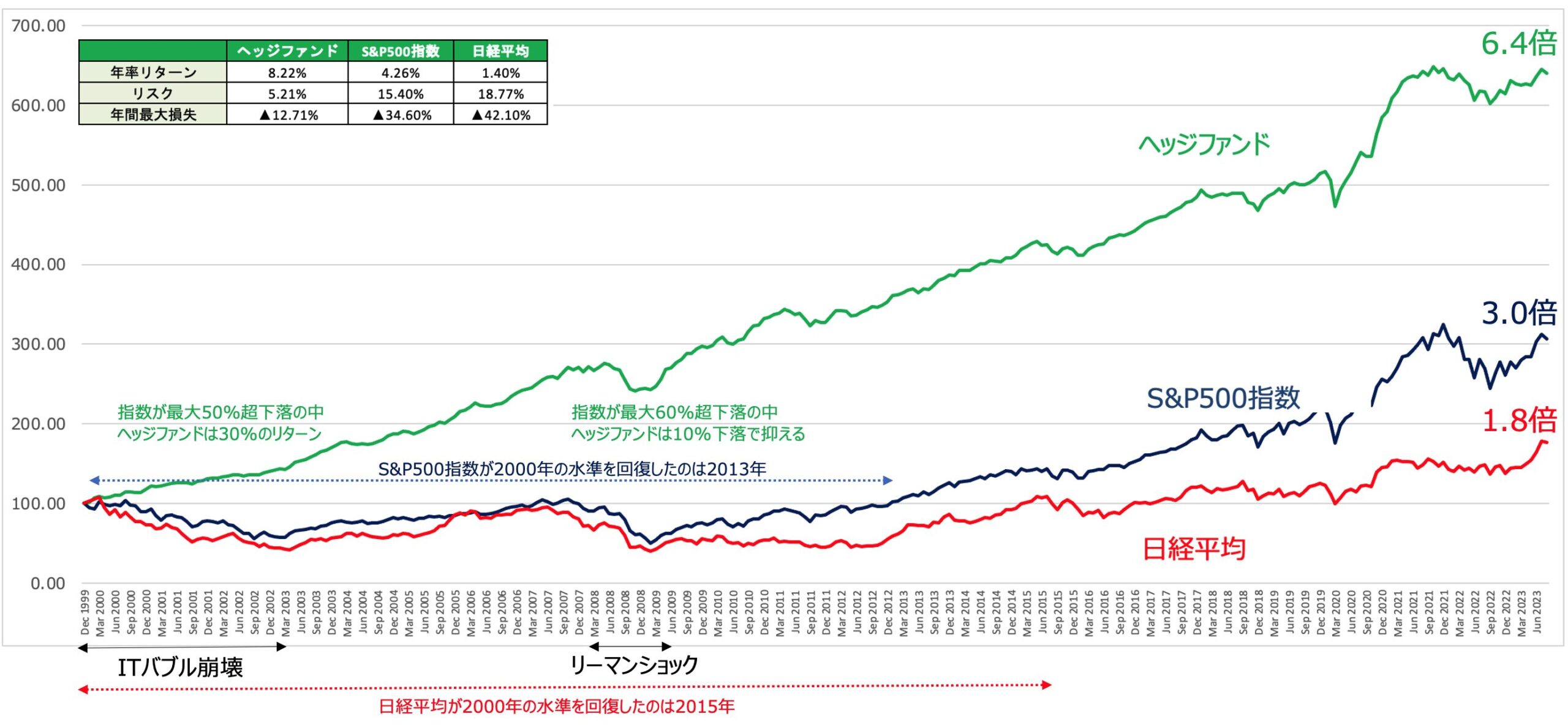

以下の通りインデックスを上回るようなパフォーマンスを上げており、年々ヘッジファンドへの投資は加速度的に増加しています。

日本ではまだまだ黎明期ではありますが、欧米では王道中の王道の投資です。

有名どころではハーバード大学基金、イェール大学基金などがポートフォリの核としてヘッジファンドを据えています。

ハーバード大学基金は年間リターンが30%以上の優良投資組織で、ヘッジファンドはポートフォリオの30%組み込まれています。

上記でヘッジファンドはパフォーマンスが高いと述べましたが、ピンキリですのでヘッジファンド選びは慎重に行いましょう。

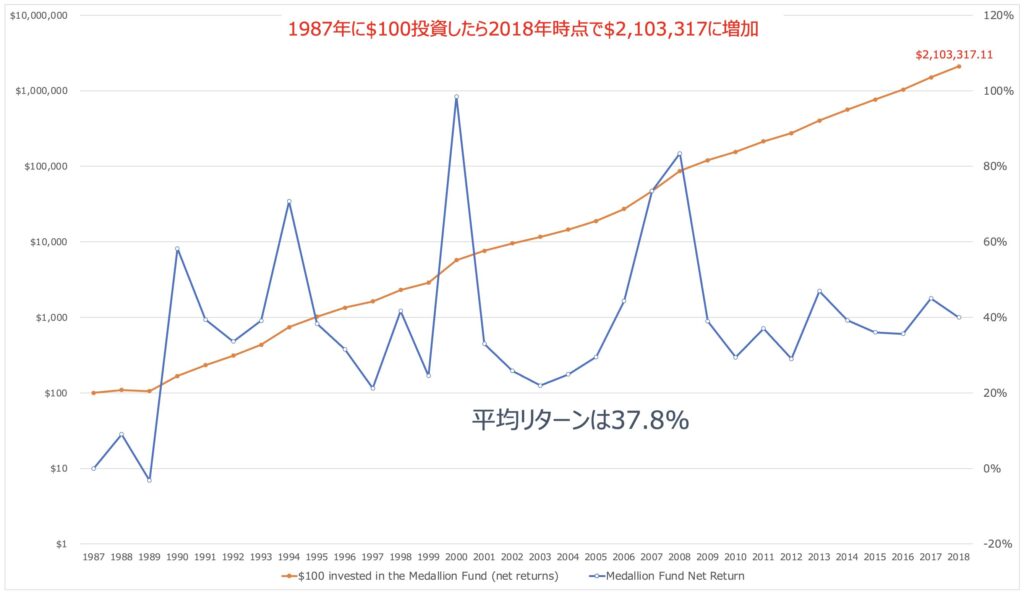

一流どころでは30年間マイナスを出さずに平均利回り40%程度で運用を継続するメダリオンファンド(ルネサンステクノロジー)、ヘッジファンドの帝王・レイダリオ氏がファンドマネジャーを務めるブリッジウォーターなどが存在します。

メダリオンファンドの成績

しかし、メダリオンファンドは規模が大きくなってしまったため戦略が機能しなくなるため募集は停止しております。

またブリッジウォーターに関しては最低出資金額は1000億円を超えます。つまり超富裕層か機関投資家しか投資ができないのです。

欧米の一流どころはやはりメジャー級ですね。

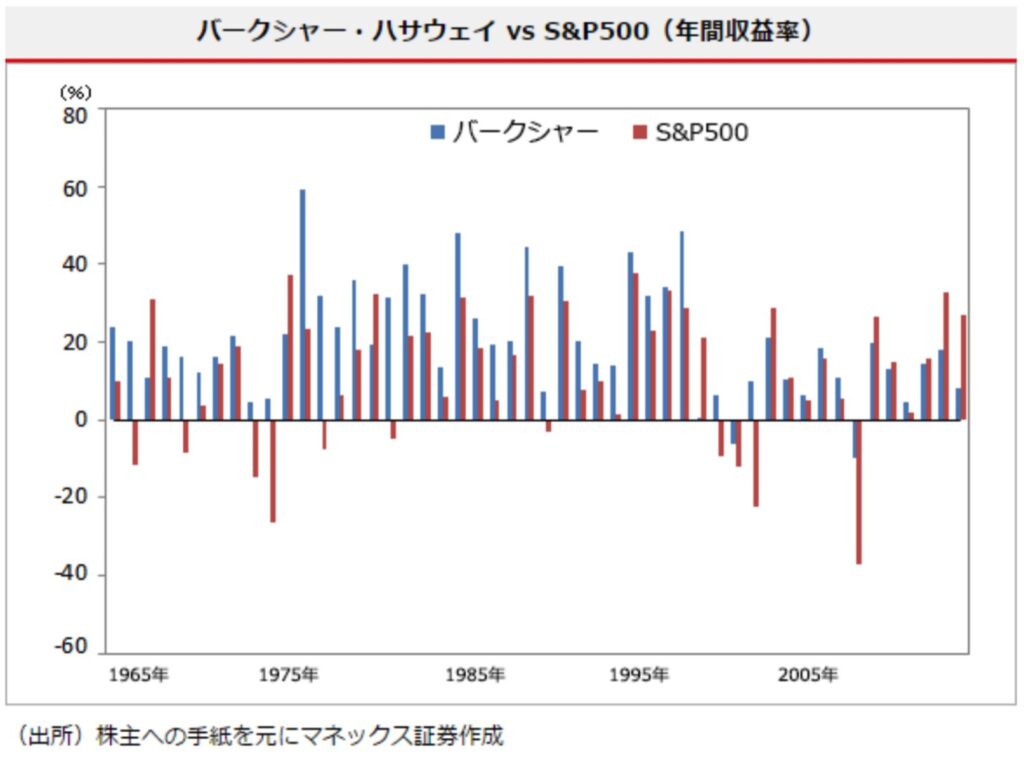

一応上場している株式会社となっていますが、世界一の投資家と言われるウォーレン・バフェット氏のバークシャーハサウェイも、ある意味ヘッジファンドです。

上場株で購入ができます。最低出資額は1株4000万円程度なので、6000万円あれば購入可能でしょう。

バークシャーハサウェイも、50年の運用で平均リターンは20%、マイナスになった年が2回しかありません。

50年間ほぼプラスで運用していたのが恐ろしいですよね。最初の35年間はマイナスを出した年は1年もありませんでした。

やはり、ヘッジファンドを選ぶ基準は「マイナスを出さない」、つまり下落耐性の強いファンドを選べば大きくは間違えないことがわかります。

複利運用のみが資産を加速度的に増加させるのですから、当然ですよね。

筆者の場合は、バークシャーハサウェイも当然選択肢にありましたが、バフェット自身がもう92歳であり、後継者に運用をある程度任せているとのことです・

すでに過去のようなリターンは出せないかと考えています。実際に2022年もマイナスリターンを計上していましたし、近年はインデックスに劣後した成績となっています。

そろそろ伝説に陰りが見え始めたように思います。

結局、筆者はどうしているかというと2012年からヘッジファンド運用を始めており様子を見ながら追加投資を行ってきました。

まとめ

今回は6000万円という資産について解説してきました。利回りが高くない投資先でも元本が大きくなれば魅力が出てくることを理解いただけたかと思います。

6000万円までくれば、堅実なリターンを心がければ資産はぐんぐん伸びていきます。

しかし、雑な運用を行っていれば、金額が大きい分だけダメージが大きくなってしまうものです。

慎重に、堅実に着実に資産を増やしていきましょう。