「資産5000万円」というと、一般的には「準富裕層(野村総研定義)」といえる水準です。

筆者も貯蓄と運用で30歳を超えた時に達成しました。老後資産2000万円問題の基準を悠々とクリアしているので、投資で資産をさらに増やす必要はない!と考える方もいらっしゃることと思います。

ズバッと言ってしまうと、この考えは非常に勿体無いことです。筆者の場合は資産5000万円を超えてから5年で1億円に到達することが可能でした。

資産の増加のスピードが飛躍的に上昇するフェーズなのです。

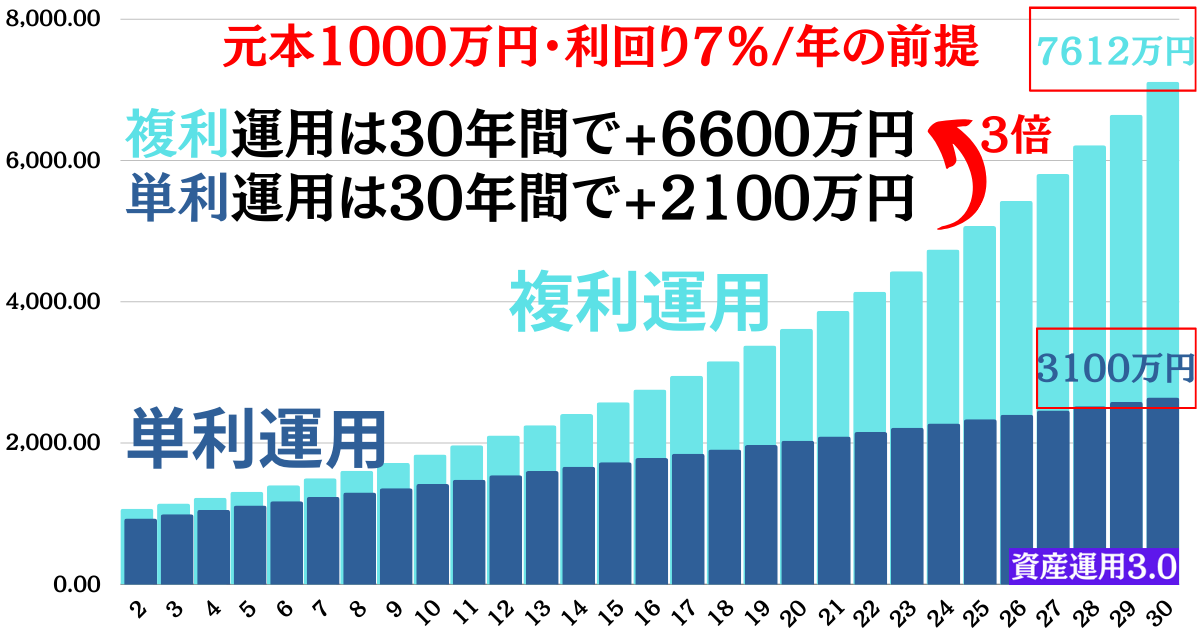

それも当然のことで、運用益の上に運用益が乗るという、複利効果の威力が大きく発揮されるからですね(スノーボールエフェクト)。

単利と複利では1000万円の運用でもここまで違います。5000万円ですとさらにインパクトは大きくなります。

今回は豊かな老後の生活費を実現するために必要な金額について算出した上で、安全に運用して資産を殖やしていくのみ魅力的な投資先についてお伝えしていきたいと思います。

資産運用の力についても分かりやすく視覚的にお伝えしていきますのでご覧いただければと思います。

Contents

資産5000万円を超えたら準富裕層の基準に到達!

まず5000万円という資産について、若くしてサラリーマン収入の貯蓄だけで築くのは相当難しい金額だと思います。

最後の最後で退職金を加味して到達したという方もいらっしゃるでしょう。

自分で立ち上げた事業で成功、投資で成功、元々家が土地等の資産をもっている地主さんであったり、仮想通貨で一発当てたり、遺産を相続してと様々なケースはあると思います。

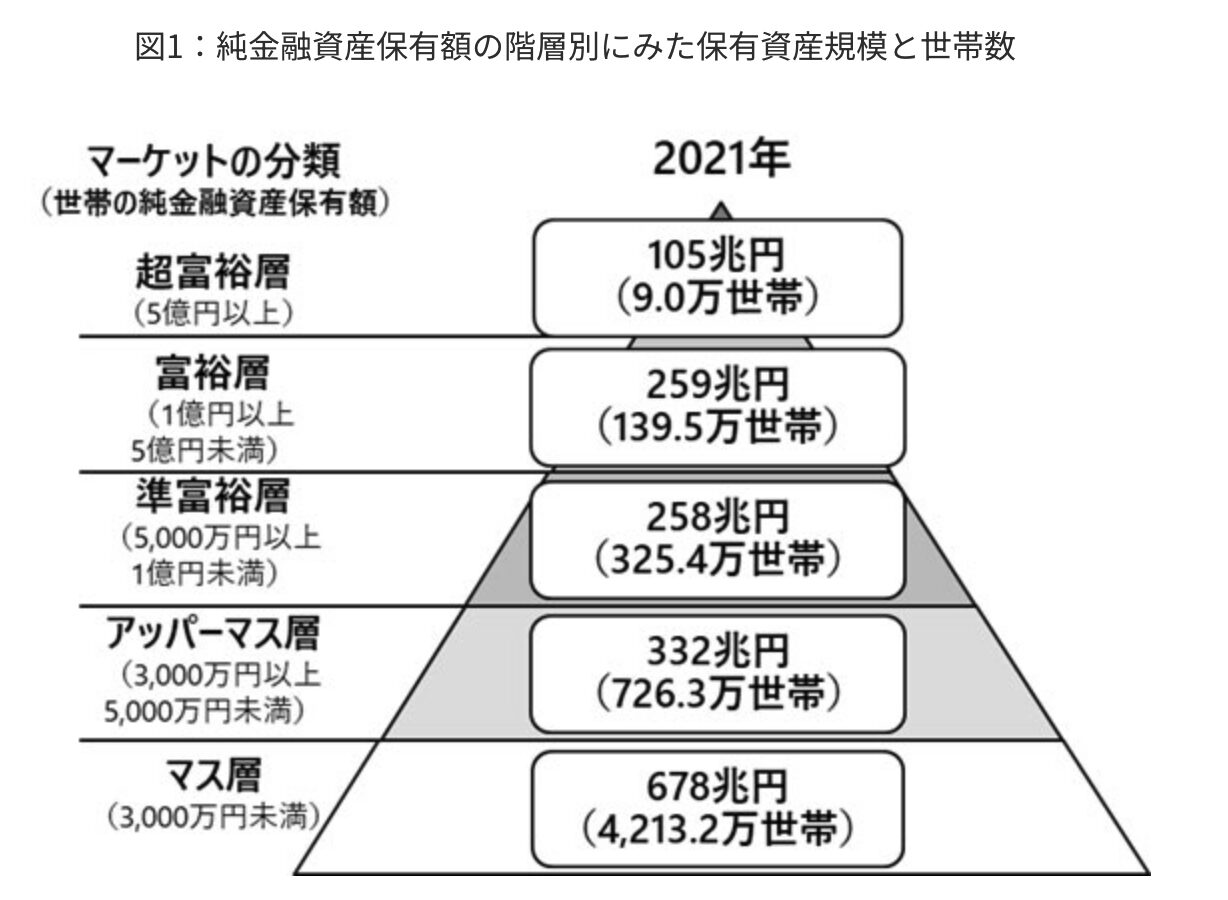

そんな所謂「大金」と言われる5000万円ですが、日本の家計資産的な位置づけはどうでしょうか。以下の野村総合研究所の分析結果を見てみて下さい。

日本の資産毎の世帯の分布

資産5000万円は階層としては上から3つめの水準で、上位8.3%ということになります。

上位8.3%というと多いように思えますが、小学校の時にクラスが40人だとすると3~4人はいる計算になりますね。

ここから1億円以上の資産をもってる、上位2.3%つまりクラスでTOPを安全にかつ着実に目指そうというのが今回の記事の主旨です。

老後2000万円問題の問題点とは?精神的余裕確保のためにも老後資産は1億円で足りる?

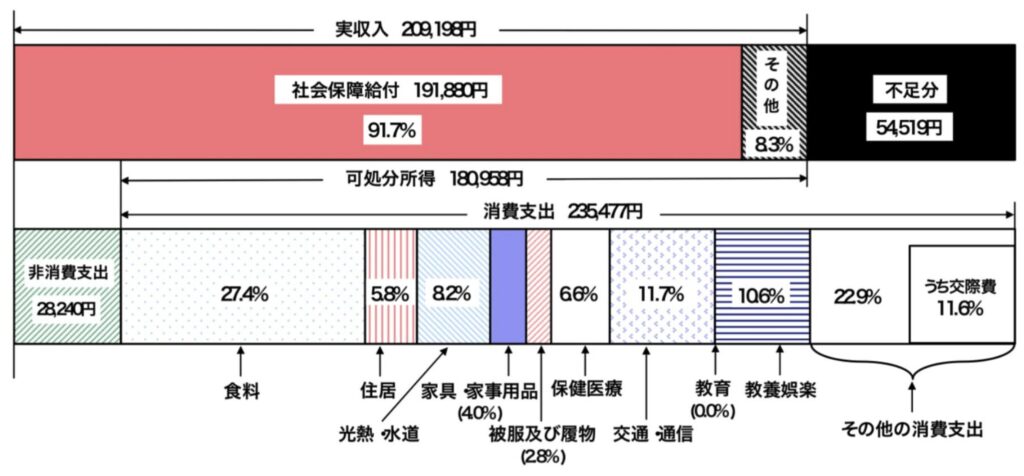

老後2000万円問題が2019年に世間を賑わせました。老後2000万円問題は以下で示される月間不足額55,000円を65歳から95歳の30年間継続した場合の金額です。

上記はパーセンテージで表示されているので、分かりやすく金額ベースでブレイクダウンしたものが以下となります。

| 総務省データ | |

| 食料 | 64,521 |

| 住居 | 13,658 |

| 水道光熱費 | 19,309 |

| 家具 | 9,419 |

| 被服費 | 6,593 |

| 保険医療 | 15,541 |

| 交通・通信 | 27,551 |

| 教養娯楽 | 24,961 |

| その他 | 53924 |

| A.消費支出合計(A) | 235,477 |

| B.健康保険等(B) | 28,240 |

| C.年金収入(C) | 209,198 |

| D.月間支出(A+B-C) | 54,519 |

| E.年間支出(D×12ヶ月) | 654,228 |

| F.30年間の支出 (E×30年) | 19,626,840(約2000万円) |

上記見ていただければわかる通り、住居や交際費が含まれる「その他」や食費が豊かな老後の水準とは言えませんよね。

そして上記のデータはあくまで日本の平均を取っているに過ぎません。

賃貸の方もいれば、既にローンを払い終えた持ち家の方もいらっしゃいますし、収入に関しても国民年金の方と厚生年金の方では全くことなります。

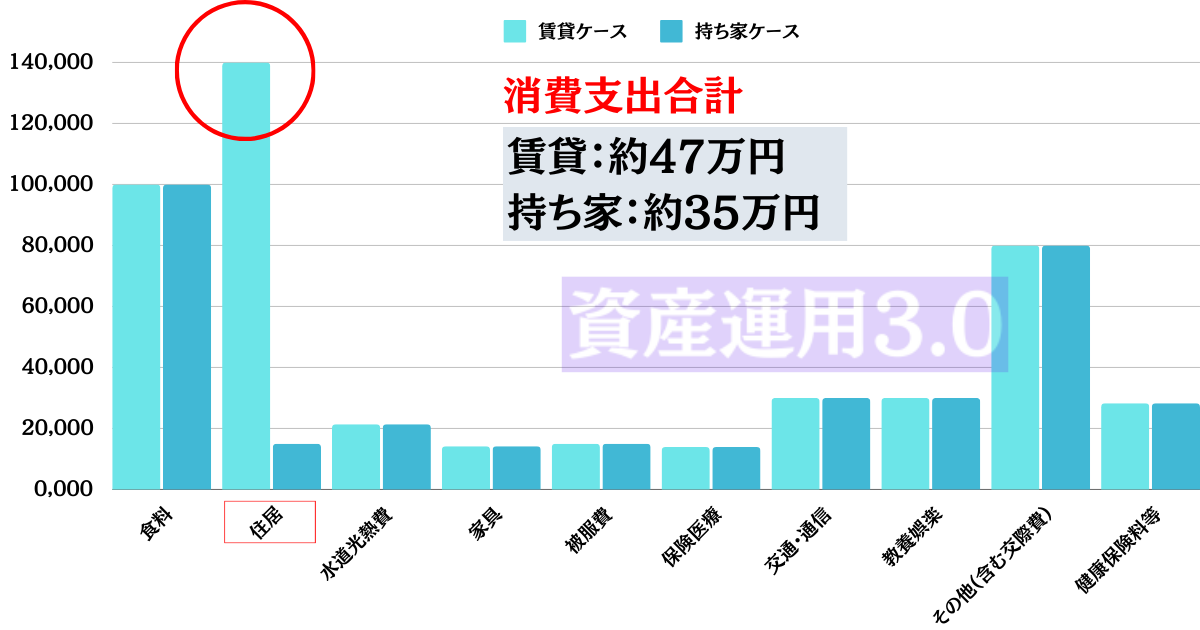

豊かな老後生活を場合分けしながら調整したものが以下となります。

| 賃貸ケース | 持ち家ケース | |

| 食料 | 100,000 | 100,000 |

| 住居 | 140,000 | 15,000 |

| 水道光熱費 | 21,400 | 21,400 |

| 家具 | 14,200 | 14,200 |

| 被服費 | 15,000 | 15,000 |

| 保険医療 | 13,900 | 13,900 |

| 交通・通信 | 30,000 | 30,000 |

| 教養娯楽 | 30,000 | 30,000 |

| その他(含む交際費) | 80,000 | 80,000 |

| 健康保険料等 | 28,240 | 28,240 |

| ①消費支出合計 | 472,740 | 347,740 |

| ②年金(国民年世帯) | 110,746 | 110,746 |

| ③年金(厚生年金世帯) | 203,300 | 203,300 |

| ④月額最終支出 (国民年金世帯)(①-②) |

361,994 | 236,994 |

| ⑤月額最終支出 (厚生年金世帯)(①-③) |

269,440 | 144,440 |

| ⑥年額最終支出 (国民年金世帯)(④×12) |

4,343,928 | 2,843,928 |

| ⑦年額最終支出 (厚生年金世帯)(⑤×12) |

3,233,280 | 1,733,280 |

この年額収支を同じく65歳から95際の30年間発生すると仮定した場合の経費は以下となります。

| 賃貸ケース | 持ち家ケース | |

| ⑧老後必要経費合計 (国民年金世帯)(⑥×30年) |

130,317,840 | 85,317,840 |

| ⑨老後必要経費合計 (厚生年金世帯)(⑦×30年) |

96,998,400 | 51,998,400 |

一番多く必要なのは老後賃貸をして国民年金世帯です。豊かな老後生活のためには1億3000万円が必要となります。

また、賃貸ケースの場合は厚生年金世帯だったとしても1億円近い資産が必要となります。

持ち家の場合は少ないですが、それでも厚生年金世帯の場合で5200万円、国民年金世帯だと8500万円が必要となってきます。

やはり、5000万円で満足することなく1億円を目指していくことが必要となってきます。

5000万円で具体的に何年暮らせるかについては以下の記事を参考にしてみてください。

関連:資産5000万円を超えたら夫婦二人で精神的余裕を持った老後リタイア生活を目指そう!

コラム:50歳独身で5000万円あれば流石にリタイアして良い?

退職金を受け取る前に既に5000万円を築いていて、さらに未婚であればかなり体は軽いですよね。

もう家庭を持たないと決め込んでいるのであれば、流石にリタイアしても良さそうです。ただ、家庭環境が固定されていないので、賃貸の方が多いのではないでしょうか?

広くても持て余してしまいますし、独身だからこそ、身軽に様々な場所に住みたいですよね。

上記で老後の生活費を算出しましたが、独身の65-95歳の間にかかる費用は「総務省の家計調査」によると以下の通りです。

住居は22000円でしたが、流石に独身賃貸は都会に住んでいると考えられるので、昨今のインフレも鑑みて15万円で置いています。

| 消費項目 | 消費支出 |

| 食料 | 41,731 |

| 住居 | 150,000 |

| 光熱・水道 | 11,383 |

| 家具・家事用品 | 5,830 |

| 被服費 | 4,843 |

| 保険医療 | 7,703 |

| 交通・通信 | 18,916 |

| 教育 | 0 |

| 教養娯楽 | 17,654 |

| その他の消費支出 | 24,860 |

| 合計(月額) | 282,920 |

| 合計(年額) | 3,395,040 |

年間340万円程度がかかります。50歳であれば退職までに10年かかりますので、50歳で仕事を辞めれば退職金を受け取る60歳までは貯金を取り崩して生活する必要があります。

10年間ですから、3400万円ですね。確かに賄えます。そして退職金は1500万円程度ですので、手元に余る1600万円と足せば3100万円。

この3100万円で年金を貰う65歳まで粘ります。5年なので1700万円、3100-1700=1400万円余った状況で、年金を受け取ることになりますね。

以下の記事でも検証しましたが、48歳独身で退職した場合は、受け取る年金は年間で132万3500円となります。これは月間で11万291円です。

→ 45-48歳独身でアーリーリタイア!貯金3000〜4000万円あれば資産運用で生活できる?セミリタイアくらいは可能?

48歳とほぼ変わらない状況でしょうし、妻の年金もあてにできないため、年間132万円×30年間=3960万円。

これと手元の1400万円を足すと、3960+1400=5360万円となります。上記で年間単身者の生活は340万円かかると算出していますが、流石に老後は8掛けで良いでしょう。

年間270万円くらいです。これを30年と考えると270×30年=8100万円となります。

8100-5360=2740万円不足してしまいますね・・・。

やはり早期退職する分、年金が少なくなります。早期退職の方が退職金は多めに貰えるものの、定年まで10年働いた方が収入の絶対値は大きいです。

また妻が不在により年金が年間80万円ほど少ないことなどあり、相当質素な生活が強いられることになります。

独身であることは身軽なようで、その分武器も少ないのです。安易にリタイアはしない方が良いでしょう。

それに独身でリタイアしてしまうと、社会から隔離されて病んでしまいますよ。

できるだけ定年まで仕事は粘って、老後に繋がる人間関係を築いていくことをおすすめします。そして、後続でお伝えしますが、運用も掛け合わせることで資金面は大きく余裕が出てくると思います。

「r>g」が示す資産運用の力!元本が大きいからこそ配当・不労所得生活が見えてくる

5000万円を構築するのは大変だったので、更に5000万円を積み上げるなんて・・・と途方にくれた方もいらっしゃると思います。

多くの方が今まで5000万円を形成できたのは、労働による給与収入によるところが大きかったのではないでしょうか?

しかし、既に5000万円を形成している場合は働き手を増やすことができます。しかも、非常に強力な仲間です。

それは「資産そのもの」です。自分だけでなく、資産そのものに働いてもらうことで加速度的に資産1億円を達成することができます。

筆者も最初にお伝えした通り5000万円を達成してから1億円に到達するまで僅か5年しかかかりませんでした。因みに5000万円に到達するまでは12年かかりました。

資産という自分の分身が存在するからなのです。(そして進化を続けています)

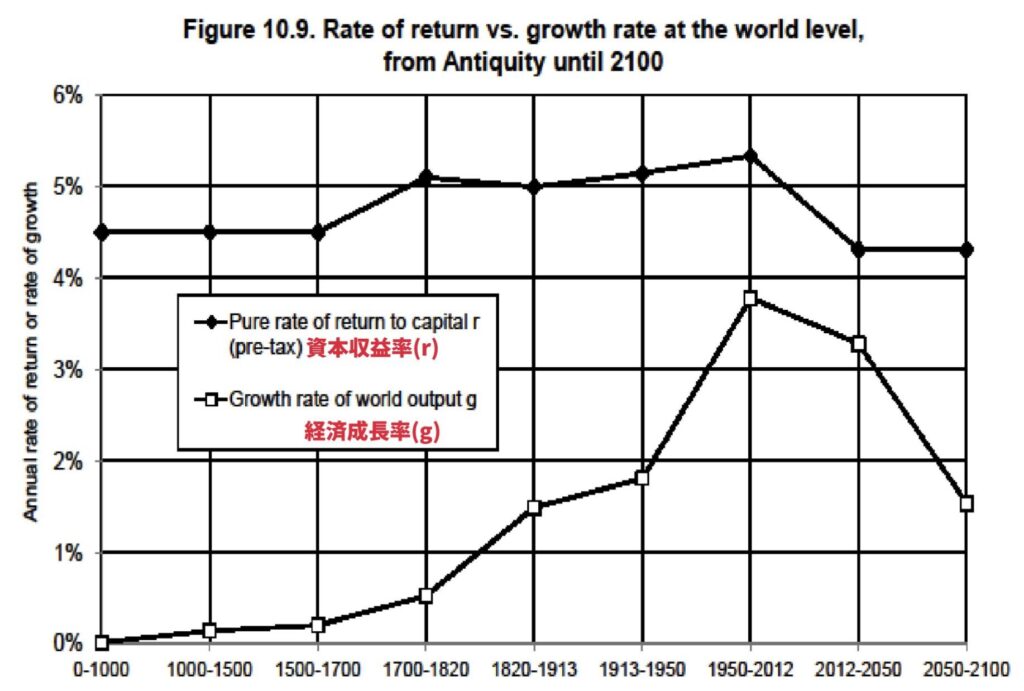

この理由はノーベル経済学賞をとったトマピケティが発表した「21世紀の資本論」によって歴史的に証明されています。

以下の通り西暦0年から現在まで一貫して資本収益率は経済成長率を凌駕しています。

つまり、自分が働いて増加する給与の上昇率より、資産の成長率が高いということですね。

資産運用をしないというのは元本が大きいからこそ愚かな選択なのです。断言します。絶対に投資は行った方がよいです。

最適な平均運用利回りは5%〜10%

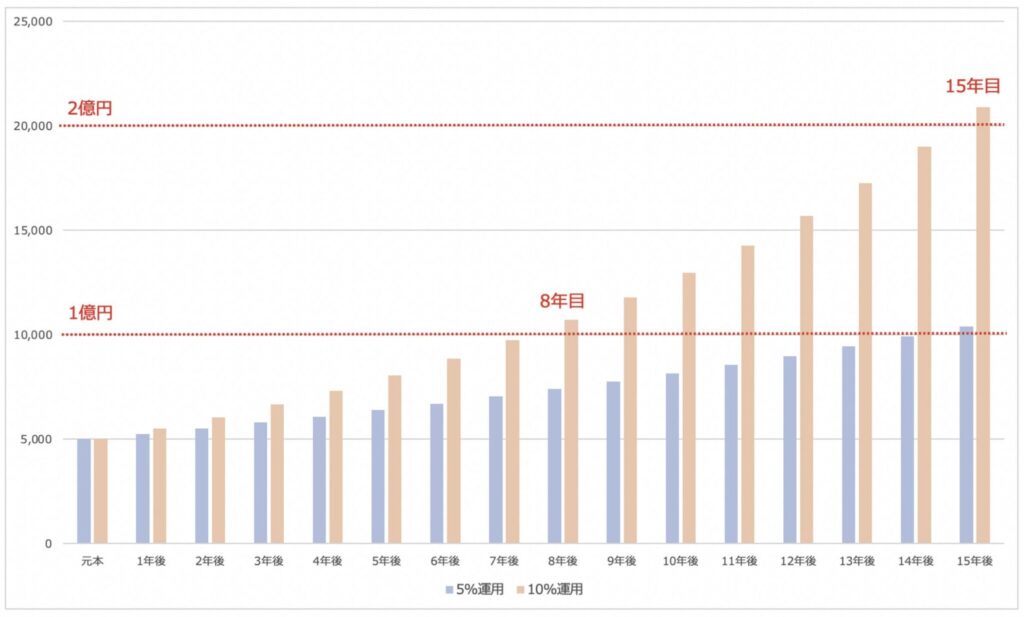

では、どのような利回りを狙っていくべきでしょうか?結論からいうと5%から10%を狙っていくのがおすすめです。

先ほどの「21世紀の資本論」でも平均利回りは4%-5%であると示されています。

平均より少し上を狙っていくだけで十分な資産を構築することができます。

年率10%で運用できれば8年目で1億円、15年目で2億円に到達します。年率5%でも15年目には1億円に到達します。

更に追加投資をしていければ資本形成は加速していきます。

| 5%運用 | 10%運用 | |

| 元本 | 5,000 | 5,000 |

| 1年後 | 5,250 | 5,500 |

| 2年後 | 5,513 | 6,050 |

| 3年後 | 5,788 | 6,655 |

| 4年後 | 6,078 | 7,321 |

| 5年後 | 6,381 | 8,053 |

| 6年後 | 6,700 | 8,858 |

| 7年後 | 7,036 | 9,744 |

| 8年後 | 7,387 | 10,718 |

| 9年後 | 7,757 | 11,790 |

| 10年後 | 8,144 | 12,969 |

| 11年後 | 8,552 | 14,266 |

| 12年後 | 8,979 | 15,692 |

| 13年後 | 9,428 | 17,261 |

| 14年後 | 9,900 | 18,987 |

| 15年後 | 10,395 | 20,886 |

5%運用ですら、元本×複利の破壊力を感じさせますね。米国ではスノーボールと呼ばれます。

利益の上に利益が乗るインパクトは凄まじいものがあります。

5000万円で投資ポートフォリオを組む際に考えるべきこととは?分散投資のただしいやり方とは?

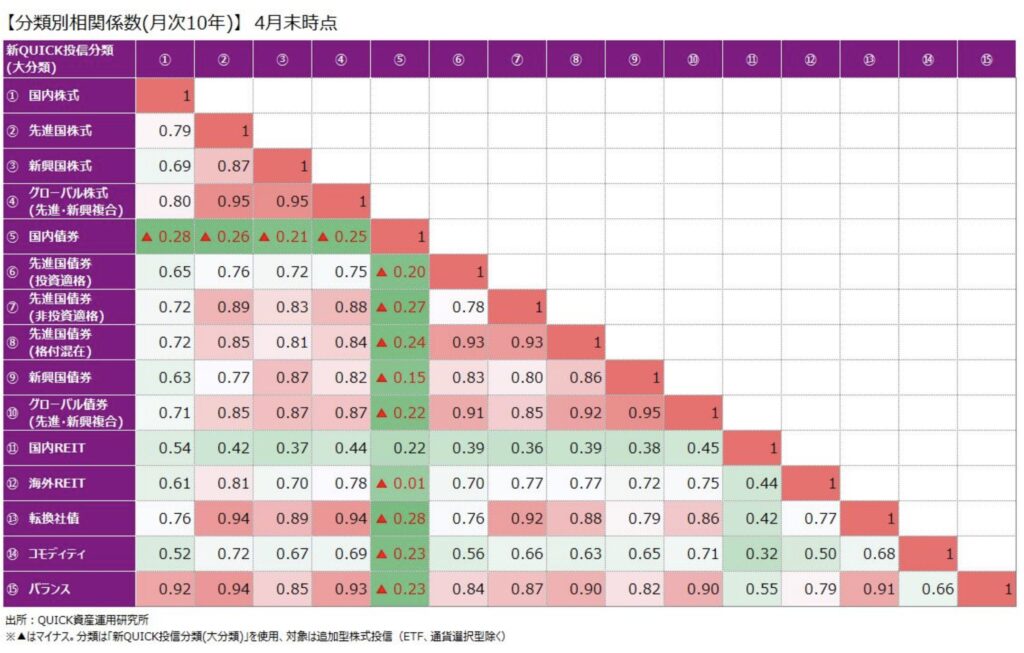

次にポートフォリオを組む際の注意点として、相関性が低い銘柄を選ばないといけないという点があります。

これは東大の金融学科の最初の授業で習う、基本中の基本です。

例えば、「日経平均連動ETF」と「ダウ平均連動ETF」と「ドル/円のLong(=買って保有すること)」を同時に取るとしましょう。

これらの相関性は非常に高いため、ダウ平均株価が下がるとドル/円の下落を伴い日経平均も続落します。

これでは、一見分散投資が出来ているようで、リスクの取り方としては日経平均のETFを100%で持っているのと変わらないのです。

ポートフォリオを組む際には、ただ分散するだけではなく、この点に注意して組成していきましょう。

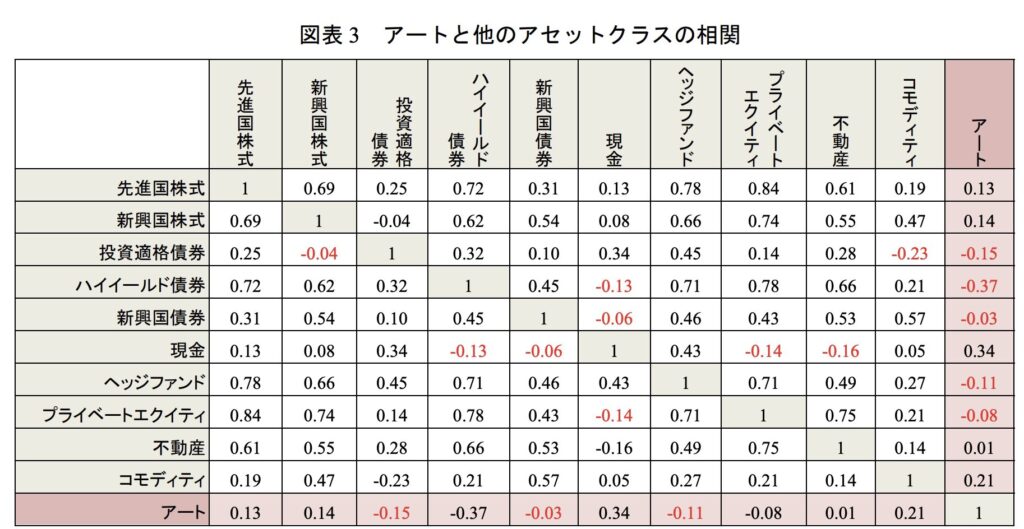

蛇足ですが、超富裕層がなぜアートを好むのかというと金融商品に対して相関係数が低く、資産防衛になるからです。

コレクターとして持っているように見えて、実は合理的な選択をしているに過ぎないのです。資産運用では合理的な思考がマストです。

安全性を重視しながらリターンを狙う資産運用ポートフォリオ

今までの点を踏まえて、年率5~10%の運用益を出すためのおすすめポートフォリオについて紹介します。

詳しく説明していきましょう。

現金1000万円の意図とは?なぜインデックス投資(S&P500)を組み入れないのか?

まず、現金1000万円の意図について説明します。大抵の資産運用の本やブログなどでは、流行しているインデックス投資をポートフォリオの主軸に添えていると思います。

しかし、これは非常に危険な考え方です。そもそも、「多くの人が推奨しているもの」とは既に旬を過ぎています。

インデックス投資というのは超長期で平均すると7%程度のリターンが見込めます。しかし、あくまで超長期の話しです。

非常に調子が良い時もあれば、むしろ10年間殆ど資産が増えないことも多々あります。

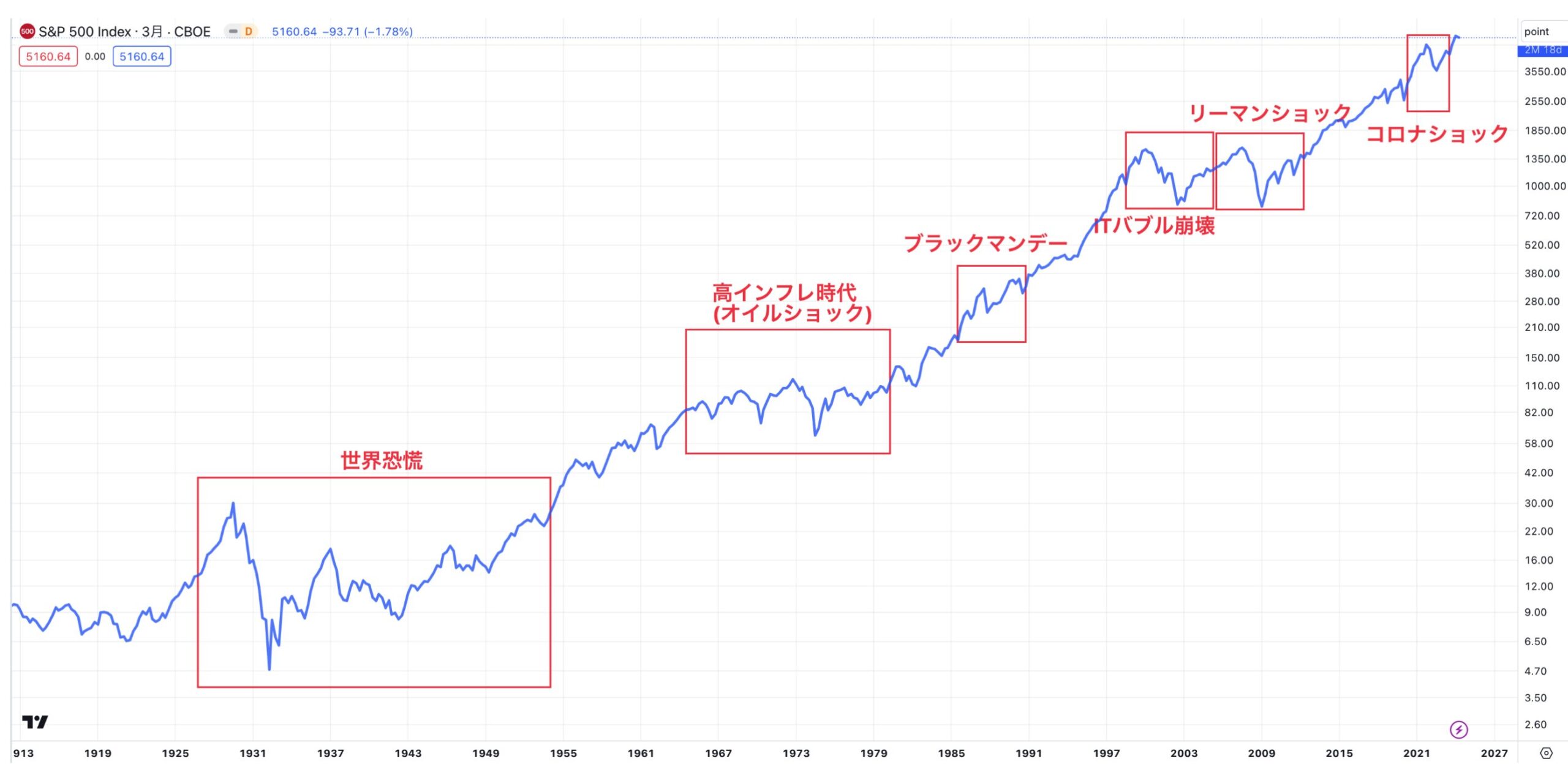

以下ご覧いただきたいのですが、一貫して増加しているわけではなく大きな波が存在していることがわかります。

1990年代:ITバブルで大幅上昇

2000年代:ITバブル崩壊とリーマンショックで軟調

2010年代:中央銀行の金融緩和で大幅上昇

2022年:高インフレ調整

2024年:AIバブル発生

2024年後半:インフレ鎮静化、不況到来危機

2025年以降は正直いって今までの中央銀行の金融緩和の副作用を処理するのに時間がかかり暫く厳しい環境が続くと考えています。

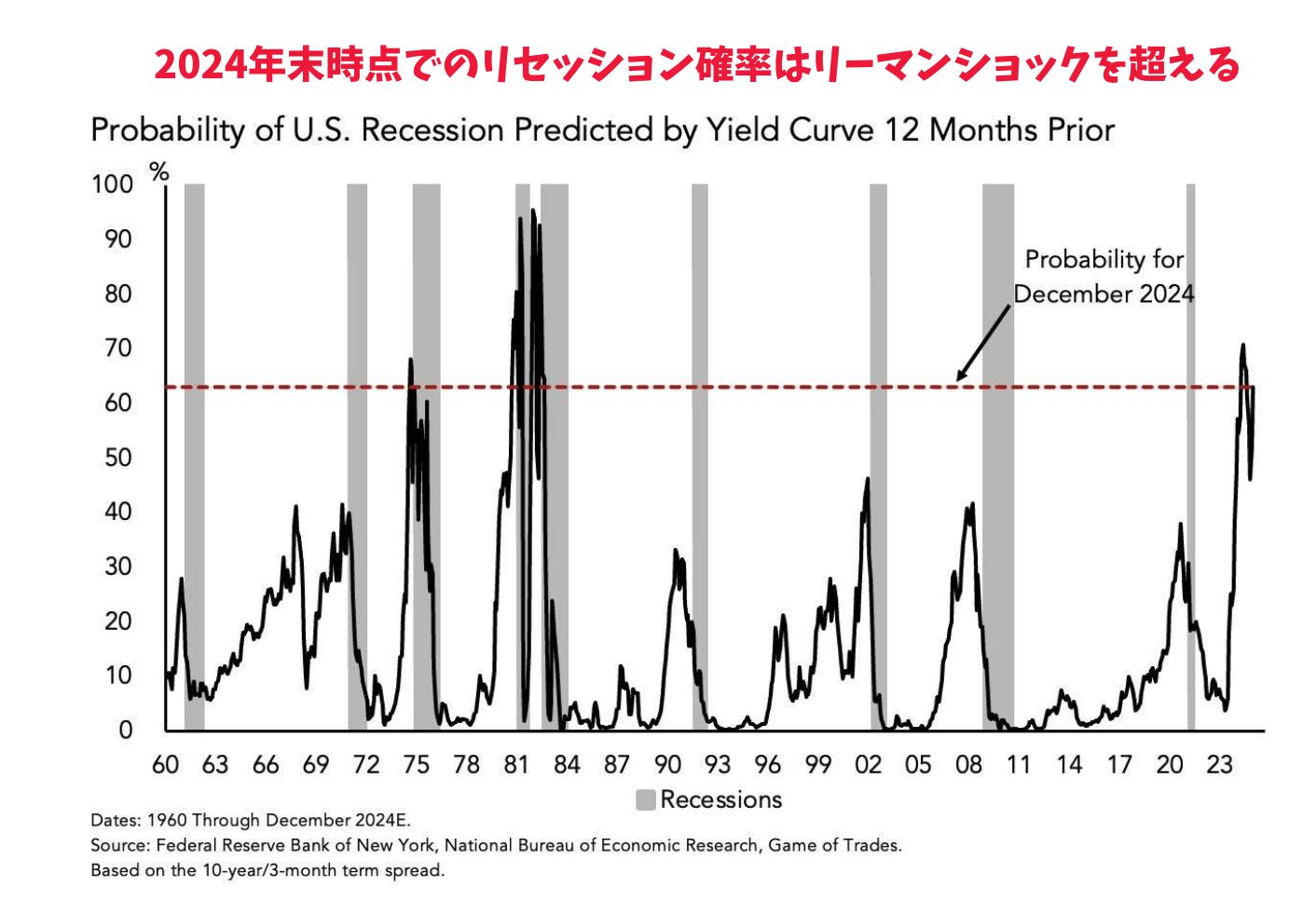

現在、2024年後半ではインフレはおさまってきていますが、今度は景気後退の足音が聞こえてきています。2024年末時点で景気後退に陥る確率はリーマンショックの前の状態よりも高く見積もられています。

迫り来る景気後退

景気後退となると企業の業績がさがるので株価は大きく下落していくことになります。

そして、下落したところで再び金融緩和を行い、まだ燻っているインフレが再燃してという最悪のループを辿る蓋然性が高くなっています。

つまり、「高インフレ×不況」のスタグフレーションという最悪の状況に陥る可能性が高まっているということです。

前回、スタグフレーションに悩まされた1970年代は株式市場は暴落を経験しながら横ばいで推移していきました。

しばらくは株式市場は厳しい環境となることが想定されます。

そのため、暴落が発生した時の待機資金として現金1000万円をとっておいた方がよいと考えています。

ヘッジファンドに4000万円

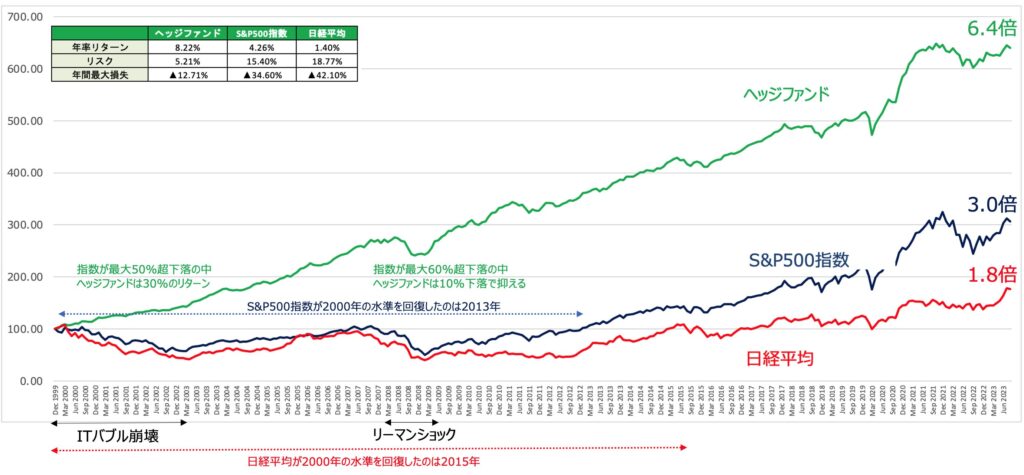

仮に市場が悪くても、常に収益化を狙っている商品にヘッジファンドがあります。

ヘッジファンドは以下の通り世界の株式市場が下落している時にリターンをあげたり損失を抑制しながら非常に高いリターンを実現しています。

株式市場がどうなるかわからない状況でも安定してリターンを上げてくれるので非常に心強いですよね。

私募ファンドの特徴は、公募ファンドに比べて自由度の高い運用をしていることです。

私が集中的に投資しているファンドバリュー株戦略を実施しているヘッジファンドです。

まとめ

今回のポイントを纏めると以下となります。

ポイント

- 5000万円では豊かな老後生活を送るのは難しい

- 1億円を目指すのが賢明。狙うリターンは15%-20%

- ポートフォリオは現金と安定して高いリターンが見込めるヘッジファンド

5000万円を運用する場合には、現金とヘッジファンドファンドを組み合わせて10年で2億円にすることを目指すと良いでしょう。