筆者が貯金3000万円を構築したのは丁度28歳になった時です。現在は35歳で2億円ほどの資産を形成することができています。

運が良いことに駐在を20代のうちに複数年経験させて頂いたのと投資していた銘柄が運良く上昇したので達成することができました。

しかし、まだまだ安心することはできません。筆者は1980年代生まれということもあり、比較的労働意欲は低く早く楽に暮らしたいという気持ちを持っています。

最近、世界的な潮流となっているFIREという考え方を社会人1年目から既に志すというダメ人間です。

あくまでお金を稼ぐために働くという生き方は選択肢の一つとして捉えて、趣味に没頭する人生こそ満ち足りた人生であると考えています。

最低でも1億円を構築して資本収益を得て好きな仕事をするためにセミリタイアするという目標を立てた場合も道半ばという水準です。

5億円を構築してリタイアするという選択肢をとるという目標を考えると第一歩を踏み出したにすぎません。

ただ、子供がいるということもあり、リタイアするには早く3億円を目指して邁進しています。

本日は3000万円という金額を題材に以下の点を中心にお伝えしていきたいと思います。

今回のポイント

- 3000万円で何年暮らすことができるのか?

- セミリタイアやリタイアするためには、どのような目標を設定すればよいのか?

- 独身だったらセミリタイア は視野に入る?

- 筆者が1億円まで金融資産を増やした方法とは?

- 流行のインデックス投資の弱点とは?

- インデックスより低いリスクで高いリターンが見込める投資先とは?

Contents

- 1 貯金3000万円あったら働かずに何年暮らせる?セミリタイアは可能?

- 2 3000万円あったら独身であればセミリタイアは可能なのか?

- 3 資産3000万円を構築している人の割合とは?「30代」「40代」「50代」の平均貯金額は?

- 4 金融資産3000万円以上の人達の日常とは?

- 5 3000万円を1億円に増やす!?セミリタイアやリタイアのために目指すべき目標とは?

- 6 安定的に運用を行い資産1億円以上を目指すために狙うべき利回りとは?

- 7 自分で運用すべき?プロに委託すべき?

- 8 どこに委託するべきか?投資信託のデメリットとは?

- 9 ファンドラップ やヘッジファンドという選択肢

- 10 コラム:仕組み債には注意しよう

- 11 ヘッジファンドへの投資方法と、おすすめ投資ファンドランキング

貯金3000万円あったら働かずに何年暮らせる?セミリタイアは可能?

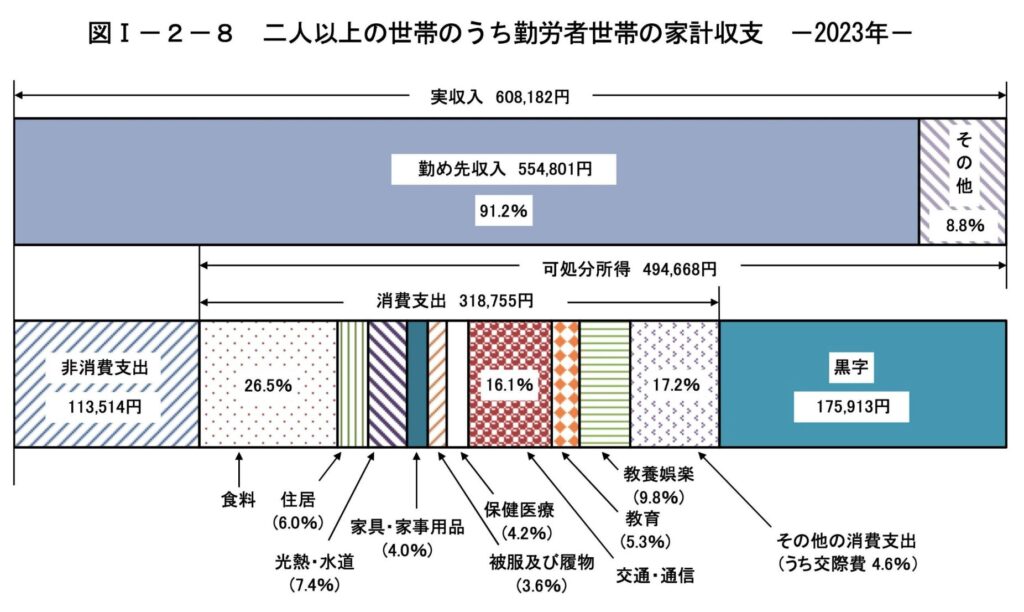

まずは3000万円あれば働かずに何年暮らせるのかを見積もっていきましょう。以下は勤労世帯の最新の家計収支です。

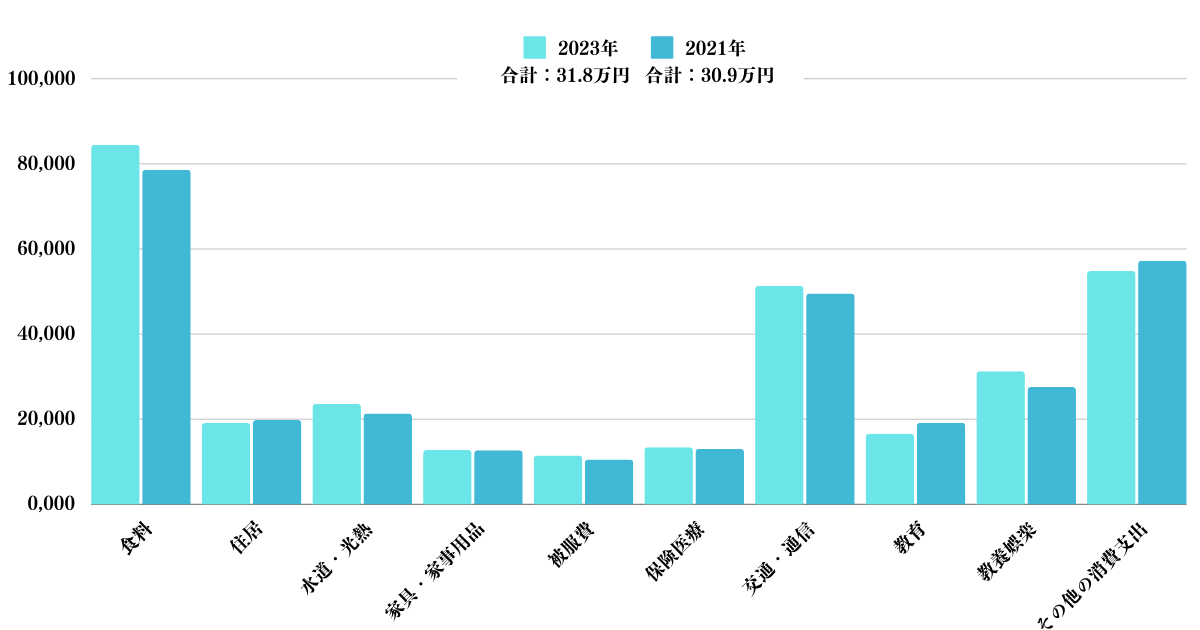

消費支出の318,755円を分解すると以下となります。2021年のデータと比較すると生活費が上昇しているのがわかりますね。

| 項目 | 2023年 | 2021年 |

| 食料 | 84,470 | 78,605 |

| 住居 | 19,125 | 19,806 |

| 水道・光熱 | 23,588 | 21,353 |

| 家具・家事用品 | 12,750 | 12,688 |

| 被服費 | 11,475 | 10,522 |

| 保険医療 | 13,388 | 12,998 |

| 交通・通信 | 51,320 | 49,515 |

| 教育 | 16,575 | 19,187 |

| 教養娯楽 | 31,238 | 27,543 |

| その他の消費支出 | 54,826 | 57,252 |

| 合計 | 318,755円 | 309,469円 |

そして明らかに上記の赤字の部分については物足りないですよね。

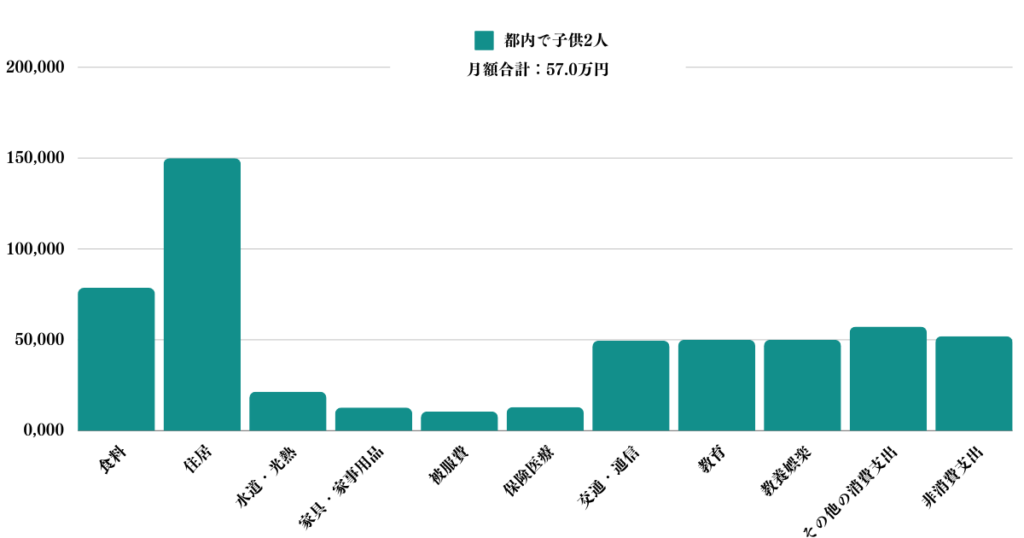

都市部で家族で賃貸して子供を塾に通わせる場合を考えると以下が現実的な金額ではないでしょうか。

実際に私の家庭(子供二人)で都内で1ヶ月に発生している金額をまとめたものです。

非消費支出は税金等ですので働かない場合は月1万円程度の健康保険力と国民年金1.6万円を加味して2.6万円を夫婦二人で5.2万円と仮定します。

| 項目 | 支出 |

| 食料 | 78,605 |

| 住居 | 150,000 |

| 水道・光熱 | 21,353 |

| 家具・家事用品 | 12,688 |

| 被服費 | 10,522 |

| 保険医療 | 12,998 |

| 交通・通信 | 49,515 |

| 教育 | 50,000 |

| 教養娯楽 | 50,000 |

| その他の消費支出 | 57,252 |

| 非消費支出 | 52,000 |

| 合計 | 570,933円 |

都市部の子育て世帯の方からすると上記の数値はかなり現実的な数値なのではないでしょうか。

上記は月額なので年額680万円となります。3000万円という資産では働かない場合、4年半しか暮らすことはできません。

近年は日本もインフレに転じていますので、さらに厳しくなることも予想されます。

3000万円あったら独身であればセミリタイアは可能なのか?

3000万円では子持ち世帯はリタイアできないのは上記の考察から自明ですね。では独身の場合はどうでしょうか

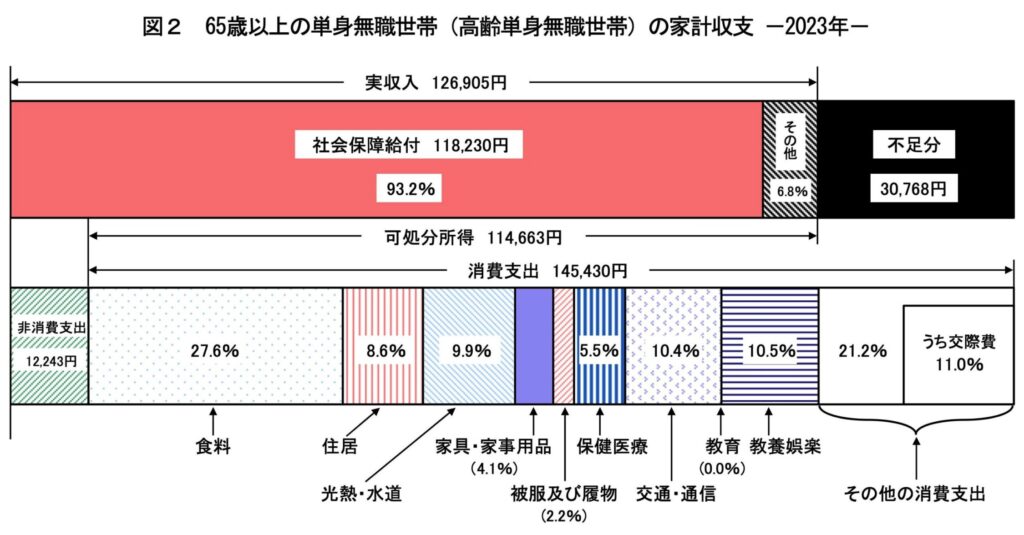

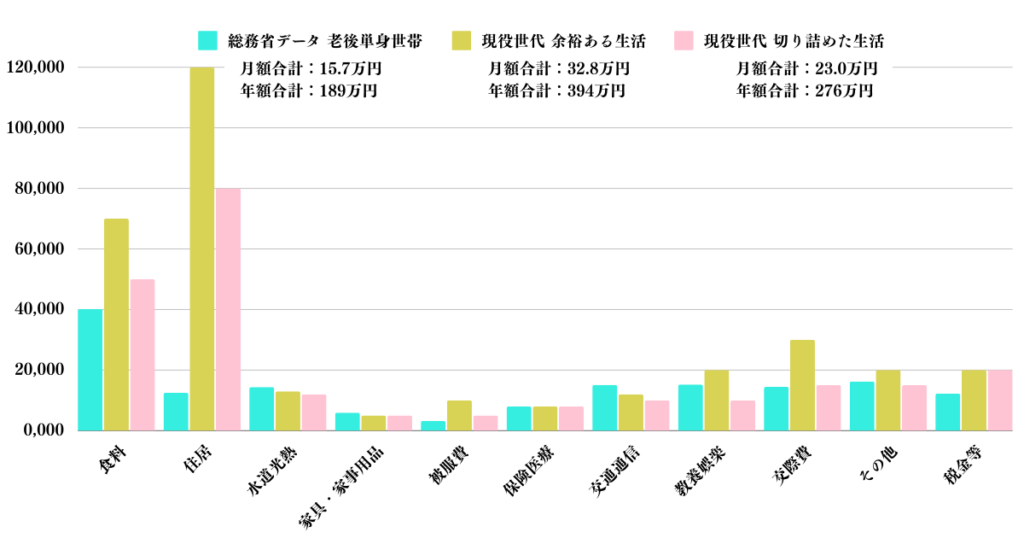

以下は老後の単身世帯の家計収支です。

あくまで高齢単身世帯なので、これを現役世代に置き換えた数値が以下となりまます。

「余裕ある生活」と「切り詰めた生活」の2パターンで分けています。

| 総務省データ 老後単身世帯 |

現役世代 余裕ある生活 |

現役世代 切り詰めた生活 |

|

| 食料 | 40,139 | 70,000 | 50,000 |

| 住居 | 12,507 | 120,000 | 80,000 |

| 水道光熱 | 14,398 | 13,000 | 12,000 |

| 家具・家事用品 | 5,963 | 5,000 | 5,000 |

| 被服費 | 3,199 | 10,000 | 5,000 |

| 保険医療 | 7,999 | 8,000 | 8,000 |

| 交通通信 | 15,125 | 12,000 | 10,000 |

| 教養娯楽 | 15,270 | 20,000 | 10,000 |

| 交際費 | 14,433 | 30,000 | 15,000 |

| その他 | 16,253 | 20,000 | 15,000 |

| 税金等 | 12,243 | 20,000 | 20,000 |

| 合計(月額) | 157,673 | 328,000 | 230,000 |

| 合計(年額) | 1,892,076 | 3,936,000 394万円 |

2,760,000 276万円 |

「余裕ある生活」で年間約400万円、「切り詰めた生活」で年間約280万円が必要になってきます。

貯金3000万円で5%の配当利回りを誇る銘柄に投資しても年間120万円しか得ることができません。つまり280万円不足するのです。

結局、仕事を辞めたとしてもバイトを真剣にしなければいけません。場合によっては正社員よりも長い労働時間となるでしょう。

独身とはいえ3000万円でセミリタイアを考えるのは早いと言わざるを得ません。

ちなみに7000万円でも厳しいというのが正直なところです。

→ 貯金7000〜8000万円あるけどセミリタイアできる?独身ならFIREも可能か検証!30歳代〜60歳代の全世帯に占める割合はどれくらい?

資産3000万円を構築している人の割合とは?「30代」「40代」「50代」の平均貯金額は?

3000万円という資産を構築した方は自分が日本の中で、どの立ち位置なのか気になった方もいらっしゃると思います。

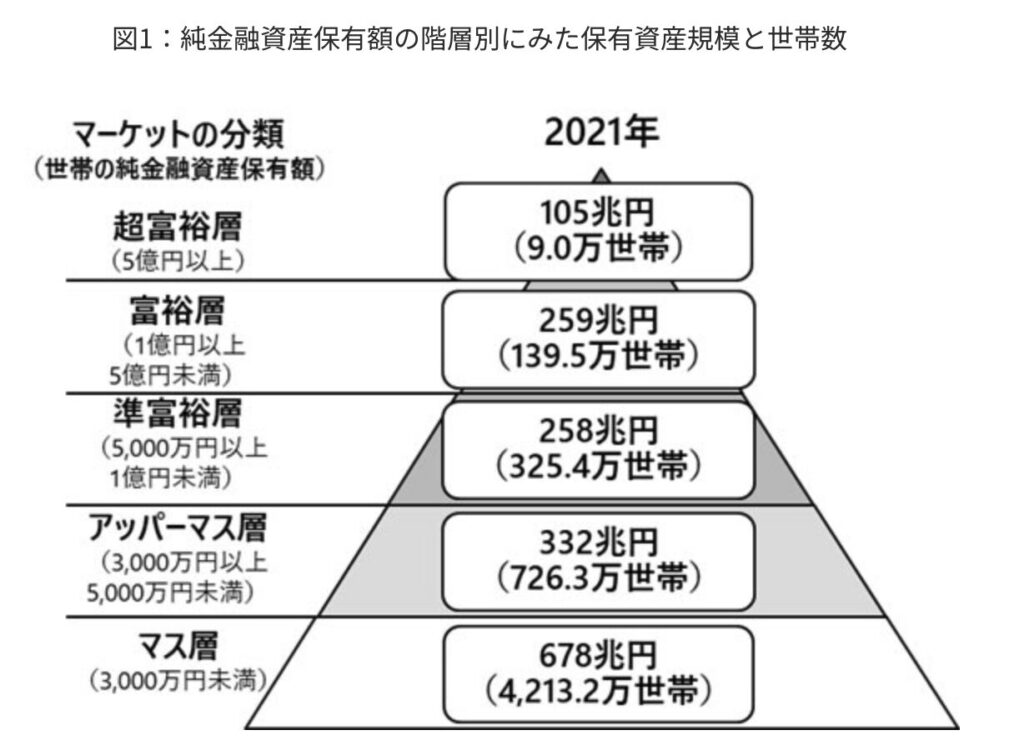

以下は野村総研がまとめている各世帯の純金融資産保有額をピラミッド型に分布したものです。

野村総合研究所によると3000万円以上の資産を有す世帯をアッパーマス層という区分に分類しています。頭一つ抜け出したという水準ですね。

総世帯5413万世帯のうち、1200万世帯つまり全体の22%が資産3000万円以上を保有しているということになります。

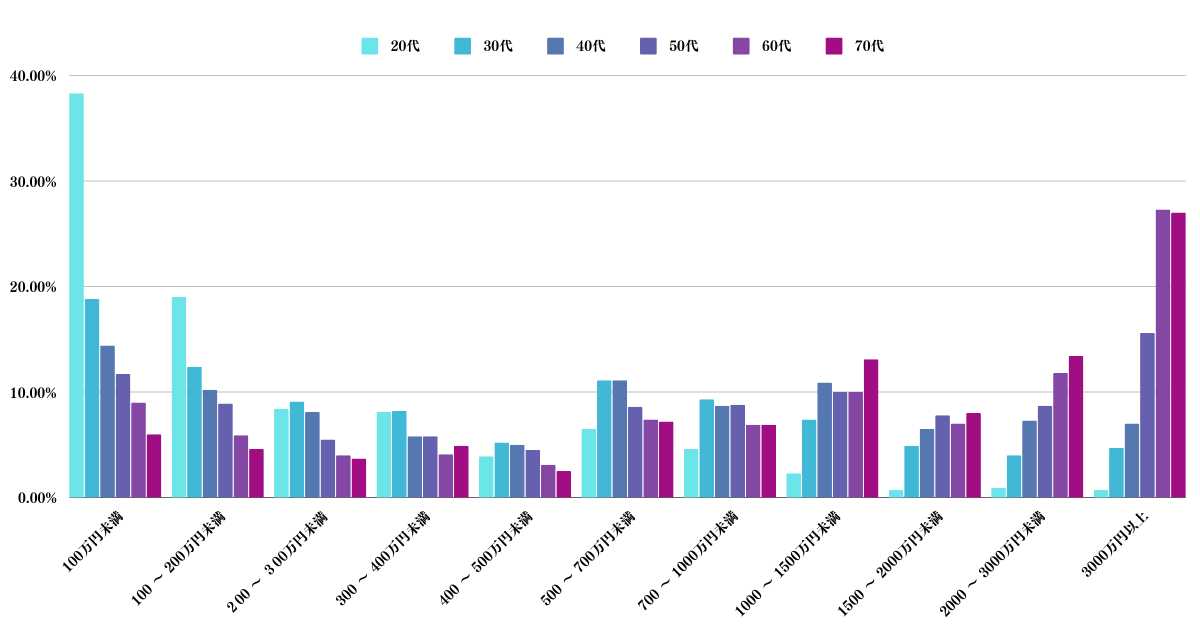

上記の図では年代毎の資産については示されていないので、金融庁の「知るぽると」のデータを用いて世代毎の保有比率をみていきたいと思います。

| 100万円未満 | 100 〜 200万円未満 |

200 〜 300万円未満 |

300 〜 400万円未満 |

400 〜 500万円未満 |

500 〜 700万円未満 |

700 〜 1000万円未満 |

1000 〜 1500万円未満 |

1500 〜 2000万円未満 |

2000 〜 3000万円未満 |

3000万円以上 | |

| 20代 | 38.3% | 19.0% | 8.4% | 8.1% | 3.9% | 6.5% | 4.6% | 2.3% | 0.7% | 0.9% | 0.7% |

| 30代 | 18.8% | 12.4% | 9.1% | 8.2% | 5.2% | 11.1% | 9.3% | 7.4% | 4.9% | 4.0% | 4.7% |

| 40代 | 14.4% | 10.2% | 8.1% | 5.8% | 5.0% | 11.1% | 8.7% | 10.9% | 6.5% | 7.3% | 7.0% |

| 50代 | 11.7% | 8.9% | 5.5% | 5.8% | 4.5% | 8.6% | 8.8% | 10.0% | 7.8% | 8.7% | 15.6% |

| 60代 | 9.0% | 5.9% | 4.0% | 4.1% | 3.1% | 7.4% | 6.9% | 10.0% | 7.0% | 11.8% | 27.3% |

| 70代 | 6.0% | 4.6% | 3.7% | 4.9% | 2.5% | 7.2% | 6.9% | 13.1% | 8.0% | 13.4% | 27.0% |

3000万円以上を保有している世帯は30代で4.0%、40代で7.3%、50代で8.7%、60代で11.8%、70代で13.4%となっています。

退職金をもらった後の世代に著しく偏っていますね。

金融資産3000万円以上の人達の日常とは?

金融資産3000万円以上の日常について気になっている方もいらっしゃると思います。

筆者は30歳になる頃には駐在の経験もあり金融資産3000万円以上を達成していました。かなり運がよかったと思います。

では生活はどうだったかというと、正直言って何も変わりませんでした。

筆者は早く5億円以上を達成してリタイアしたいと考えていますし、無駄遣いをすることはないので1Kの10万円の部屋に住み続けました。

現在の妻とのデートも普通のカップルと同じレベルの店で、特段高価なプレゼントなどもしていません。

全く豊かになったとは考えておらず、ようやく纏まったタネ銭ができたというのが正直な感覚でした。

資産3000万円を超えると複利効果を実感しやすいからです。1000万円を10%で運用しても100万円ですが3000万円を10%で運用したら300万円ですからね。

おそらく5億円達成してリタイアすると今度は更に保守的になると思います。その頃には生活水準もあがり親の介護も視野にはいってきますからね。

結論としては10億を超える超富裕層にならない限りは奔放に遊ぶことはできないだろうと考えています。

とはいえ3億円を超えてきたら、いつでもリタイアはできるという心の安定を得ることはできると考えています。

リタイアできるけど働いているのと、働かざるを得ないから働くのとでは気持ち的に全く違いますからね。

3000万円を1億円に増やす!?セミリタイアやリタイアのために目指すべき目標とは?

では、3000万円という資産を構築したあとに具体的にどのような目標を立てるべきでしょうか?

独身でセミリタイアする場合でも1億円を目指そう!

セミリタイアとは早期退職をして不定期の仕事などで収入を得ながら生活するスタイルです。

今まで年収1000万円を稼いでいたかたが、自分の好きな仕事をして年収300万円を稼ぐといったスタイルも含まれます。

結論から申しますと、当然各世帯の生活スタイルや家族構成によっても異なります。

しかし、1億円あればセミリタイアに現実味が増してきます。

1億円あれば高配当利回りの銘柄に投資をすることで4%から5%の利回りを期待することができます。

つまり税後で320万円から400万円といった水準ですね。

先ほど、年間必要経費を620万円と見積もりましたので不足分を稼げばよいということになります。

子育て世帯で完全リタイアする場合は最低でも2億円を目指そう!

5億円の資産があれば状況が一変します。

4%から5%の高配当利回りの銘柄に分散投資することで税後で1600万円から2000万円を手にすることができます。

また、25年以上配当金を増額している米国の配当貴族銘柄に投資をすることで継続的に配当金増額を狙うことができます。

配当貴族は2%-3%の配当利回りなので、2億円でも若干少ない気がしますが生活水準をコントロールすることで十分可能になります。

筆者もあと資産を2倍にすれば見えてくるので45歳までには達成すべく奮闘しています、

関連

安定的に運用を行い資産1億円以上を目指すために狙うべき利回りとは?

では次に目標を定めていきましょう。

狙うべき利回りは7%から10%

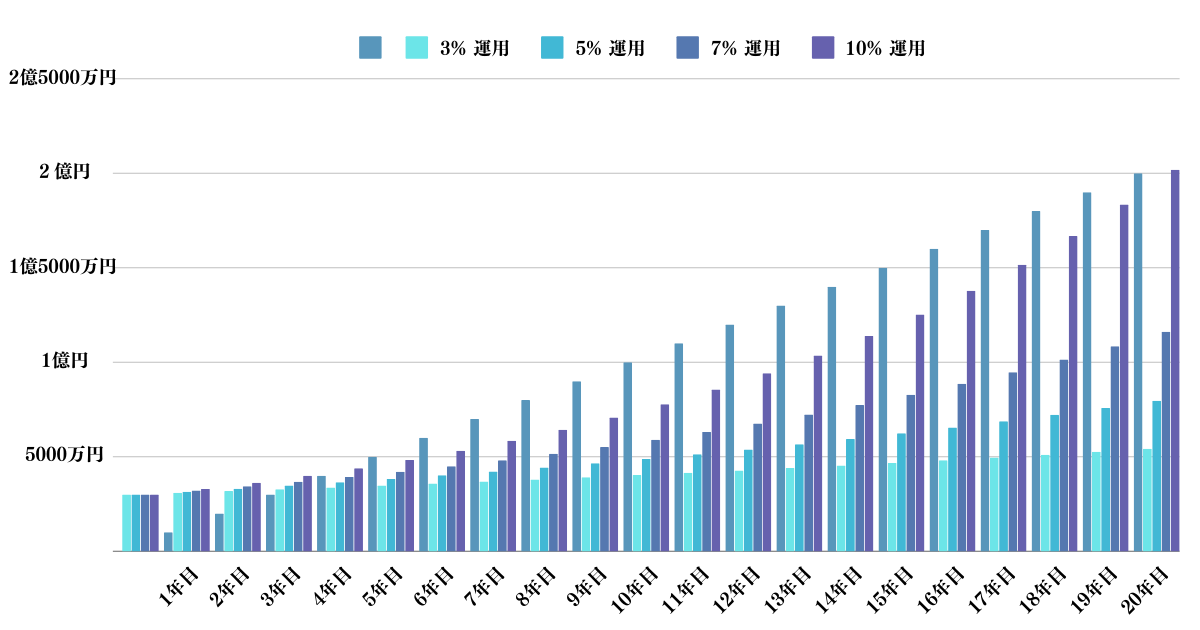

手元にある運用利回りを各%で回した場合の資産の推移は以下のようになります。

| 3% 運用 |

5% 運用 |

7% 運用 |

10% 運用 |

|

| 現在 | 3000 | 3000 | 3000 | 3000 |

| 1年目 | 3090 | 3150 | 3210 | 3300 |

| 2年目 | 3183 | 3308 | 3435 | 3630 |

| 3年目 | 3278 | 3473 | 3675 | 3993 |

| 4年目 | 3377 | 3647 | 3932 | 4392 |

| 5年目 | 3478 | 3829 | 4208 | 4832 |

| 6年目 | 3582 | 4020 | 4502 | 5315 |

| 7年目 | 3690 | 4221 | 4817 | 5846 |

| 8年目 | 3800 | 4432 | 5155 | 6431 |

| 9年目 | 3914 | 4654 | 5515 | 7074 |

| 10年目 | 4032 | 4887 | 5901 | 7781 |

| 11年目 | 4153 | 5131 | 6315 | 8559 |

| 12年目 | 4277 | 5388 | 6757 | 9415 |

| 13年目 | 4406 | 5657 | 7230 | 10357 |

| 14年目 | 4538 | 5940 | 7736 | 11392 |

| 15年目 | 4674 | 6237 | 8277 | 12532 |

| 16年目 | 4814 | 6549 | 8856 | 13785 |

| 17年目 | 4959 | 6876 | 9476 | 15163 |

| 18年目 | 5107 | 7220 | 10140 | 16680 |

| 19年目 | 5261 | 7581 | 10850 | 18348 |

| 20年目 | 5418 | 7960 | 11609 | 20182 |

最初に10%までの運用利回りを20年間続けた場合の資産推移を見てみましょう。

- 10%で回せば20年後には2億円

- 7%で回せば20年後には1.1億円

- 5%で回せば20年後には8,000万円

- 3%で回せば20年後には5,000万円

ちなみに最初20%で20年回した場合も想定したのですが、11.5億円というとんでもない数値になりましたので見にくくなりすぎるので省きました。

そもそも年率20%というと投資の神様であるウォーレンバフェットの利回りですので参考になりませんね。

いずれにせよ、複利の効果の偉大さがわかると思います。アインシュタインが人類最大の発明は複利であるといったのも頷けます。

また複利の偉大さが分かる事例としてウォーレン・バフェット氏御年88歳の資産の99%以上は60歳以降に形成されたものであるというデータもあり、時間というのは爆発的なお金に変わるということを指し示しています。

上記の考察からも分かる通り、7%で回しつづければ20年後に1億円に丁度到達することができます。

今回は1億円を定年時点で到達する為に、7%~10%の運用利回りを目指す手法について紹介していきたいと思います。

更に当然追加で投資元本を増やしていくことが可能なので10年以内に1億円を達成することも十分可能です。

実際、筆者も3000万円達成から5年で8000万円となっていますからね。

複利効果を実感するために長期投資を実践するために必要なこととは?

巷では2010年代に調子がよかった米国株などのインデックス投資がブームとなっています。

しかし大衆がブームとなっているという時は非常に危険な時です。調子の良き期間というのは長きにわたり継続はしません。

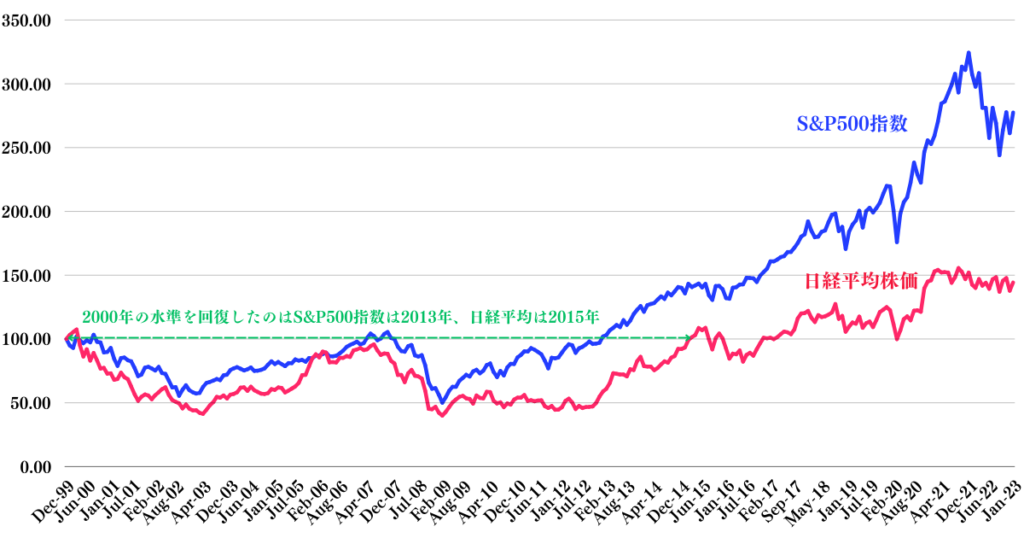

インデックスは以下の過去20年間だけをみてもわかる通り、調子の良い時と悪い時で大きな差があります。

S&P500指数が2000年の高値を完全に上抜けたのは2013年になってのことです。

日経平均にいたってはアベノミクスで上昇した2015年にようやく高値を回復しました。

そして、この間に2回も価格が半分になる局面を迎えていたのです。

長期投資する前提で考えてみてください。株価指数は価格が半分になるということは10年単位でみたら十分にあり得ます。

せっかく苦労して構築した3000万円が1500万円になったら冷静にいれるでしょうか?

私はパニックになると思います。半分になってもホールドし続けるだけというのは言うは易く行うは難しなのです。人間の心はそんなに強くできていません。

そして、ここから10年間は残念ながらインデックスにとっては厳しい局面が続くことが見込まれます。

理由としては長期間にわたる金融緩和によって、1970年代以来の高いインフレが発生してしまっているからです。

インフレは一度高い水準で発生すると粘着します。1970年代は3波に渡ってインフレが発生し、10年間でインデックスのリターンはありませんでした。

しかも、その間に半値以下になる局面を含めて度々暴落を経験したのです。以下は1970年代のS&P500指数です。

時代は韻を踏みます。

2010年代の金融緩和のつけを払う10年間に、インデックスに投資をしていれば安心だと考えて無思考に投資を行うと手痛い下落を被る可能性があるのです。

抱える含み損に恐れをなして損切りしてしまうと、長期投資の恩恵は受けれません。

投資に対してネガティブな印象を持ってしまうこととなりかねません。

どのような環境であっても安定したリターンを追求することが必要になってくるのです。

では、どのように年率7%-10%のリターンを追求していくのがよいのかという点についてお伝えしていきます。

自分で運用すべき?プロに委託すべき?

まず自分で運用すべきか、プロに委託すべきかを考える必要があります。

当然自分で7%以上の利回りをだす自信があるのであれば手数料がかからないので自分で運用することをおすすめします。

ただし、特に投資の経験がない方が自分でいきなり投資を行い例えば10%株価が値下りした場合、一挙に300万円の損失を被ることになります。

私も大学時代バイトでためた200万円もを元手に株式投資サークルで投資を始めた時、ビギナーズラックもなく20万円の損失を抱えた時は相当メンタルに来ました。当時家庭教師のバイト、80時間分ですからね。

投資経験がなく、尚且つサラリーマンを行いながらというのであれば、時間も十分でもありません。

損失を蒙った時の心理的苦痛を耐えるのは難しく損切りができないまま傷口が広がります。

専業でなおかつ投資に関する知識と経験に余程自信がないのであればプロに預けるのが妥当な選択肢となるでしょう。

どこに委託するべきか?投資信託のデメリットとは?

ではプロに委託する際にどこに委託するべきでしょうか?

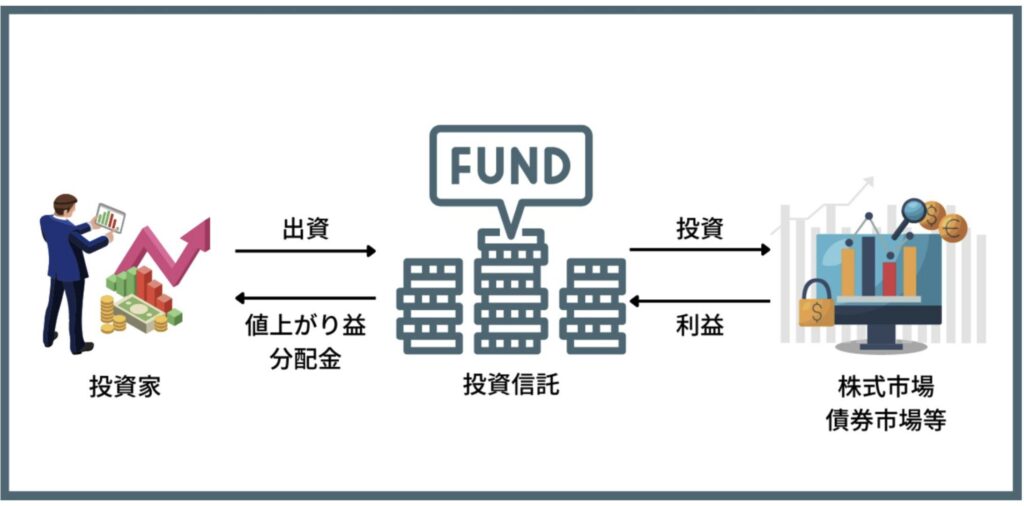

まず真っ先に考えるのは投資信託でしょう。

関連:【随時更新】一番儲かる投資信託とは?2024年今買いの最強のアクティブファンドをおすすめ順にランキング形式で紹介!

然し投資信託は以下の点で委託先として適当ではありません。

投資信託のマイナスポイント

・インデックスにすら劣後する投信がほとんど

・本物のプロとはいえないサラリーマン投資家による運用

・どの分野、商品に投資するか結局投資判断を迫られる

・資産価格下落してもほぼ一定の徴収される手数料形態である

何よりも大きいのはやはり、運用成績の悪さですね。

金融庁の長官ですら自国の投資信託の質の悪さに苦言を呈していて、投資先として認められる投資信託は1%しか存在しないと辛辣な評価を下しています。

→ やめとけ?投資信託で大損する確率は?おすすめしない形態の投信をわかりやすく解説!

インデックス投信は先ほど述べた理由により長期的な安定投資を行う上で、特に2023年以降魅力的な選択肢ではないことは述べました。

そして、インデックスに対してプラスのリターンを狙うアクティブ型の投資信託は全ての分類でインデックス投信を下回る成績となることが金融庁による調査の結果判明しました。

| 5年累積リターン | 年率リターン | |

| 全ファンド (パッシブ) |

22.60% | 4.16% |

| 全ファンド (アクティブ) |

9.70% | 1.87% |

| 国内株式 (パッシブ) |

40.00% | 6.96% |

| 国内株式 (アクティブ) |

30.90% | 5.53% |

| 先進国株式 (パッシブ) |

37.00% | 6.49% |

| 先進国株式 (アクティブ) |

12.00% | 2.29% |

| 新興国株式 (パッシブ) |

15.20% | 2.87% |

| 新興国株式 (アクティブ) |

12.80% | 2.43% |

| グローバル株式 (パッシブ) |

32.60% | 5.80% |

| グローバル株式 (アクティブ) |

8.20% | 1.58% |

インデックス投信より高い手数料を払った結果、インデックスより低いリターンでは投資する魅力はありません。

アクティブ投信はサラリーマンファンドマネージャーによって運用されています。

本当に実力のある腕利きのプロマネージャーによって運用がなされているわけではないのです。

また、報酬形態もリターンをあげたら成功報酬として受け取るというものではなく、預け入れ資産に対して徴収する信託報酬がメインとなっています。

つまり、リターンをあげることより多く販売することに重点が置かれています。

そのため、奇をてらった運用手法や、ハイテク系の派手な名前の投信が組成され販売されているのです。

また、投資信託の魅力の一つである敷居の低さ、という点についても3,000万円の元手がある場合には全く魅力として生きてきません。

投資信託は1万円からスタートできるということで小口の投資家に人気があります。

しかし、1,000万円を越える資金からスタートする場合には、より内容の良い投資サービスが存在します。

ファンドラップ やヘッジファンドという選択肢

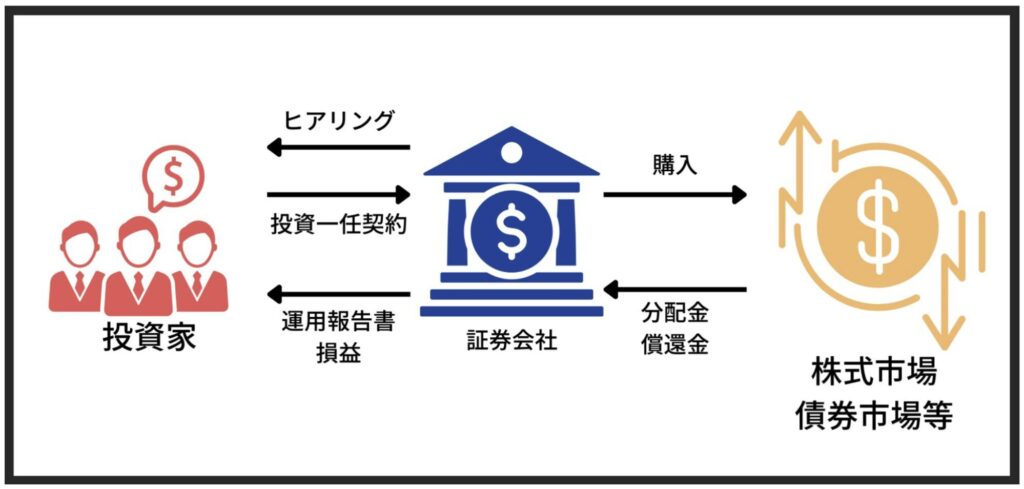

投資信託以外の委託先としては証券会社が推しているラップ口座や、私募の投資ファンドであるヘッジファンドが考えられます。

ラップ口座というのは、300万円以上の資金から始められるサービスで、証券会社に運用を丸投げし、手数料を払って運用を委託するものです。

→ ひどいと評判のファンドラップとは?大損した人が続出?儲かった人はいるの?各商品のリターンや手数料を比較しながら評価!

メリットとして放置できる楽さが挙げられます。

しかし、こちらも投資信託と同様、実際にポートフォリオを組んで運用してくれる人がただの証券会社勤務のサラリーマンです。

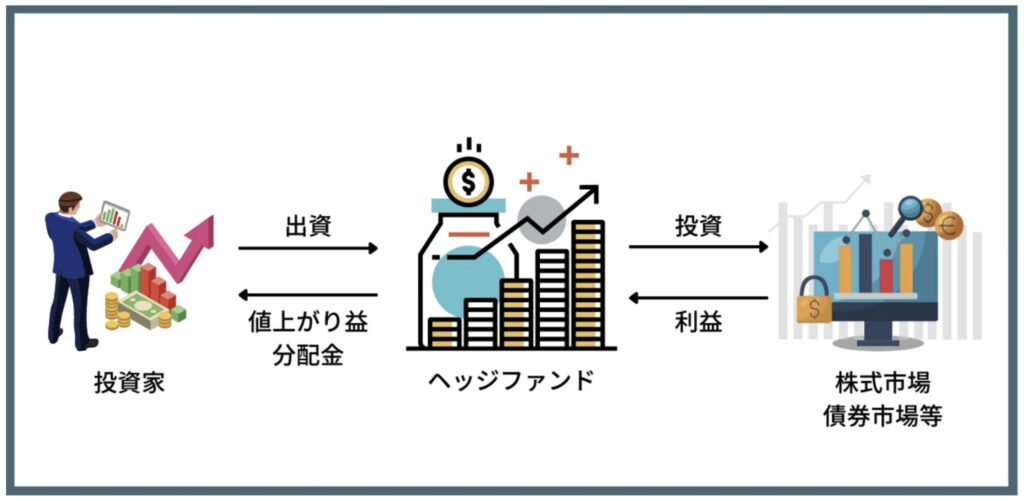

運用の成績は期待できません。さて、次にヘッジファンドという選択肢ですが、結論としては私は一番良い委託先だと考えています。

投資信託やラップ口座に比べてヘッジファンドが優れている点は、以下の通りです。

・市場の環境を言い訳にしない絶対利益追求型の投資手法

・ファンドマネージャーやセールス等、ファンドを販売している人々も自己資金を投じている場合が多く、投資家と運用者の目線が一致

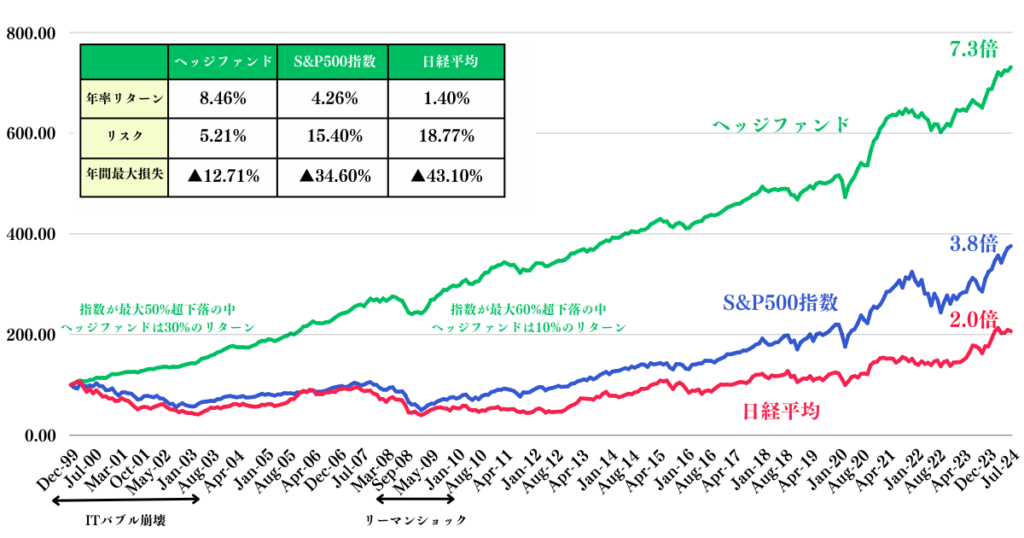

実際、ヘッジファンドは世界の株式市場が下落する際も下落を抑制したり、逆にリターンを獲得しながら以下の通り日経平均やS&P500指数を大幅に上回るリターンをあげています。以下の図からわかる通り、高いリターンだけでなくリスクを低く抑えている点が非常に魅力的ですね。

リーマンショックの時にS&P500指数や日経平均は50%近く落ちているものの、ヘッジファンドは10%程度の損失で抑えているのは目を見張りますよね

ヘッジファンドの場合、問題点として敷居が高く初期投資に1,000万円以上の資金が必要になる点が挙げられます。

しかし、3,000万円を元手に考えている場合はここは問題無くクリアできます。

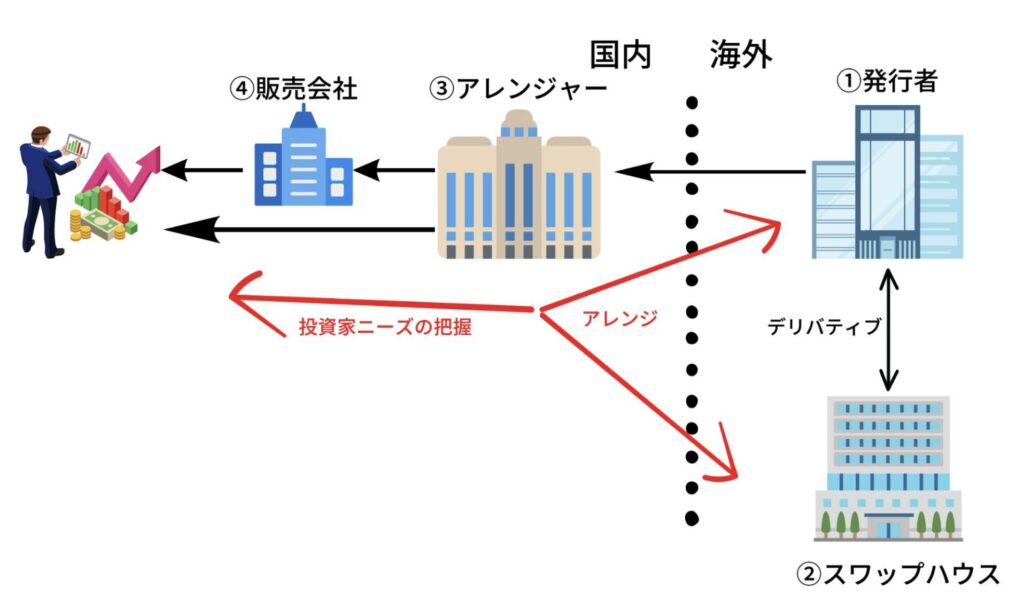

コラム:仕組み債には注意しよう

銀行などの金融機関やファイナンシャルプランナー、IFAなどから仕組み債の購入を勧められて大きな損をしたという方が2022年に多くいらっしゃいました。

→ 仕組み債はやばい?大損する?苦情の多い金融機関がおすすめしてくる金融商品のからくりやリスクをわかりやすく解説。

仕組み債は広い意味では債券でありますが、実際はコールオプションの売りで高い利息を喧伝しているだけであり場合によっては大きな損失が発生します。

対象となる資産価格が上昇している状況では高い利息をえることができますが、対象資産価格が下落すると元本の半分以下になって返ってくる事例も多く報告されています。

金融機関がリスクをしっかりと説明せずに仕組み債を販売し、顧客に大損をさせたとして証券取引等監視委員会が動きはじめています。

昨年来、金融界で問題視されてきた「仕組み債」。その“主犯”は、日本を代表する地銀の雄だった。

ちばぎん証券と親会社である千葉銀行、そして同行と提携している埼玉県の武蔵野銀行に対し、証券取引等監視委員会は6月9日、仕組み債を不適切に販売したことが金融商品取引法で定めた禁止行為に当たるとして、処分するよう金融庁に勧告した。

ちばぎん証券は千葉銀の100%子会社であり、千葉銀の米本努頭取は現在、全国地方銀行協会会長の任にある。

仕組み債は債券でありながら、特定の銘柄の株価や指数などに連動して元本を大幅に下回って償還される恐れのあるハイリスクな商品で、金融庁はこれまで名指しこそしなかったものの、地銀傘下のいわゆる「地銀系証券」の販売体制や手法を問題視してきた。

ハイリスクであるから販売対象は当然、投資経験と資産が豊富で金融リテラシーとリスク選好度が高い、海千山千のベテラン投資家に限られるべきなのだが、ちばぎん証券は、高齢者を中心に投資経験が全くなかったり、高いリスクを求めていない顧客にも販売していた。

高い利息の裏にどのようなリスクが隠れているのかをしっかりと確認した上で投資判断を下しましょう。

ヘッジファンドへの投資方法と、おすすめ投資ファンドランキング

今回、ヘッジファンドを主軸に置く運用方針を紹介してきました。

しかし、ヘッジファンドは証券会社等で購入することができないので、自ら問い合わせすることで投資の相談をする必要があります。

ヘッジファンドの担当者に会った際には、以下のような点を聞いてみると良いでしょう。

直接会うことができないファンドは詐欺ファンドである可能性がありますので気をつけて下さい。

・ファンドマネージャーがどのような人なのか

・投資手法を確りとしたものなのか

・過去からの運用実績は安定しているのか

・最低投資金額はいくらなのか

直接会ってみて、ファンドマネージャーが優秀で、確りとした理論に則た投資を行っているのかを確認しましょう。

過去から安定した実績を出し続けているファンドであれば、投資を検討してみることをおすすめします。