資産・貯金が1000万円に到達した瞬間とは、明確に人生の節目となります。

なぜなら、1000万円という資産は相当の忍耐力がある人でないとたどり着かないからです(親から支援ある人は除きます、それは簡単なので)。

節約してコツコツと貯めた場合でも、仕事で成果を出して高い収入を得た場合でも同じです。

共に高い忍耐力が求められ1000万円に辿り着く人は、時間をかければ1億円にも到達する素養があると筆者は考えています。

しかし、1000万円という資産に辿り着いた後は、筆者の経験では大体2パターン分かれます。

- そこで散財してしまう人、つまり資産を増やすことをやめてしまう人

- 変わらず資産形成を継続する人

1000万円で散財してしまう人は1億円到達のポテンシャルを秘めていますが、秘めているだけです。

変わらず資産形成を継続する人はほほ確実に1億円に到達する未来が訪れるでしょう。

結局は継続こそが最重要なのです。

今回はこの資産形成を継続する優秀な後者の方々が、今後1000万円という強力な武器を使ってどのように資産形成をしていくべきなのか?

その心構えやおすすめの運用商品について述べていきたいと思います。

Contents

資産1000万円に到達したら考えるべきこと

1000万円で老後は安心か?

1000万円で老後は安心ではありません。読者の方もそれは既知の通りだと思います。

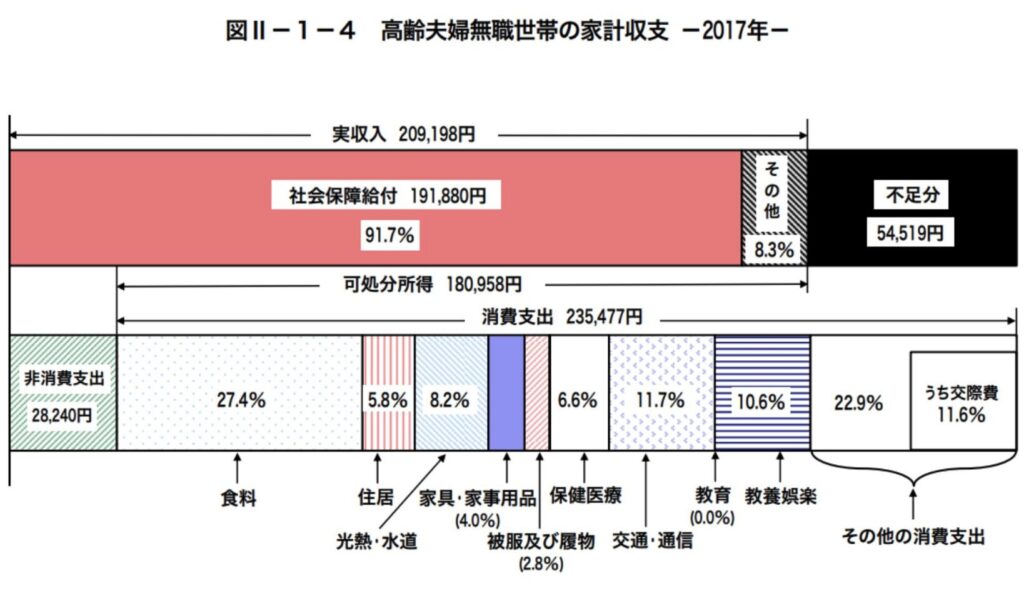

すでに懐かしい話になってきていますが、2019年に財務省から「老後2000万円問題」が公表されました。

国民の「2000万円も貯められない!」との怒りの声が多数聞かれましたが、現実問題2000万円では足りないと考えるべきだと筆者は考えております。

2000万円問題の計算根拠が、そもそも年間不足分の生活費(約65万円)に老後35年間生存するだろうという前提の下、掛け算されただけなのです。

2017年のデータなので今から比べるとずいぶんと低い金額になるかと思います。

しかし、住居費はローン完済済みとの前提であり、そもそも修繕費などが全く考えられていません。また修繕費もインフレで絶賛高騰しています。

現在では老後3000万円問題に発展していますし、今後もインフレに従って必要な金額は上昇していくことになるでしょう。

「有事の際の蓄え」という意味でもあまりにもギリギリですし、夫婦どちらかが重い病気になるなど人生は読めないことの連続です。

計画通りいく人生など存在せず、どうしても財務省のこの見積は甘すぎると筆者は思っています。

つまり資産形成は実際はどこまでも続くのです。資産形成はライフワークです。

ストレスのかからない運用方法を模索するのもまた重要です。

そもそも「いくら貯まったらゴール」とか、そんな風に考えるのではなく、常に増やしていくことが大切です。

無理をせず、長期で継続できる方法を探しましょう。

人間はデリケートでして、資産が減っていくと精神を病んでしまいます。

常に増え続けている状況こそが健全であり、最後に余った分は子孫に分け与えましょう。

彼らの記憶にあなたの存在が刻まれますよ。

存在していたのか、していなかったのかわからない人生で終わるのは寂しいものがありますよね。

インフレリスク

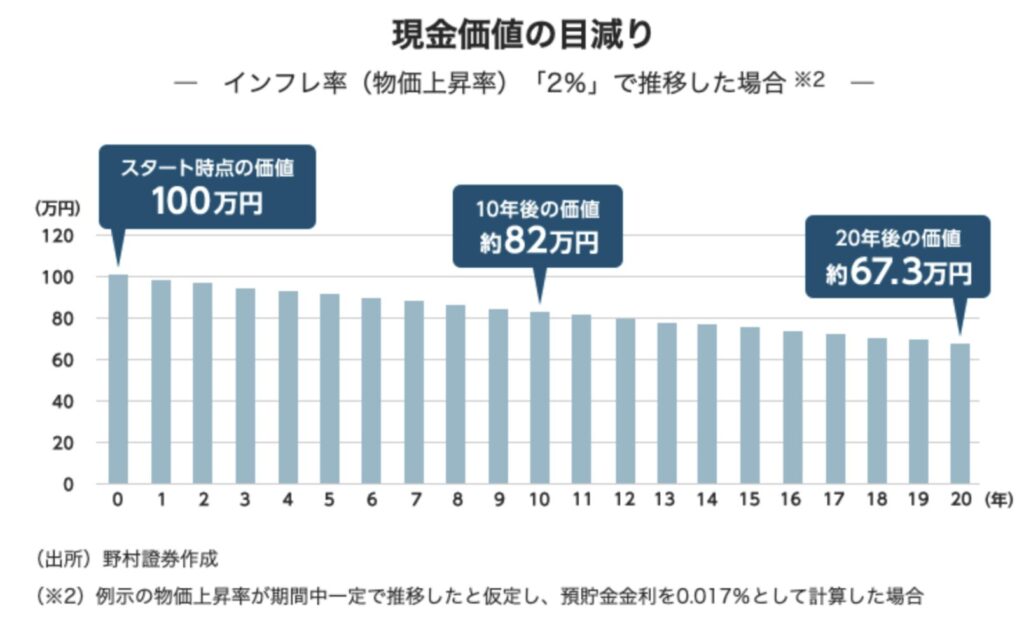

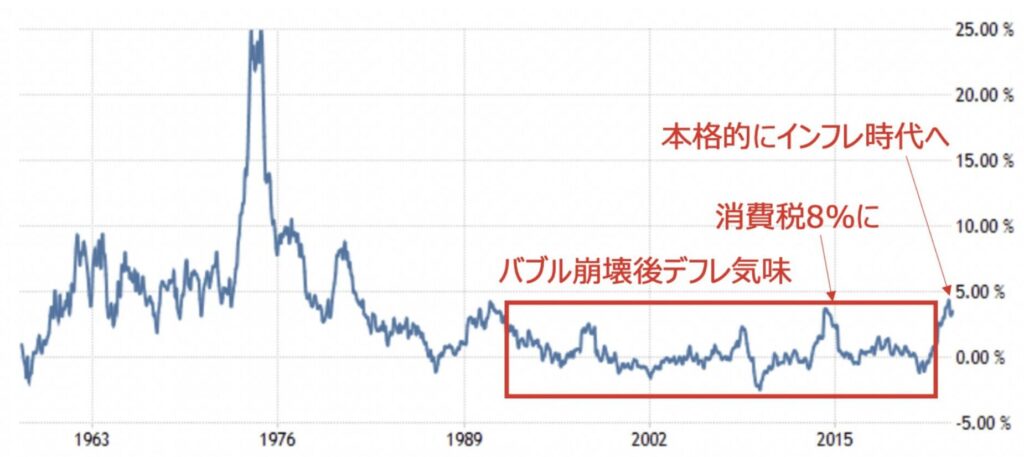

将来的に日本はインフレにさらされるのでタンス預金など絶対してはいけないと筆者は随分前から申し上げていました。

そして、とうとう日本にもインフレが来てしまいました。

一時は年率5%のインフレが起きており、タンス預金されている現金はどんどんその価値が失われています。

実際にモノ、資産は上昇しています。投資していないと、気づけば自分の資産が減少しているのです。

自分を守るために、経済の勉強は国民の義務なのですが、当然学校で深い授業はありませんし、自分で勉強する必要があります。

大手ハンバーガーチェーンの日本マクドナルドは、今月からハンバーガーなど店頭で販売する商品のおよそ8割を値上げすると発表しました。この会社では、原材料価格の高騰などを理由に去年3月と9月にも主力商品を値上げしています。

値上げは今月16日から実施し、価格はいずれも税込みで

▽ハンバーガーが150円から170円に

▽チーズバーガーは180円から200円に

▽フライドポテトのMサイズは290円から330円となります。

他責思考では気づけば自分の資産は目減りしていきます。

2021年以降、米国の金融緩和も相まって本格的なインフレが日本にも到来しました。日銀の物価目標が2%であるのに対して今はすでに4%近くです。

年率換算ですから、年を追うごとにモノの値段は上がっていき、現金の価値は下がっていくのです。

残念ながら自分の資産は自分で守るしかありません。

資産が1000万円に到達しても、現金で放置してれば年率2%のインフレでも20年後には670万円になっています。恐ろしいですよね。

まとまった大きな資金であればあるほど、インフレの脅威に晒されているのです。

投機はNG!まとまった資金で考えたい堅実な運用とは?

まとまった資産を保有し、その後の資産形成に成功するかどうかは心構え一つで変わってきます。

例えば、「1000万円を一気に2倍にしてやろう!」とボロ株やレバレッジ商品などに一括投資してしまうなど、このような考えの人は確実に失敗します。

反対に、「少しでもいいから毎年確実に資産をプラスにしよう」と努力する人が資産形成では成功します。

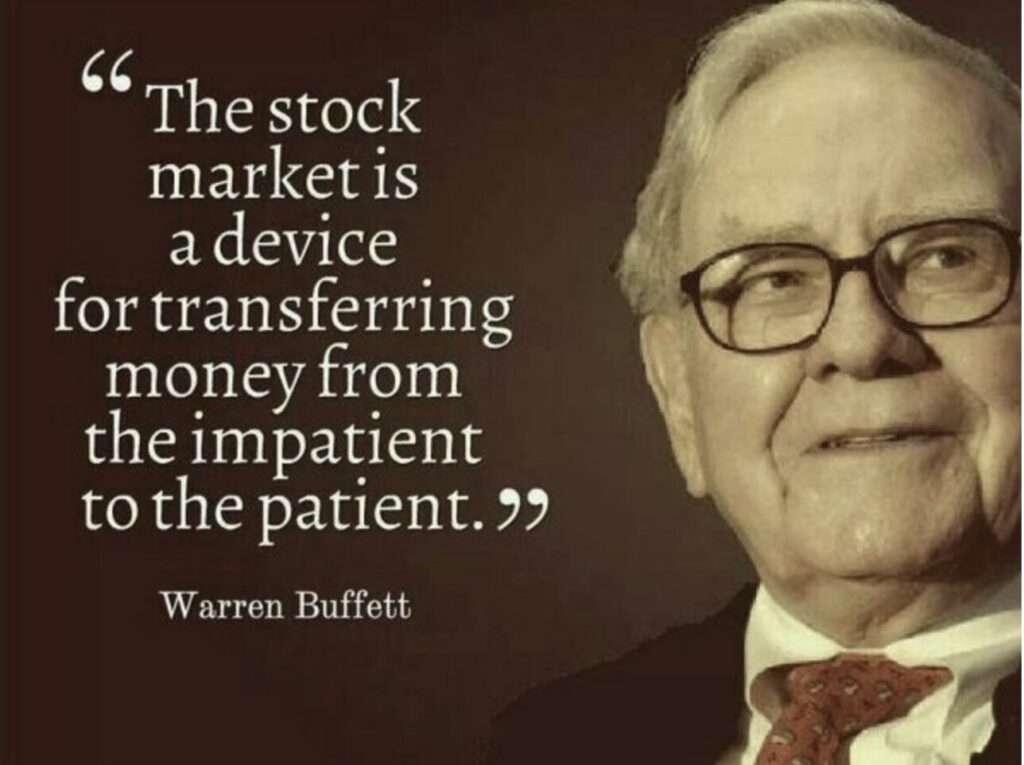

つまりは忍耐力が必要であり、投資の神様・ウォーレンバフェット氏が口癖のように言う名言が「投資の利益は『忍耐に対する報酬』である」とも言っています。

実際にこれは投資に限った話ではないですよね。

長期間、忍耐強く取り組めたものが素晴らしいパフォーマンスを挙げるのは、投資の世界、スポーツの世界、仕事の世界でも一緒です。

そして、1000万円まで資産形成できている読者の方には、釈迦に説法だったかもしれません。

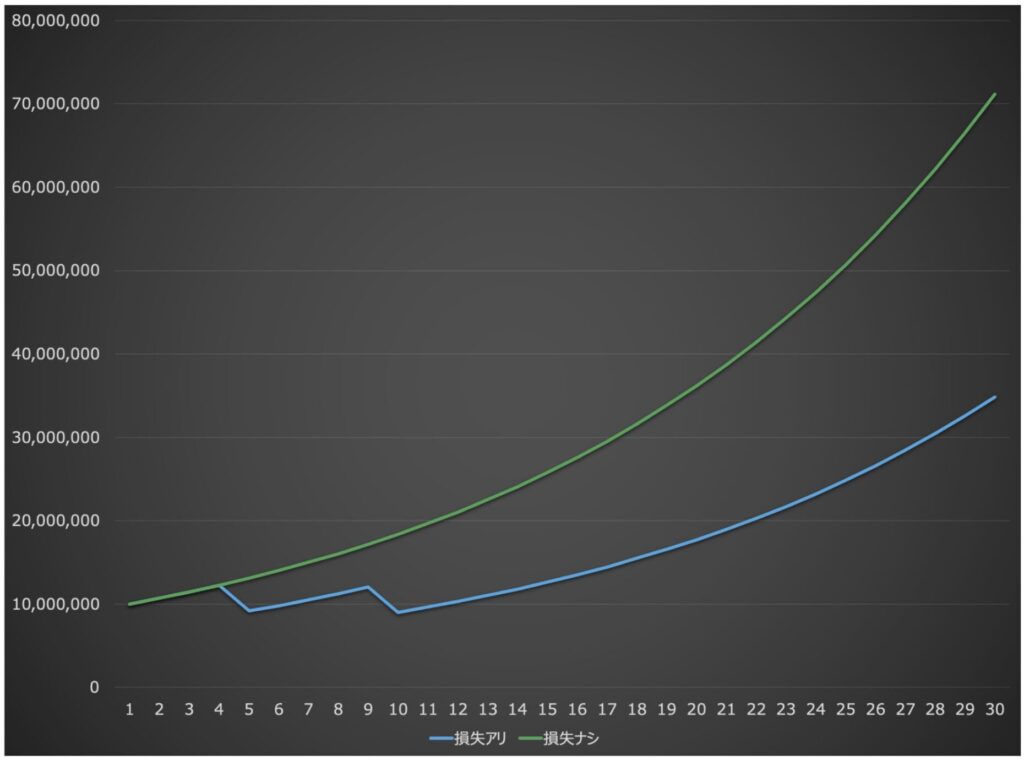

そもそもですが、大きな損失を1回でも被ると、資産形成の伸びは大きく変わってしまいます。

まずはディフェンスを固めるのが資産運用なのです。投資は攻めではないのです。

たまにハイリターンを持て囃されるファンドなどありますが次の年に大きく損失を出し結局はリターンは幻となってしまうパターンを何度も見てきました。

直近で言えば、ARKKなどは顕著な例です。

ARKKの株価推移

ARKKなどはトレードしなければならないETFなので、実は難易度が非常に高く、毎日相場を観察し重要な意思決定を行なっていく必要があります。

ただ、例えばサラリーマンをやりながら、自営業をやりながらトレードをするのは現実的ではないです。

ストレスも溜まり時期にやめてしまうでしょう。ARKKのようなボラタイルな商品に手を出すのはやめましょう。

低リスク:1億円を目指す!金融商品別の1000万円一括ほったらかし投資シミュレーション!

基本的にマイナスを出さない運用を大前提に、各投資資産の利回りシミュレーションをしていきたいと思います。

資産運用は時間を活用するのが最も効率が良く複利効果を享受できるので、長期投資前提でいきます。

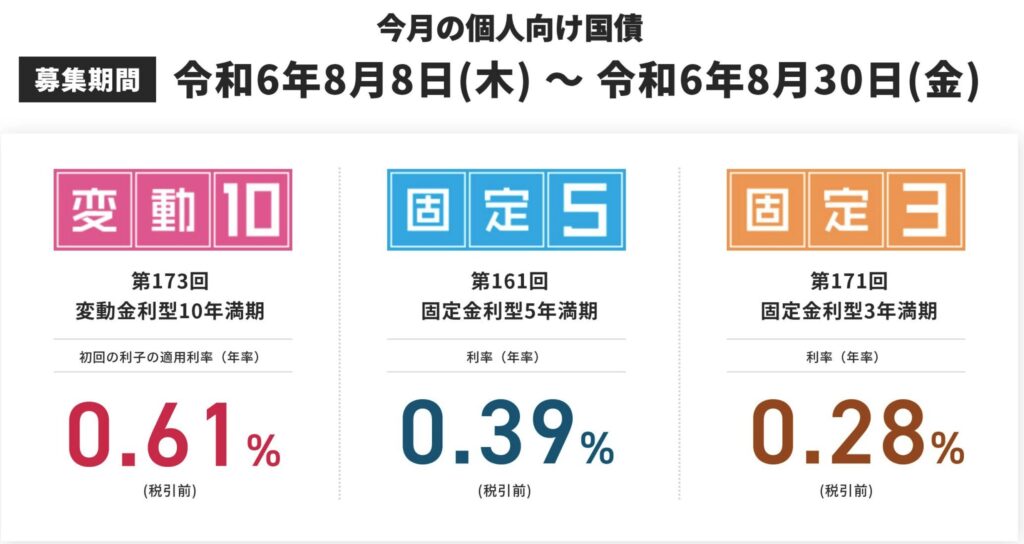

元本保証型/定期預金・日本個人向け国債(想定年利回り〜1%)

「元本保証型がどうしても良い」と考える人はいないこともないので、一応シミュレーションします。

2024年現在三菱東京UFJの円預金金利が0.0010%、定期で0.0020%となっています。

これでは流石に資産形成にはなりませんので、日本個人向け国債の利回りを見ていきましょう。

10年変動で0.61%、5年で0.39%となっています。リスクというほどでもないですが、変動で運用した場合は以下の通りとなります。

個人国債は単利になりますので、20年間で合計122万円(=6万1000円×20年)を受け取ることになります。

失われた20年と呼ばれそうな期間ですね。流石に上記のような商品を選んで資産形成を考える人はいないと思いますので、次にいきたいと思います。

S&P500インデックスファンド(想定年利回り4〜10%)

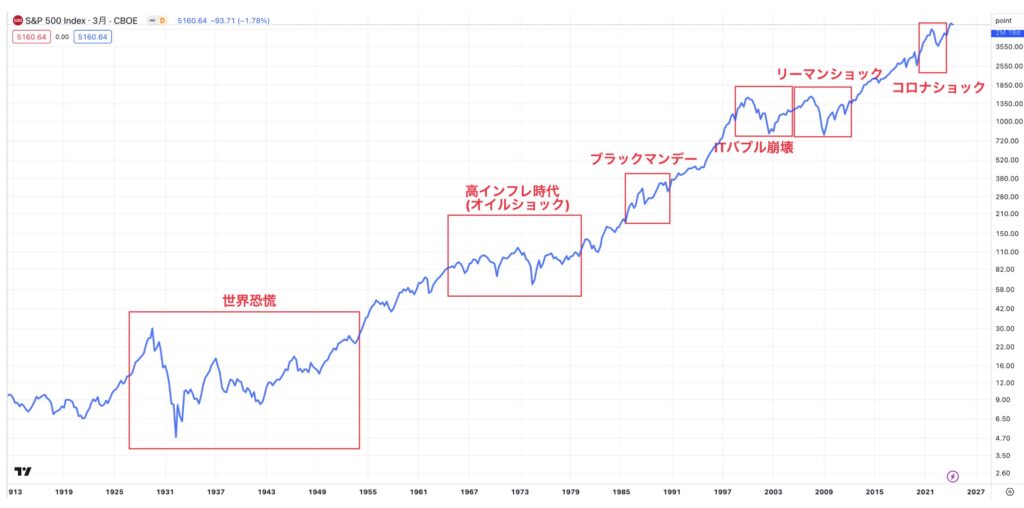

続いてインデックスファンドです。一括投資先として選ばれやすい商品ですね。S&P500と言えば、長らく素晴らしいパフォーマンスを発揮していきた米国の代表株価指数です。

過去30年は年率7%、過去10年は年率10%程度と卓越したパフォーマンスを出していました。

しかし、ずっと上下なく上昇してきたと考えるのは早計です。S&P500は何度も大暴落をし、それでも不死鳥のように蘇ってきました。

しかし、今後も暴落し、その後蘇るかどうかはわからないのです。

「インデックスファンドへ投資しておけばなんとかなる」という発想は筆者はとても危険視しています。

皆さんは資産がいきなり半減するという恐怖を体験したことがありますでしょうか?

筆者はります。リーマンショックで経験しましたが、あまりの恐怖に途中で損切りをせざるを得なくなりました。

なかには、そのまま投資を卒業して、その後の上昇相場を丸々取り逃した方も数多くいらっしゃります。

暴落に耐えられるほど人間のメンタルは強くないのです。

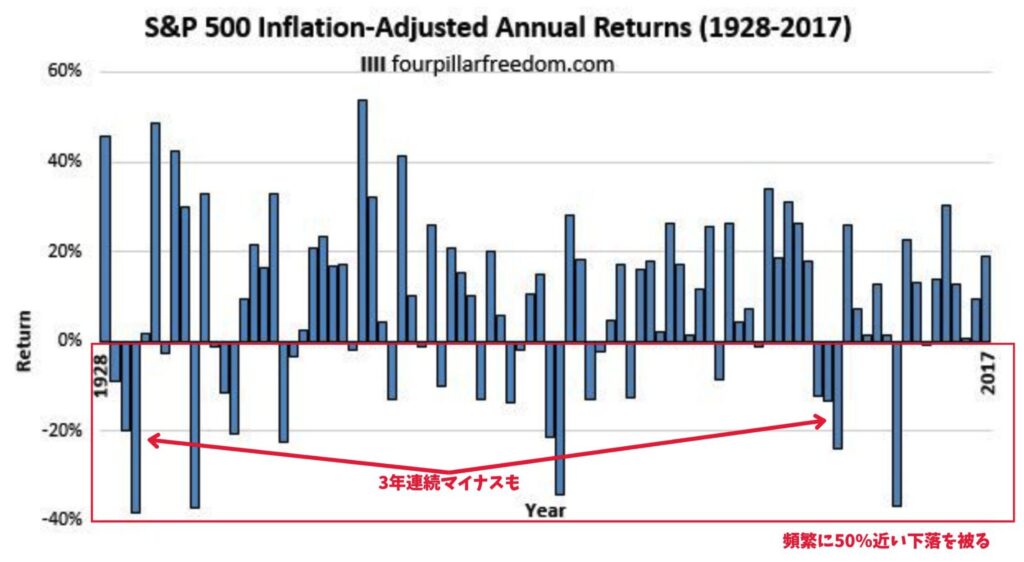

そして、その暴落は頻繁に訪れます。以下は1928年からのS&P500指数の単年度のリターンを列記したものです。

一気に50%近い下落を被るときもありますし、数年間にわたって下落が継続することもあります。

長期複利運用を行うにあたって、暴落を耐える精神状態がある方のみ有効な選択肢となります。

ただ、実際は自分が思っているほど、メンタルは強くないものなのです。

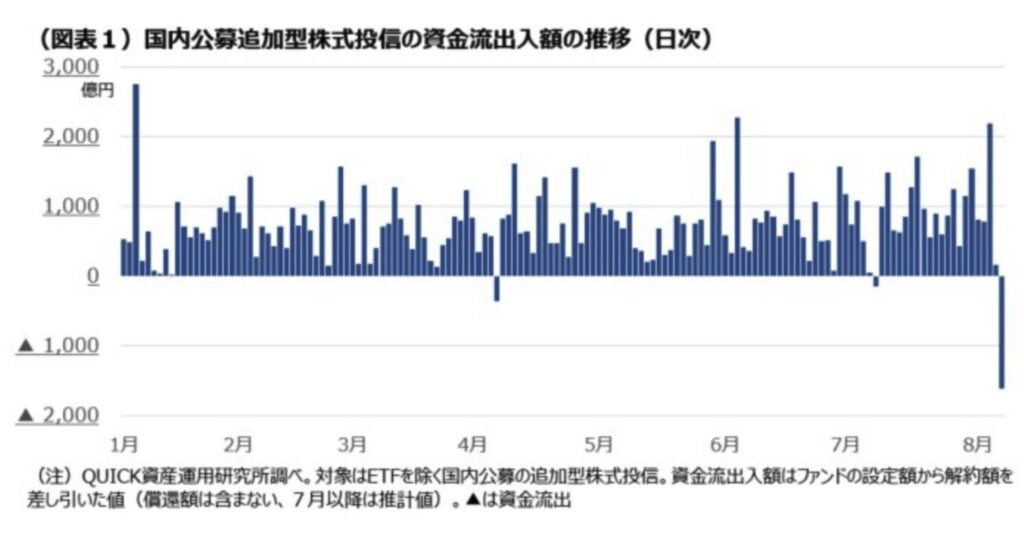

今年1月4日から8月7日までの日々の資金動向を調べたところ、資金流出になったのはわずか3回(4月5日、7月8日、8月7日)。7月以降は推計値だが、今回の資金流出額が最も大きい。最近の株式相場や為替相場の乱高下を受けて、投資家が保有していた投信をあわてて売却に動いた可能性がある。

実際、2024年のたった10%程度の下落ですら新NISAで投資していた全世界株式を引き上げた方が数多く観測されています。

50%の下落ともなれば、殆どの人が投資を辞めてしまうでしょう。

不動産投資(想定年利回り5〜7%)

不動産投資は金持ち父さん、貧乏父さんの影響で「不労所得」というイメージが強いかと思います。

筆者は実際に一部不動産投資に取り組んでいますが、全く不労所得ではありません。

情報を集め、物件に足を運び自分で物件を見極め、不動産仲介、管理会社と連携して客付けを行うなど労力が必要となります。

さらに融資をしてもらうために金融機関にも足繁く通うなど、成果の出る不動産投資とは本来忙しいものなのです。

しかし、特に筆者含めたサラリーマンに多いのですが、軽く投資して不労所得というイメージが強い場合が多いかと思います。

要するに不動産投資を甘く見ている人はワンルームマンションなどを掴まされて赤字のキャッシュフローを出してしまいます。

とはいえ、堅実に、本業として不動産に取り組めるのであれば、経験を積んで利回り5%以上を安定的に出せる事業家になれると思います。

筆者は副業レベルなので、2件ほど頑張って投資した後拡大ができていません。

例えば1000万円ですと、購入できる案件は限られており、都内23区の堅実な物件にはそもそも手が出ません。

考えられるのはやはり1000万円を頭金にしてローンを組んで、アパート一棟買いでしょう。

しかし、素人が初っ端から大金を張るのもおすすめできません。地方物件など、堅実な投資家ら少額で経験を積んでいくのが良いかと思います。

埼玉や神奈川、千葉の奥地で500万円程度で物件をリノベーションし高い利回りを確保するなど、経験値を高めていきましょう。

その後に堅実且つ効率の良い都内アパートなどの利回り5%が見えてくるかと思います。

ちなみに不動産は購入を続けないと複利効果にはなりませんので、高配当株を保有しているかのような状況になります。

とはいえ、居住者が出て行き空室の間はキャッシュフローを産まないので、ここでまた客付けの努力が必要になります。

何度も言うようですが、不動産は不労所得ではありません。

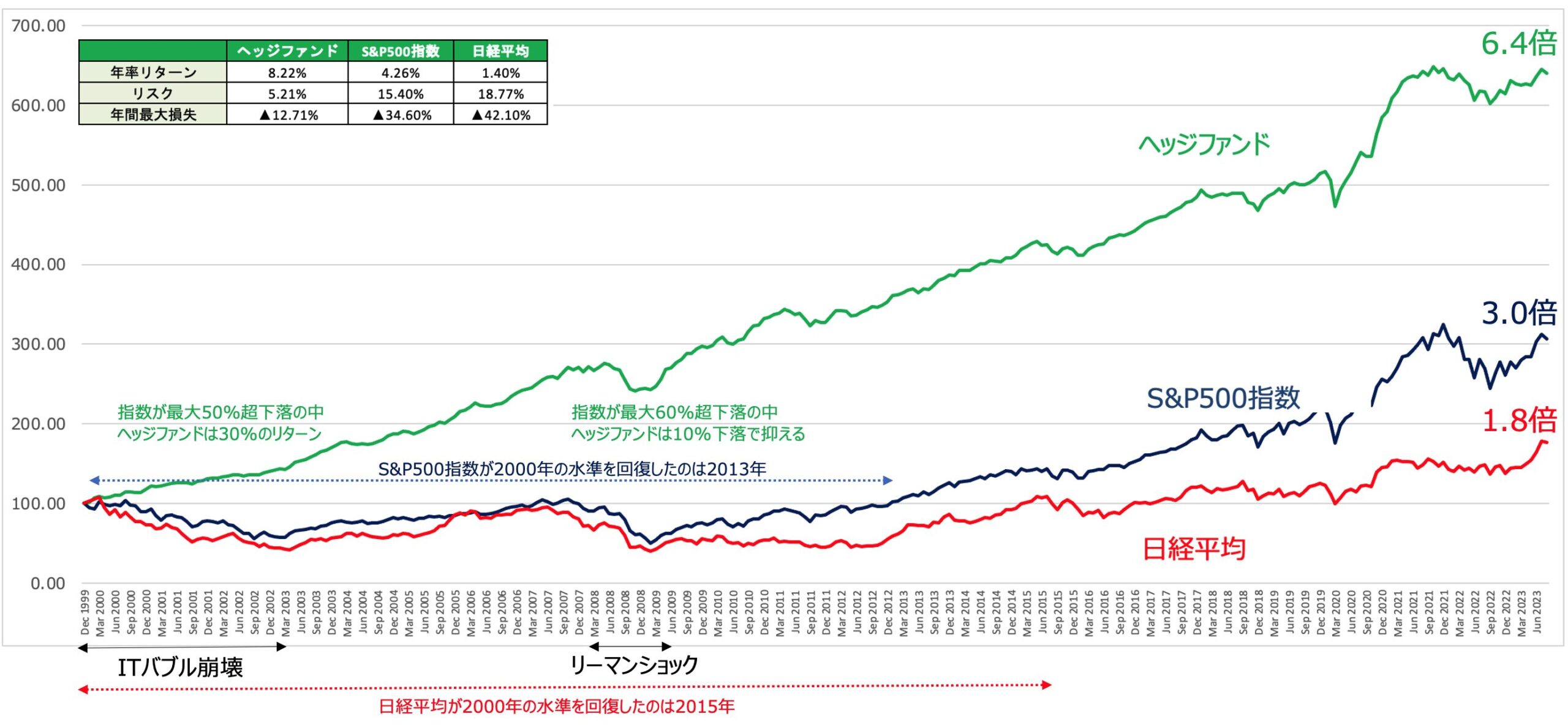

ヘッジファンド投資(想定年利回り10%〜)

最後にヘッジファンドですが、聞き慣れない方も多いと思いますので少しだけ解説します。

ヘッジファンドとは、絶対収益型のファンドであり、下落相場でも果敢にリターンを目指し常にベンチマークを大幅にアウトパフォームすることを目指しています。

ヘッジファンドのポートフォリオマネジャーは基本的には一流金融機関出身(または一流大学卒業からの独立)です。

金融界のトップ層の中でも自分の腕次第で報酬が決まる世界へ飛び込む事業家思考な人が多いです。

投資信託を販売しているアセットマネジメント会社勤務ですと、パフォーマンスに応じた報酬の比率は低くなっています。

しかし、ヘッジファンドに関してはパフォーマンスの20〜50%程度が報酬となることから、死に物狂いでマネジャー達は相場を張っています。

実際に、金融業界の1流の人々が、自分の腕で大金を稼ぐためにヘッジファンドで相場を張っていることから、パフォーマンスは非常に安定的です。

欧米では王道の投資手法の一つとなっています。

以下は世界TOP10の運用資産額を誇るヘッジファンドですが、1位のブリッジウォーターは2350億ドル、つまり30兆円近くの運用額を誇っています。

機関投資家や富裕層がこぞってヘッジファンドへ資金を預け運用を任せているのです。

| Rank | Profile | Managed AUM | Type | Region |

| 1 | Bridgewater Associates, LP | $235,542,378,467 | Hedge Fund Manager | North America |

| 2 | Balyasny Asset Management | $180,959,433,560 | Hedge Fund Manager | North America |

| 3 | Tiger Global Management LLC | $124,655,466,641 | Hedge Fund Manager | North America |

| 4 | Garda Capital Partners | $124,164,445,000 | Hedge Fund Manager | North America |

| 5 | Renaissance Technologies LLC | $121,848,923,848 | Hedge Fund Manager | North America |

| 6 | Capula Investment Management LLP | $118,360,187,022 | Hedge Fund Manager | Europe |

| 7 | ExodusPoint Capital Management | $115,731,633,205 | Hedge Fund Manager | North America |

| 8 | Squarepoint Capital LLP | $75,716,520,593 | Hedge Fund Manager | Europe |

| 9 | Two Sigma Investments | $74,437,035,981 | Hedge Fund Manager | North America |

| 10 | Coatue Capital, L.L.C. | $73,333,689,427 | Hedge Fund Manager | North America |

ちなみに、ブリッジウォーターの最低出資額は1兆円ほどで、日本なら個人でユニクロの柳井正氏、キーエンスの滝崎武光氏、孫正義氏、サントリーの佐治信忠氏なら投資が可能です。

日本でも4名しか投資できない投資先であることに驚きですよね。

ブリッジウォーターのようなヘッジファンドへ投資するには資金が足りません。奇跡的に投資可能であっても外国のファンドであり法手続きなど非常に面倒です。

そこで目を向けたいのは国内のヘッジファンドです。ヘッジファンドにはハイリスクハイリターンを目指すファンド、ローリスクローリターンを目指すファンドなど様々です。

まとめ

今回は1000万円を運用した場合の各商品ごとのシミュレーションを行なってきました。

資産形成は急がば回れです。焦らずに、しっかりとプラスを積み上げていきましょう。

上記を含んだ網羅的に筆者がまとめた投資先リストは以下にまとめていますので参考にしてみてください。